マス広告が減少しデジタル広告が急成長

アメリカの広告市場は、2017年まではマス広告(テレビ、新聞、ラジオなど)がデジタル広告(パソコン、スマホ)を上回っていたが、2018年にはデジタル広告が逆転した。

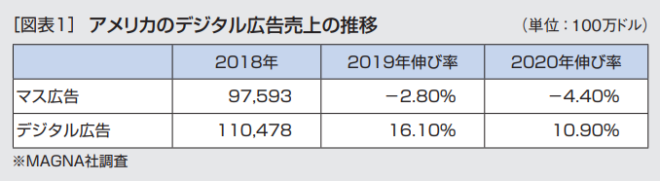

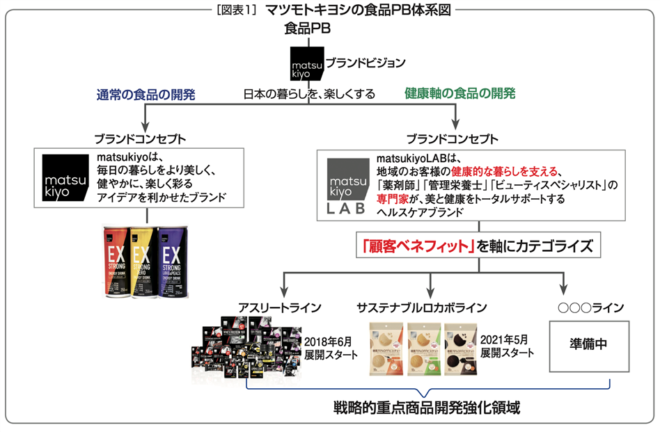

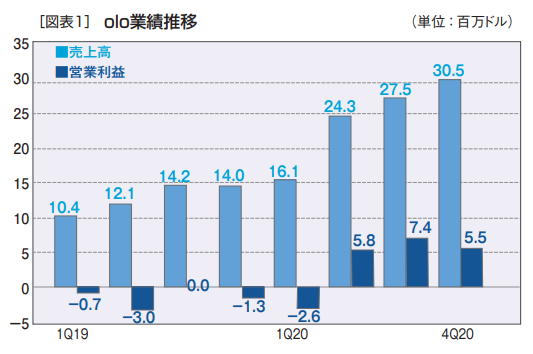

[図表1]アメリカのデジタル広告売上の推移 図表1によれば、マス広告の2018年の売上高975億9,300万ドル(約10.5兆円)に対して、デジタル広告は1,104億7,800万ドル(約11.8兆円)。しかも、2019年、2020年のマス広告はそれぞれマイナス成長なのに対して、デジタル広告は2桁成長と、年々その差は開いている。

ちなみに日本の「電通」調査では、昨年(2020年)にはじめてマス広告の売上をデジタル広告の売上が上回った。日本はアメリカの約3年遅れで、デジタル広告革命が進んでいることがわかる。

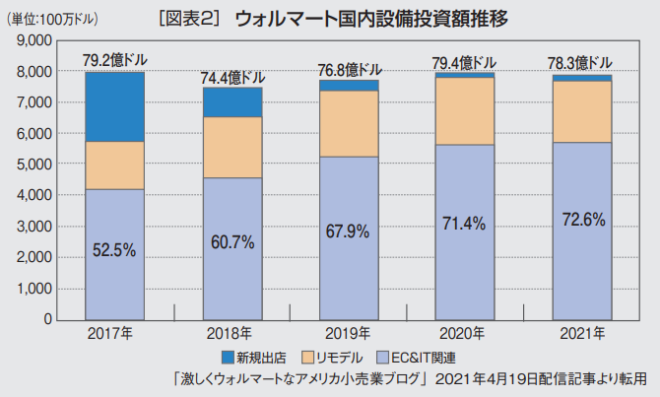

アメリカの「ウォルマート」は、メディアのデジタル化が進む過程で、思い切りデジタル分野に投資を振り向けた。ウォルマートの2020年(1月末時点)の米国内の店舗数5,355店が2021年(同)は5,342店と、過去数年間は新規出店に投資せず、総店舗数は横ばいもしくは減少している。

一方で、「EC&IT」への投資比率は2017年52.5%だったものが、2018年には60.7%、2019年には67.9%と年々拡大している。新店投資を抑えて、デジタルに巨額の投資をしてきたことがわかる。

[図表2]ウォルマート国内設備投資額推移 そして2021年には国内の設備投資額の72.6%がEC&IT投資である。この投資の振り幅の大きさには驚かされる。まさにデジタル小売業に大きく変貌していることがわかる(図表2)。

日本のように、申し訳程度にECサイトを運営しているのとは異なり、店舗販売小売業から「デジタル小売業」に一気にビジネスモデルを大転換したといえよう。

ウォルマートは巨大なIT投資によって、どんな小売業に生まれ変わろうとしているのか?

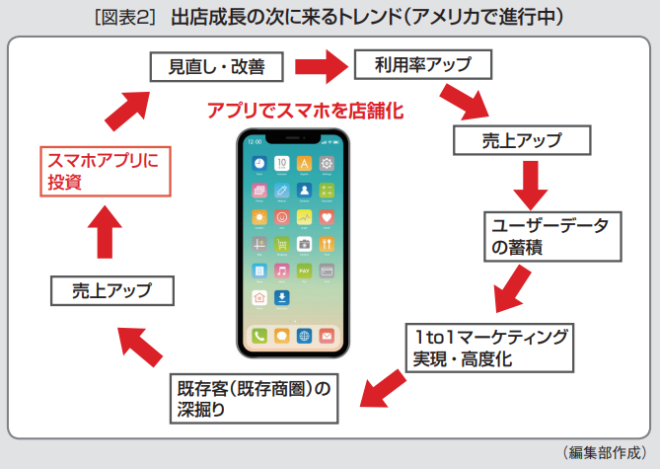

すべての買物体験をひとつのアプリに集約

ウォルマートのEC&IT投資の最大の目的は、すべての買物体験の入口をひとつのアプリに集約することである。かつては、店舗ピックアップとネットスーパーのアプリ、オンラインストアのアプリが複数存在していたが、2020年3月にすべての顧客接点をひとつのアプリに集約した。

ひとつのアプリで店舗購入、EC購入、アプリ注文→店舗ピックアップを選ぶことができる(ウォルマート) ウォルマートのテクノロジー担当 バイスプレシデントのSanjay Radhakrishnan氏は、「ウォルマートで活用しているIoTデバイスは、取引先のベンダーやメーカーがそれぞれつくっており、さまざまなサプライチェーン上で導入されていました。

そのため、各デバイスから収集されるデータがバラバラな形式で集まっており、顧客体験の最適化のためにデータを一元化することが課題だった」ということです(米国情報サイト「Venture Beat」2021年4月22日配信記事より抜粋)。

つまり、DX投資の最大の目的は、すべてのデータを一元管理することであった。

そのために、さまざまな形式でバラバラに存在していたデータをひとつのシステムで管理するIT技術に投資してきたわけである。当然、ECとリアル店舗の在庫・販売・顧客データをひとつのシステムで一元管理することができる。

ウォルマートのアプリは、購入する際に「ECで購入するか?」「リアル店舗で購入するか?」を選ぶ必要がある。

日本の小売業のように「店舗販売」と「EC販売」が別々に存在するのではなくて、ECも店舗も買物の選択肢として同列であり、ECとリアルの2つの買物体験をひとつのアプリで選択できるようになっている。

最近は日本でも「出口EC」という言葉が注目されているようになっているが、ECもひとつの業態として考えることが今後は重要である。しかも接点はひとつのアプリであるべきだろう。

日本でも今後、ひとつのアプリにECとリアルの買物体験を集約化しなければ、本当の意味でのDXの推進にならない時代がすぐそこまで来ている。

アプリがすべての買物体験の入口になるためにもっとも重要なことは、アプリの使い勝手をよくするために「改善PDCA」を短期間で回すことである。

【編集部注】 IoT(アイオーティー)の正式名称は「Internet of Things」。すべての「モノ」がインターネットでつながる状態のこと。

週次の改善PDCAがアプリ満足度向上の肝

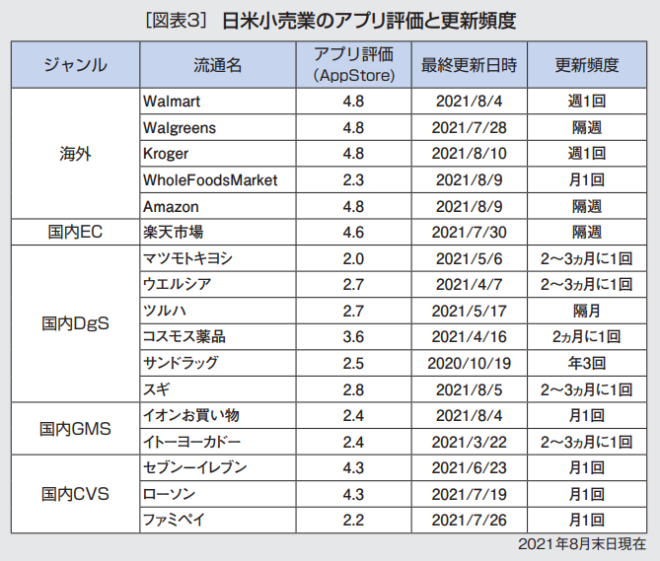

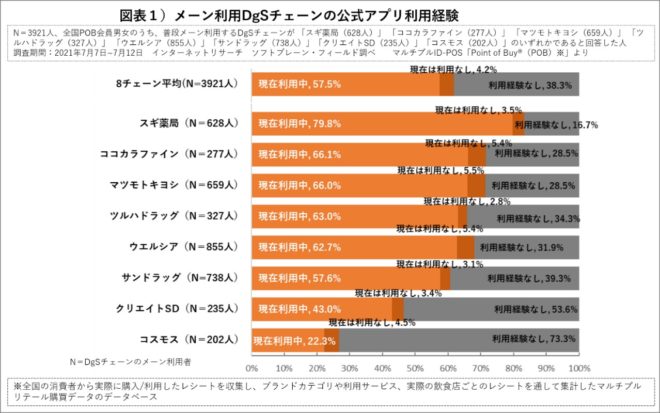

[図表3]日米小売業のアプリ評価と更新頻度 図表3は、日米の小売業のアプリの評価(AppStore)と更新頻度をまとめたものである。ウォルマートやドラッグストア(DgS)のウォルグリーンの評価が4.8なのに対して、日本のDgSのアプリの評価はほとんど2点台である。

その評価(顧客満足度)の差の大きな原因は、アプリの更新頻度であるという。ウォルマートは、少なくとも週に1回は「改善PDCA」を繰り返して、アプリの使用体験を改善している。

日本のデジタル広告のナンバーワン企業である「サイバーエージェント」のAI事業本部DX本部統括の藤田和司氏は次のように強調する。

「インターネットの世界の時間は、1ヵ月が1年に相当します。3ヵ月に1回しかアプリを改善しないということは、アプリを3年放置しているのと同じことなのです」

リアル店舗が定期的に改装し、店舗年齢を短く保つのと同様に、「アプリ年齢」も若くなければ顧客満足度は高まらない。しかし、店舗年齢よりもアプリ年齢はさらに若く維持しなければならないという。

ウォルマートは週に1回改善し、ウォルグリーンは2週間に1回改善している。こうした短期の「改善PDCA」が、2社のアプリの顧客満足度の高さに直結しているといえよう。

そう考えると、日本の小売業のように、システムベンダーに依頼して、アプリの改善に2ヵ月もかかり、そのたびに改修費用がかかるというスピード感では、アプリの顧客満足度は高まらないし、アプリの利用率も高まらない。

ひとつのアプリを買物体験の入口にする以上、顧客に使ってもらってなんぼである。アプリの「改善PDCA」が小売業のDX推進の肝であることが、アメリカの事例を見るとよくわかる。

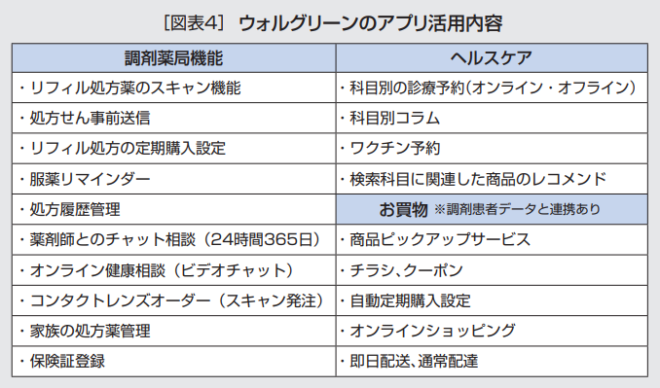

図表4は、ウォルグリーンのアプリで代表的な機能をまとめたものである。ウォルグリーンもウォルマート同様に、ひとつのアプリに買物体験を集約している。アメリカのDgSは、調剤の売上構成比が70%超と高いので、「リフィル処方せんのスキャン機能」「処方せん事前送信」などの調剤に関する機能の活用が多い。

[図表4]ウォルグリーンのアプリ活用内容 とはいえ、「商品ピックアップサービス(BOPIS)」「オンラインショッピング」「翌日配達」などの物販に関するサービスも、ひとつのアプリで提供してもらえる。

図表4には記載してないが、アプリで送信した写真データの紙焼き写真を店舗で受け取るサービスもメニューにはある。ウォルマート同様、すべての買物体験の入口がアプリなのである。

小売業の「デジタル広告」は飛躍的に伸びている

ウォルマートは、デジタル投資を進める過程で、さまざまなIT企業を買収し、ノウハウを構築しながらデジタル部門の内製化を進めてきた。2021年1月28日には、取引先であるメーカーなどに対して、ウォルマートの店舗やウェブサイトで掲出するデジタル広告を提供する部門を「Walmart Connect」として再編した。

さらに、ウォルマートは2021年2月4日に、デジタル広告のスタートアップ企業サンダーインダストリーズ(Thunder Industries)の広告の自動配信技術を買収し、「デジタル広告」の分野に本格的に参入した。

リアル小売業のデジタル広告は、以下の2つに分けられる。

◆リアル小売業のデジタル広告

ある外資系金融機関の調査によるとウォルマートは、上記2種類のデジタル広告の売上が、1年前は日本円で約3,000億円だったものが、今年は約5,000億円、5年後にはデジタル広告売上5兆円を目指す計画である。

ウォルマートはデジタル広告が、5年後に10倍も伸びる有望なビジネスと考えているわけだ。

「アプリ広告」と「店頭広告」の比率は不明であるが、おそらく現時点ではアプリのクリック広告の売上高の方が大きいと推測できる。いずれにしてもウォルマートは、ECとリアルの両方で毎週1億5,000万人の顧客接点がある。

顧客がアプリを見る、リアル店舗でサイネージを見るという接点数の多さを考えると、アプリと店頭が非常に重要なメディアであることがわかる。

ちなみにウォルマートは、リアル店舗全店で約17万台のディスプレイを設置しており、店頭メディア化を推進していく計画だ。小売業のデジタル広告は、これからも大きく成長していくことは間違いないと思われる。

冷蔵ケースの扉を広告メディア化したウォルグリーン 参考までに、Amazonの広告事業(スマホアプリとECサイト)の売上高を見てみよう(図表5)。

[図表5]Amazonのアプリ広告の規模(参考) アメリカのAmazonは、ECサイトの売上高に対して、約8%の113.8億ドルをアプリとECサイト内の広告事業で稼いでいる。

日本はアメリカよりも広告売上は少ないが、今後は増えていくと予想される。

アメリカにおいてAmazonが広告事業を開始したのが2012年。日本で開始したのが2016年ということを考えると、日本でもアメリカと同様に広告売上はこれまで以上に増えていくことが予想される。

最近は自動車や不動産、ネットサービスなどの出品メーカー以外の広告出稿も増えている。

アプリだろうが、リアル店舗だろうが、人が集まる接点は重要な広告メディアなのだろう。

しかも、小売業の物販で得られる利益と比較して、小売業の広告ビジネスは、利益率が非常に高いことも魅力的である。

また、リアル小売業のデジタル広告で重要なことは、「アプリ広告」と「店頭広告」を一元管理して連携することである。店頭にサイネージを設置して、メーカーから広告料を取る方法だけでは、アプリとの連携ができず、あくまで部分的なDXの取り組みに過ぎない。

アプリ広告も店頭広告も入口と運用はひとつであるべきである。アプリ広告も店頭広告も、ひとつの画面で選択してアップロードできるようにすべきである。

たとえば、ウォルマートのメーカー用の広告出稿のための管理画面では、メーカーのニーズに応じて、アプリ広告のアップロードを選択できるし、東部地区のウォルマートの店頭サイネージに限定したデジタル広告をアップロードすることもできる。

デジタル広告もまた、店頭とアプリを別に管理するのではなくて、入口はひとつであるべきなのだろう。

AIカメラで購買行動や欠品を可視化する

ウォルマートは、ニューヨーク州にある実験店舗に1,000台以上のカメラを設置し、来店客の購買行動や、店内作業の可視化、欠品削減などのオペレーション改善にも取り組んでいる。社内プロジェクト「インテリジェント・リテール・ラボ(IRL)」を組織し、AIカメラの活用の実験を内製化し、取り組んでいる。

ウォルマートのAIカメラ AIカメラの活用としては、欠品対策への応用が興味深い。以前は、店内の在庫管理のために、夜間に棚を撮影する自走ロボットを導入していたが、巨大投資したにもかかわらずロボットの在庫管理の仕組みは廃止した。

ちなみに、1,000店以上に導入し、巨大投資した「ピックアップタワー」の運用も廃止しており、そのあたりの「トライ&エラー」のスピードと、失敗を恐れない決断のダイナミックさには驚かされる。

在庫管理ロボットの代わりに赤外線のAIカメラで在庫管理を行っている(写真参照)。商品が売れて黒い棚が露出すると、赤外線カメラが黒色を吸収して欠品を認識し、従業員のアプリに「欠品アラート→補充」の作業指示が届く仕組みになっている。

どんな商品でも、黒い棚が露出したら欠品アラートが出るので、在庫管理ロボットよりも低コストで運用できる。

…

DX(デジタルトランスフォーメーション)のトランスフォーメーションという言葉は、「痛みを伴う改革」という意味である。現状維持の改善(インプルーブメント)ではDXを推進することはできない。デジタル企業の買収などのIT投資、組織改革、失敗を恐れないトライ&エラーなどの痛みを伴う改革を断行しない限り、DXは推進できないことが、ウォルマートの事例からよくわかる。