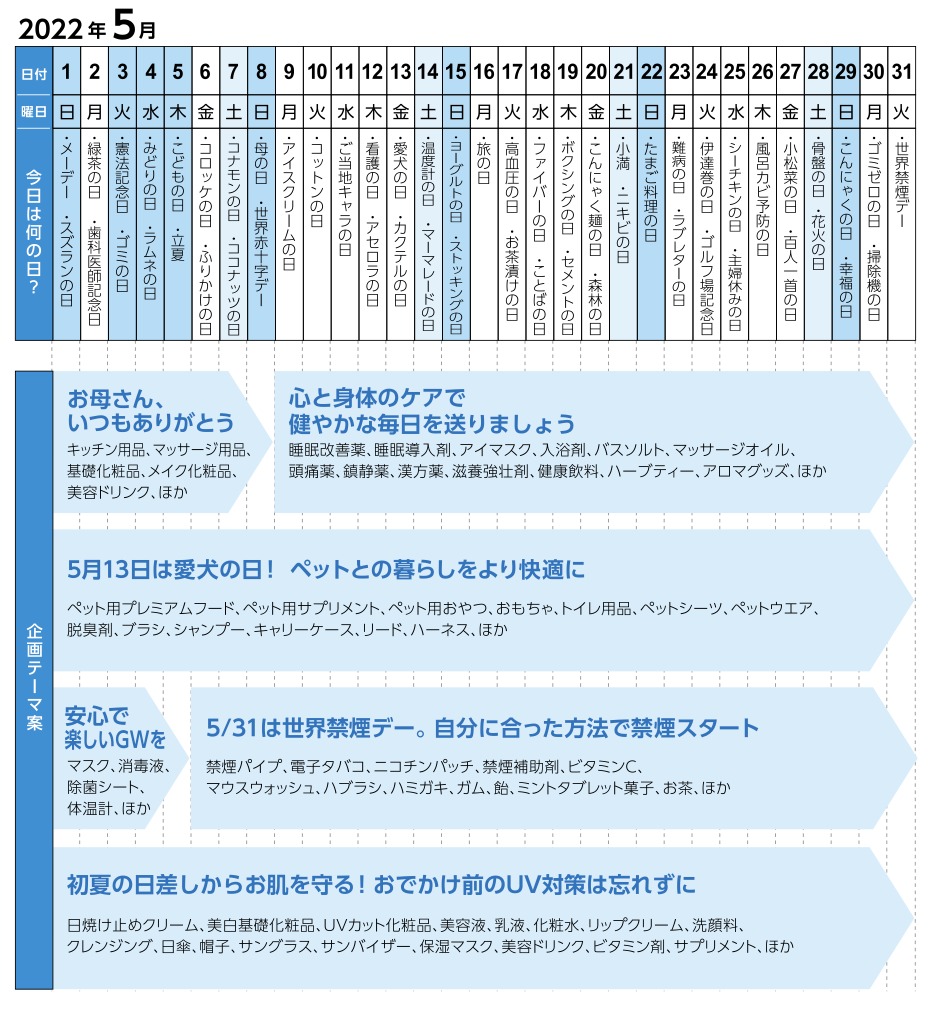

調剤DXの核心は、「オンライン診療」「処方せん送信」「オンライン服薬指導」「薬剤の即日配送」など、これまで患者が物理的に移動しながら受けていた診療、服薬指導、薬剤の受取がすべて在宅で完結することだろう。在宅完結型の調剤サービスは普及に向かって動いているが、それが広く実現するまでには一定の時間がかかる。それでは、来るべき将来を見据えつつ、当面調剤DXは何をすべきか。(月刊マーチャンダイジング2021年11月号より抜粋)

オンライン診療・服薬指導の現在の状況

1997年厚生省(現厚生労働省)は、初診及び急性期の患者は原則対面診療が必要だが、離島や僻地の患者には情報通信機器を用いた「遠隔診療」ができるケースを初めて示した。

その後ICTの発達によりオンライン診療の実績は積み上がっていく。2018年の診療報酬改定でこれまでの実績に基づいてオンライン診療の本格的な「解禁」が期待されたが、実質大きな進歩はなかった。

2020年新型コロナウイルス感染症予防の観点から、厚労省は4月10日に事務連絡を発表、初診でも電話や情報機器を用いた診療、服薬指導が認められた(0410対応)、期限付きのオンライン診療・服薬指導の本格的な解禁である。

一方、2020年9月に薬機法が改正され、オンライン服薬指導が恒常的に認可された。ただし、こちらはオンライン診療、在宅診療のときのみ利用可能、初診の取り扱いは不可など0410対応より規制が強く利用のハードルも高い。現在オンライン診療・服薬指導に関しては時限的で使い勝手のよい0410対応と規制の強い改正薬機法の2本が走っている状態だ。

厚労省の「オンライン診療の適切な実施に関する指針の見直しに関する検討会」の2021年6月30日開催、第15回検討会の報告書には同年6月18日閣議決定された内容として以下が記されている(一部抜粋)「オンライン診療・服薬指導に関しては新型コロナウイルス感染症が収束するまでは現在の時限的措置(編集部注:0410対応)を着実に実施する。オンライン診療に関しては、国民、医療関係者双方の理解が進み、地域において幅広く適正に実施されるよう、更なる活用に向けた基本方針を策定し好事例の展開を進める」

政府の方針としては、今後増加する在宅医療にも活用できることから、オンライン診療・服薬指導の全面解禁には前向きで、公式のスケジュールでは2021年秋をめどに指針改定するとある。その先には2022年の診療報酬改定や法改正でオンライン診療・服薬指導に新たな位置付けがなされることが予想される。

オンライン診療・服薬指導の実際の運用は、患者個人がオンライン診療を実施している医療機関を探し予約を取るか、オンライン診療のシステムを提供している企業を利用するのかいずれかとなる(図表1)。厚労省はホームページで0410対応に基づくオンライン診療を実施している医療機関のリストを都道府県ごとに案内している。

[図表1] オンライン診療 利用イメージ

[図表1] オンライン診療 利用イメージ

大きな潜在需要はあるが「顧客接点強化」は未開拓

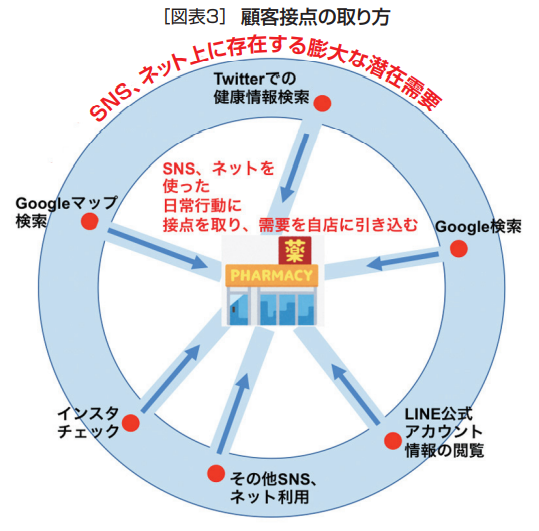

DXを活用した診療・服薬指導に期待が集まるなか、調剤薬局のデジタルシフトを支援するのがサイバーエージェントの子会社「MG-DX」である。オンライン診療ツール「薬急便」を核となる技術として持ち、このシステムを活用した「オンライン服薬指導」「患者接点強化」「集患支援」「継続的患者コミュニケーション運用」「AIによる業務効率化」などの個別サービスを行っている。調剤のDXに関して「MG-DX」の堂前紀郎代表取締役社長は次のように語る。

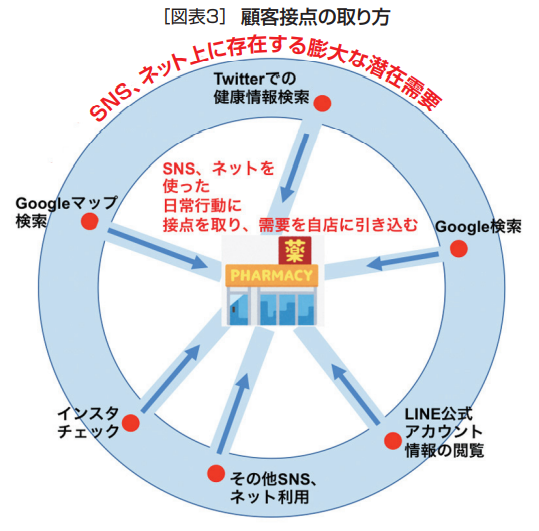

「調剤DXというときに、オンライン診療・服薬指導が最終ゴールとしてあるとおもいますが、その前段階として、①顧客接点強化、②効率化、③地域連携、3つの切り口があります。②効率化はAIやロボットなどを使った調剤業務の改善です。在宅医療、調剤では局外から薬歴を見る必要があるので③地域連携にとってDXは有効です。

今回私がもっとも強調したいのは①顧客接点の強化です。薬局に関していえば、局外にいる潜在的な患者さんといかに接点を持つか、ここを強化することで、SNS、インターネット上を流れる大きな人の流れから自社の薬局へと流れを引き込むことができます(図表3)。

[図表3] 顧客接点の取り方

[図表3] 顧客接点の取り方

つまり新規の患者さんを獲得できるのです。当社でも実績のある有効な手段をいくつか持っていますが、残念ながら『顧客接点強化』を実行されている企業さまはあまりに少ないといわざるを得ません」

SNSで健康、美容に関する情報を求めている層は若年女性を中心に相当なボリュームがある。一例を挙げれば、ある健康・美容系のインフルエンサーがニキビ治療専門の皮膚科をオンライン受診して治療薬をもらったら、それで症状が改善した。これをTwitterでつぶやくと1日で3万件の「いいね」が付き、3,500件以上がリツイート(閲覧者による再発信)された。これを機会にこのクリニックのオンライン診療の予約は5ヵ月先まで埋まり、海外からの問い合わせもあったという。

その他、たとえば、インスタで#ニキビで検索すると投稿75.8万件と表示される、同様に#便秘56.6万件、#腰痛138万件、#不眠症15.5万件と、健康上の悩みに関する解決をSNSに求めている人は若年女性を中心に多い。

専門家に相談する前にまずSNSで同様の悩みを持つ人の経験やアドバイスを参考にするというのは、若年女性に限らず現代人に共通する行動だ。「SNSで健康情報を調べる」という日常行動には薬局にとって膨大な潜在需要が存在しており、そこに接点を持つことでその大河の流れから自店へと需要の流れを引き込むことが可能になるのだ。そして、有効な顧客接点はTwitterに限らず他にもある。

局外接点強化に使えるGoogleマイビジネス

Googleマイビジネス(GMB)というグーグルが無料で提供しているローカルサービスがある。店舗や企業、サービスをGoogle検索すると、検索した地名や検索した位置に近い情報が表示されるサービスである。地域に紐付いているのでローカルサービスと呼ばれる。

たとえば、「ドラッグストア」でGoogle検索すると写真1のように、検索者の位置情報に基づき近辺のDgSが地図とリスト表示され、店名をクリックすると所在地、営業時間、基本情報のテキストと共に最新情報、クチコミ、詳細のタブがありクリックするとそれぞれの情報が出てくる。このサービスは無料で誰でも登録、更新することができる。Googleにとっては、他の無料サービス同様、利用者が増えることで検索エンジンのシェアを上げ広告媒体価値を高めるというビジネスモデルである。

〈写真1〉Google検索での表示例

〈写真1〉Google検索での表示例

GMBは無料で登録・更新できるので、マーケティングツールとしても効果的である半面、適切に管理しなければ悪意のある第三者に荒らされてしまうというリスクもある。サイバーエージェントでは調剤薬局、DgS向けにGMBの活用・管理を請け負っている。管理を請け負うと、店舗の印象を決める重要ポイントである写真の加工、必要に応じて撮影まで行う。基本情報も整備する。最近ではコロナ対策などをここで説明する店舗が多い。さらには、クチコミに対する回答などを行う。もちろん、悪意のある更新がないかも監視する。

「GMBはクチコミが重要な情報源になります。ここにネガティブなことを書かれてもそれ自体が大きな問題なのではなく、それにいかに回答するかその姿勢が重要なので、マーケティングツールとして活用するならきめ細かい運用は欠かせません」(堂前氏)

GMBはその気になれば店内外の写真を含め、相当な情報量を盛り込むことができ、適宜更新することで最新情報の提供も可能だ。飲食店の情報を見る場合、店舗のホームページよりは、専用クチコミサイトを見て最新のメニュー、価格、クチコミ情報を確認する人が多いように、DgS、調剤薬局でも新鮮で客観的な情報を探す際には、GMBのようなサービスを利用する人が若年層では多い。さらに、ビジネスパーソン、働くお母さんなど比較的ITを使い慣れ、時間を大事にする人の利用率も高い。したがって、ここには新規客候補である若年世代、経済的に余裕があり時短意識の高い層が集まっているともいえ、顧客接点としては有効である。

GMBと処方せん事前送信サービスを組み合わせる

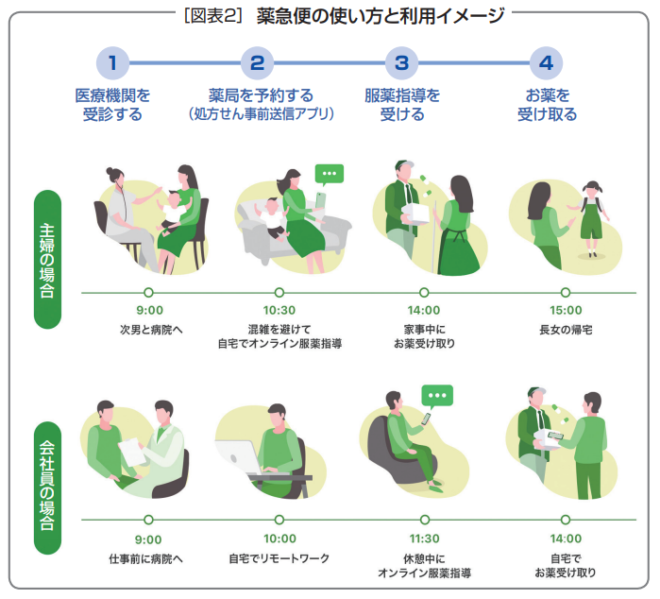

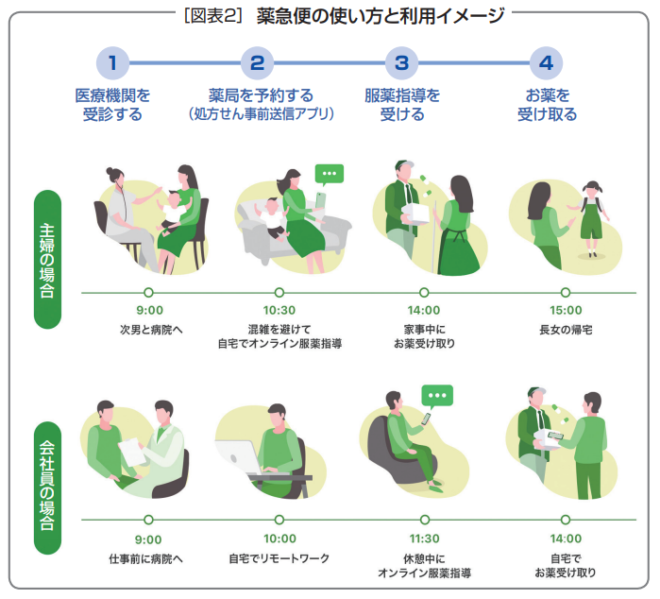

MG-DXが運用する「薬急便」はアプリではなくブラウザ型のシステムとなる。利用者は登録された医療機関の中から希望のものを選びオンライン診療を予約、診療が終わると同様に薬局を選び、医療機関から処方せんがその薬局へと送信される。薬剤は薬局で受け取るか、自宅に配送してもらうかが選べ、オンライン服薬指導をする場合は日時を予約する(図表2)。適切に服薬しているかフォローアップもメールにより可能でリピーター育成にも注力している。同時に昨年9月から義務化された調剤後のフォローアップに対する薬剤師側の負荷も小さくなり、糖尿病患者を対象にした「調剤後薬剤指導加算(30点)」も取りやすい。

[図表2] 薬急便の使い方と利用イメージ

[図表2] 薬急便の使い方と利用イメージ

顧客接点強化のために「薬急便」の中の「処方せん事前送信機能」とGoogleマップをつなげたサービスをMG-DXでは提供している。たとえば、Googleマップ上で「薬局」と検索するといくつかの調剤薬局が地図と共に表示される(写真2)。選択した薬局が薬急便と提携していれば、「最新情報」をタップすると「薬急便」の「処方せん送信」機能が案内される(写真3)。スマホで撮影した処方せん画像を選択した薬局に送信して受け取り日時を予約すれば、待ち時間なく薬剤が受け取れる。

〈写真2〉 薬局検索例

〈写真2〉 薬局検索例

これがGMBを使ったSNS、ネット上に存在する膨大な潜在需要に接点を取り、自店の需要に引き込むひとつの事例である。このような接点をさまざまなメディア、ツールに仕掛けることで、生活者の日常行動から新規客(患者)を獲得できるのだ。

そのためには、なるべく手数を減らすことがポイントであると堂前氏は語る。

「インターネット広告の世界では1ページ挟むと3割が離脱するといわれています。忙しい日常のなかで、Googleマップから新しいサービスにつながったとしても、まずアプリをダウンロードしてくださいという案内が出れば多くの人がそこで離脱するでしょう。アプリが重要な場合もありますが、顧客接点から自店へ誘導する目的であれば、手数の少ないブラウザ型が圧倒的に利用率が上がります」

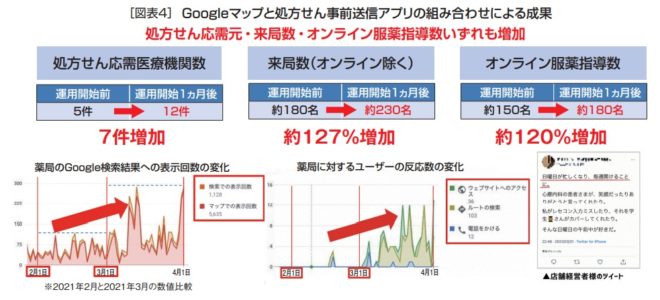

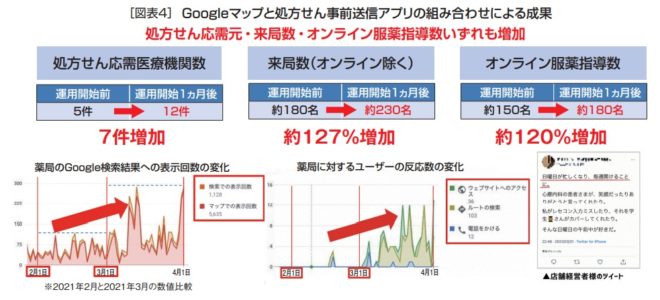

[図表4] Googleマップと処方せん事前送信アプリの組み合わせによる成果

[図表4] Googleマップと処方せん事前送信アプリの組み合わせによる成果

GMBに薬急便の機能を追加したサービスでは着実に成果を挙げており(図表4)、顧客接点を取ることの重要性を証明している。DgSの調剤薬局は顧客接点を取りやすいDgSはLINE公式アカウントや自社アプリなどでクーポンやチラシ情報を配信している企業が多い。調剤専門チェーンと比較しても物販の販促があるので、顧客接点は多く有利である。物販の販促情報に調剤薬局の集客(患)のためのスペースを設けるなどの施策が取れる。

たとえば、別原稿で紹介しているトモズの自社アプリ内には、最初の画面に「処方せんを送る方はこちら!」というボタンがありここをタップするとLINE内の「どこでも処方せん送信」というミニアプリにリンクされ、ここから処方せんを撮影し、トモズの希望の薬局に簡単に送信することができる(写真4)。100万以上のダウンロードがあり、会員カードの機能も持ったアプリの一等地に処方せん送信ボタンを置くことで、顧客接点を広く取っている事例だ。

〈写真4〉 トモズの自社アプリの最初の画面

〈写真4〉 トモズの自社アプリの最初の画面

堂前氏は顧客接点を広く取ることの重要性に加え、どんなに便利で優れたデジタルサービスでも「使ってもらう努力」は欠かせないという。特にITに不馴れな高齢者には、薬剤師やスタッフが時間を取って操作法を教えるなどフォローが重要になる。調剤のロイヤルカスタマーは高齢者であることも多い。

また、局外の顧客接点を広く取ることが重要であることを繰り返し強調する堂前氏だが、調剤併設のDgSの場合、DgSがもっとも身近な局外であり、物販の来店客への薬局利用のアピールが有効だという。MG-DXの顧客であるサッポロドラッグストアー(サツドラ薬局)と協働して、DgSに薬局への動線を設ける取り組みを活発に行っており、薬袋や処方薬についての説明文書(薬情)等に「処方せん事前送信」へつながるQRコードを貼って顧客接点をつくっている。処方せんをもらったらQRコードを読み取っていつもの薬局へ送信、待ち時間なく薬を受け取ることの習慣化を狙っているのだ。これも局外の顧客接点の創造である。