米国小売業のウォルマートは挑戦をやめない。ウォルマートが導入する「ドローン配送」は、「人手不足」「ラストワンマイル(宅配)の効率化」という物流の課題を解決する最新のソリューションである。Segment Of One & Only株式会社(SOO)の平林氏、山中氏が米国で体験した「ドローン配達」を紹介する。(月刊マーチャンダイジング2025年12月号より転載)

ドローン配送を体験してみえた未来

[写真1]ウォルマート×ジップラインのドローン配送。アプリで注文後、わずか数分で店舗上空からドローンが飛来し、高度約100メートルで静かにホバリング。そこからテザーで子機であるドロイドが降下し、商品が正確に指定位置へ届けられる 先日、米国ダラス・メスキートエリアにて、ウォルマートが導入を進めるドローン配送を実際に体験してきました。利用したのはジップライン(ZipLine)社のドローンサービスで、次世代小売を象徴するとても貴重な体験となりました(写真1 )。

[図表1]ジップラインの注文方法 注文はジップラインのアプリから行う(図表1 )。わずか数分後には店舗上空からドローンが飛来。高度約100メートルで静かにホバリングし、そこからテザー(ケーブル)で吊り下げられた子機のドロイドがゆっくりと降下してきます。

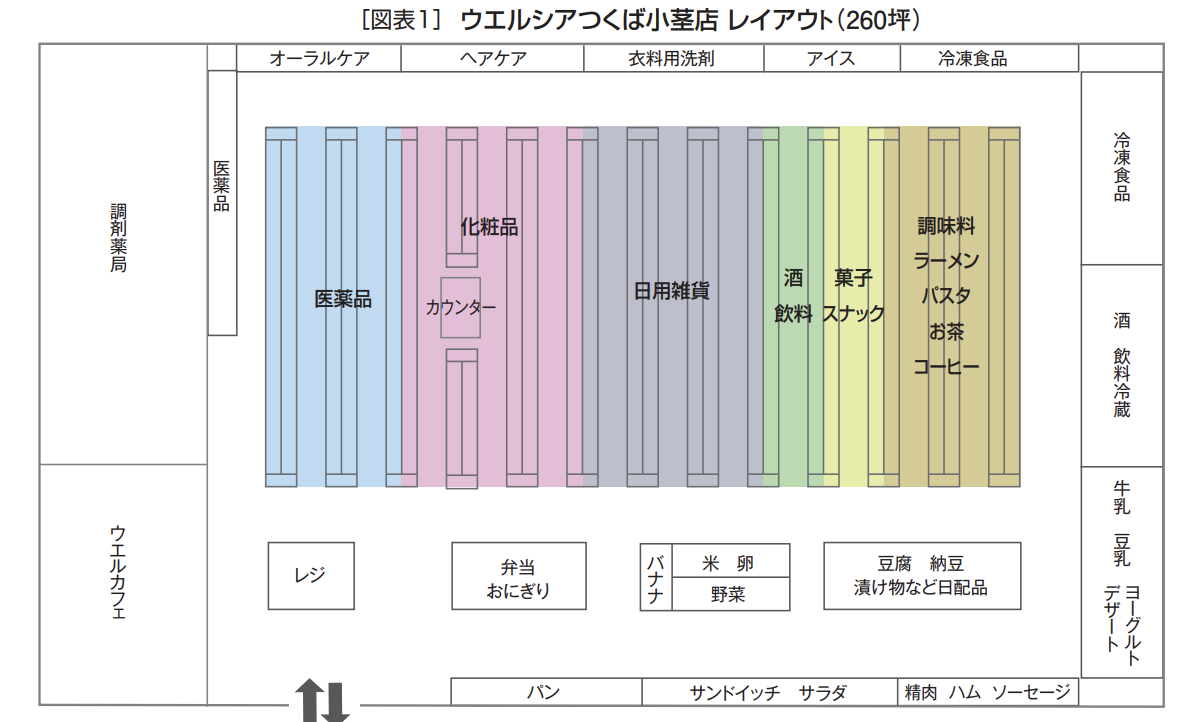

[図表2]ジップラインが店舗から配達できる距離(2025年時点) このジップラインのドローンは最大時速100kmを超える速度で巡航し、配送エリアは店舗を中心に約3km圏内に設定されています(図表2 )。

そのため飛行時間はわずか2分程度。スピード感と正確性を兼ね備えた仕組みであり、まさに「即時配送」を体現していました。(運用時間は、平日10~20時/週末8~20時。注文完了からピックアップ~配送完了までに10分程度で完了します)

[写真2]ドローン配送で投下された荷物 このドロイドには商品が収められており(最大積載量3.6kg)、指定位置に正確に届けられるプロセスは極めてスムーズでした(写真2 )。しかも騒音は最小限に抑えられており、配送速度のみならず「顧客体験を起点に設計された運用全体の完成度」に強い印象を受けました。

事前には「まだ実験レベルにある」と聞いていましたが、実際に体験すると完成度の高さに驚かされ、すでに商用サービスとして十分に成立していると感じられるものでした。人手不足や「ラストワンマイルの効率化」といった物流業界が直面する課題に対して、ウォルマートがジップラインを活用する姿は、まさに新しい物流標準の提示にほかなりません。

ウォルマート×ジップラインのドローン配送体験動画

VIDEO

VIDEO

ジップラインの特徴と強み

ジップライン社は2014年創業の米国企業で、もともとは医療物資の配送で急成長してきました。ルワンダやガーナをはじめとするアフリカ諸国では、血液やワクチンなどを遠隔地に数百万回以上安全に届けてきた実績を持ちます。そのノウハウをリテールに転用しているのが、今回体験したウォルマートとの提携サービスです。

さらに近年ではジップラインは小売にとどまらず、外食・飲食業界においても新しい顧客体験を創出する存在となっています。

たとえば、ウォルマートに加えてチポトレ(Chipotle)、ジェッツピザ(Jet’s Pizza)、パネラブレッド(Panera Bread)、スウィートグリーン(Sweetgreen)、メンドシーノファーム(Mendocino Farm)は提携を発表するなど、ファストフードやカジュアルダイニングチェーンもジップラインを採用し、食事や日用品を即時配送するサービスを展開しています。

ジップラインの最大の特徴は「上空からの投下型」に近い仕組みです。親機となるドローンは高高度でホバリングし、そこから小型のドロイドがケーブルで降下、着地後は商品を安全に届けます。

この方式により、住宅の庭や駐車場に限らず、公園やオープンスペースなど柔軟な配送が可能となります。実際に私たちもオープンスペースを活用し、サービスを受けることに成功しています。

また、ジップラインは騒音対策にも優れており、都市部での導入ハードルを下げている点も注目すべきです。私自身の体験でも、ドローンの接近に気づいたのは視覚的に確認できる直前であり、従来イメージされがちな「騒がしいプロペラ音」とは程遠い印象をもちました。

ウイングの特徴と制約

一方、今回直接の配送体験はできなかったものの、グーグルの親会社アルファベット傘下のウイング(Wing)社によるドローン配送も観察しました。

[写真3]アルファベット傘下のウイング社開発のドローン配送 ウイングは指定ポイント上空でホバリングし、ウインチで荷物(最大積載量2.3kg)を地上に設置する方式を採用しています。顧客が注文すると、ドローンが店舗から飛来し、約45m(150フィート)まで降下した後、荷下ろし時は約7m前後の高さを維持してウインチで荷物を静かに降ろし、機体は地面に接地せずそのまま復路につきます。

このモデルは「住宅環境が整っている層」に向いている一方、都市部や集合住宅には適用が難しいという制約を抱えています。

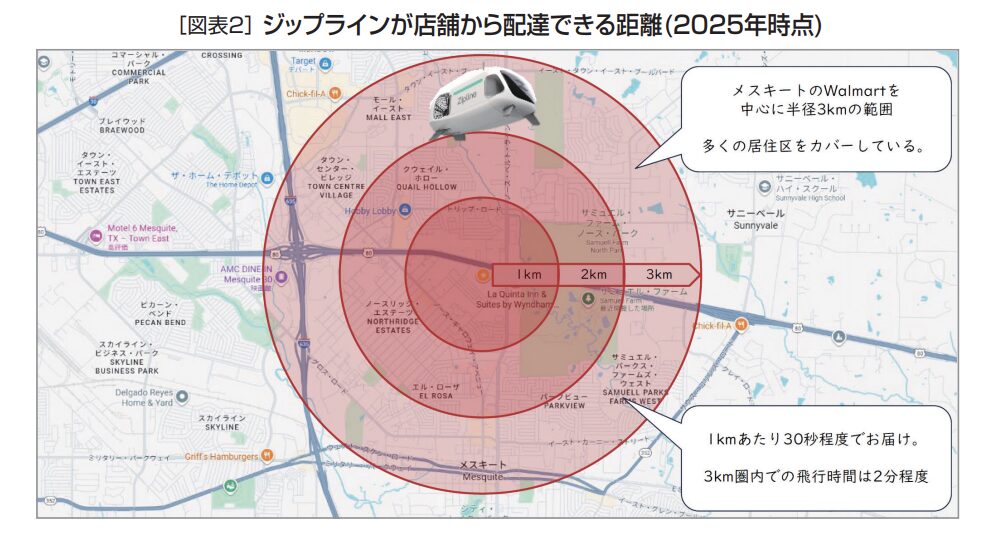

[図表3]ジップラインとウイング比較 私たちのような旅行者では、私有地を持たないため実際の受け取りはできませんでしたが、飛行の離着陸を目にすることで、サービス展開が地域や住宅環境に強く依存することを改めて実感しました。結果として、ジップラインとウイングは同じドローン配送でありながら、アプローチが異なる市場戦略を描いているといえます(図表3 )。

ジップラインは柔軟性と即応性を重視し、ウイングは郊外型住宅への高効率配送を志向する。この違いが、今後の普及領域を大きく分ける可能性があると感じました。

購買行動の再定義としてドローン配送

今回の体験を通じてもっとも強く感じたのは、ドローン配送が「買い物の多様化」を一段と推し進めている点です。従来の購買行動は、「店舗に行く」か「ECで注文し、翌日配送を待つ」という二択が主流でした。

しかしジップラインやウイングのように「数分で手元に届く」体験が実際に可能になった今、消費者の購買行動は根本から変容します。

たとえば、これまで消費者は「必要になる前にあらかじめ購入しておく」という行動をとってきました。しかしドローン配送が普及すれば、「必要になった瞬間に注文する」というリアルタイム消費が標準化する可能性があります。これにより在庫管理の考え方や需要予測の手法、さらにはマーケティング施策そのものが大きく変わるでしょう。

流通業者にとっては、ドローン配送は単なる物流オプションではなく、新たな顧客体験を提供する「差別化の武器」となりえます。特に米国の郊外型社会においては、自宅・店舗・ピックアップポイントといった受け取り場所の選択肢が多様化することで、競争力の強化につながります。

ウォルマートが描く次世代小売業の姿とは?

ウォルマートがドローンを活用する背景には、顧客接点の拡張と顧客体験(CX)の最適化があります。配送時間の短縮だけでなく、「顧客がストレスを感じない受け取り体験」を徹底的に追求している点が印象的でした。

実際に体験した際も、アプリ注文から受け取りまでの一連のプロセスが極めて自然で、違和感なく生活に溶け込むものでした。(試しにアイスクリームを注文してみましたが、配送時間が短いため、溶けることなく凍った状態で手元に届き、その精度と品質保持の高さを実感しました)。

さらに、この取り組みは人手不足やラストワンマイル課題に直結しています。ドローン配送は配送人員を補完するだけでなく、配送網の効率性を抜本的に高める可能性を秘めています。

結果として、ウォルマートは物流の新しい標準を提示しつつ、顧客ロイヤルティの強化を図っているといえるでしょう。

買い物の多様化は生活の変革へ

今回のジップライン体験、ウイング視察を通じて、買物の多様化は単なるチャネル拡張ではなく「生活スタイルそのものの変革」であると確信しました。

ジップラインが示す「時速100kmで走行し、約3km圏内をわずか2分で結ぶ」配送体験は、従来の物流の常識を覆すものでした。

ドローン配送はまだ実証段階にあるものの、顧客が「欲しい」と思った瞬間に商品が届くという体験は、やがて購買行動のスタンダードになる可能性を秘めています。企業にとって重要なのは、この新しい購買体験をどのように自社のビジネスモデルに組み込み、顧客価値へと転換できるかという点です。

ウォルマートが示した取り組みは、小売業全体が直面する変革の方向性を示す象徴的な事例であり、今後の競争環境を占ううえで無視できないものだと強く感じました。

そして半年後に再びダラスの地を訪れた際に、この取り組みがどのように進化しているのかを確認できることを今から楽しみにしています。

日本国内でのドローン配送の可能性について

日本全国には、日常の買物に困っている多くの生活者が存在します。私はSOOと北九州市のサンキュードラッグにも所属しており、北九州市・下関市における買物難民や医療難民は推計で10万世帯を超えています。

これらは、全国の多くの地区が今後抱えていく大きな課題ではないでしょうか。

今回のドローン配送は、一般家庭の買物体験を多様化させる取り組みであると同時に、長期的には買物難民エリアへの安定的な商品供給にもつながる可能性があります。

アメリカ小売業は、常に「生活者」を中心に据えて進化しています。クーポンやディスカウントといった価格施策も重要ですが、それ以上に大切なのは、お客様一人ひとりの暮らしに寄り添うサービスです。日常の小さな不便や不安を解消し、安心と快適を届けることこそ、小売の本当の価値ではないでしょうか。

今回のドローン配送がアメリカ国内でどのような発展を実現するのか、また日本国内でその実現は可能なのか長期的な視点で注視(アメリカでの体験も含めて)していきたいと考えています。

《筆者》

Segment Of One & Only株式会社 Segment Of One & Only株式会社

![[新業態レポート]ウエルシアつくば小茎店:イオンのインフラを活用した「ドラッグ&フード+調剤」最新標準店](https://md-next.jp/wp/wp-content/uploads/2025/12/MD-NEXTアイキャッチ-1.jpg)

![イベントレポート~アルフレッサ ヘルスケア[2025ソリューション提案商談会] ~](https://md-next.jp/wp/wp-content/uploads/2025/09/MD-NEXTアイキャッチ.jpg)