3社の出店戦略と立地戦略は共通している

3社の経営統合の話は唐突のように感じる人も多いと思いますが、経営指標を分析すると、3社には共通点があります。第1の共通点は、「出店戦略」と「立地戦略」が似ていることです。

2018年決算のDgSの「純増店舗数(新店数-閉店数)」の多い順の第1位は「ツルハHD」176店、第2位が「ウエルシアHD」158店、第3位が「コスモス薬品」85店、第4位が「クスリのアオキHD」72店と続きます。それに対して、マツモトキヨシHDの2018年決算の純増店舗数は49店、スギHDは57店、ココカラファイン18店と、ツルハHD、ウエルシアHDと比較すると、店舗増加率が低いことがわかります。

さらに、2017年決算の純増店舗数は、マツモトキヨシHD10店、ココカラファインはマイナス3店舗と、マツモトキヨシとココカラファインは、この2~3年の店舗増加数が停滞していたことがわかります。ちなみにスギHDの2017年決算の純増店舗数は52店です。

2社の店舗増加数が停滞していた理由は、「スクラップ&ビルド」の期間にあったということです。とくにマツモトキヨシは、2105年頃から、不採算店のスクラップを断行して、一時的に減収になっても、営業利益率(2019年決算の営業利益率6.3%)の高い、「筋肉質の経営体質」に改革しました。大店法の規制時代に大量出店した「150坪の郊外店」を思い切って大量閉店しました。この決断はなかなかできないことです。店舗年齢の古い既存店は、店舗の償却が終わっており、売上は減少傾向にあるが、営業利益が出ている店舗が多いからです。競争力はないが、儲かっている既存店をスクラップすることは、短期的には売上と利益の減少要因になります。しかし、マツモトキヨシは、この3~4年の間に、スクラップを断行し、筋肉質の経営体質に改革したことは、とても評価できることだと思います。

同様に、ココカラファインもスクラップ&ビルドを進める途上にあると思われます。3社の中では、純増店舗数が多いスギHDは、「古い店舗を閉めない」ことで有名でしたが、これからは既存店のスクラップ&ビルドを推進すると決算発表で強調しています。そういう意味で、スクラップ&ビルドを進めているという意味で、3社の出店戦略は共通しています。

第2の共通点は「立地戦略」です。マツモトキヨシHDは、郊外店を閉店する反面、都市型・繁華街型の出店を加速しています。ココカラファインは、1,354店のうち、比較的人口の多い「都市型179店」「商店街型332店」「住宅地型389店」で大半を占めています。「郊外型」立地の店舗は208店に過ぎません。主戦場は人口の多い立地であることがわかります。

スギHDは郊外型店舗も多いですが、2019年決算では過去最高の101店の新店を開店しており、純増店舗数も84店舗と、出店競争の巻き返しを図っています。しかも、大阪や東京の「都心部」への新規出店を加速しています。

化粧品と医薬品が強く食品の構成比が低い

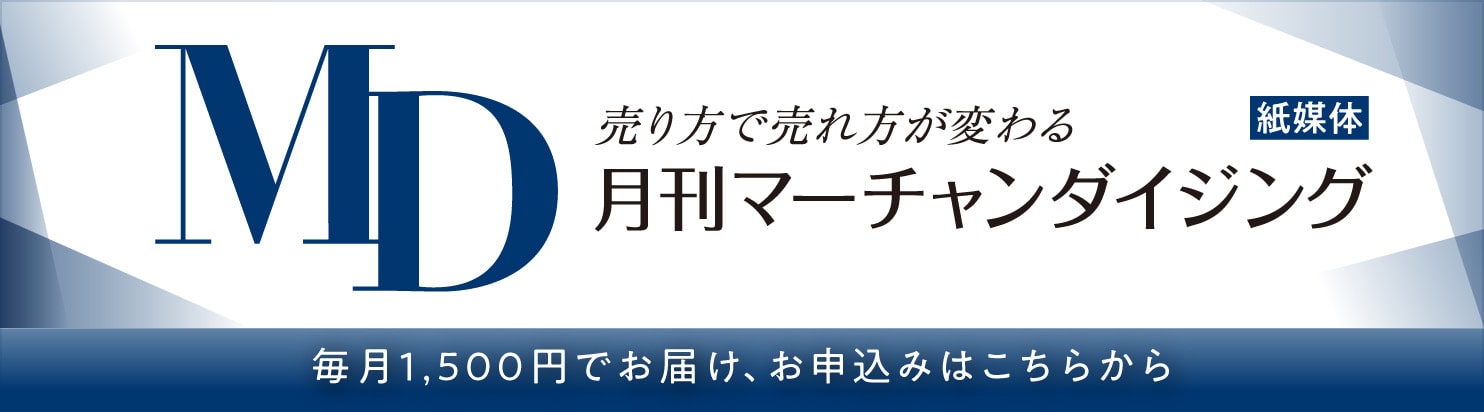

図表1は、上場DgSの食品の売上構成比です。食品の売上構成比が50%を超えるDgSもある中、マツモトキヨシHDの食品の売上構成比は9.7%と極めて低いのが特徴です。同様に、ココカラファインは11.0%、スギHDは12.9%(図表1では未掲載)と、3社ともに食品の売上構成比が低いことが共通しています。

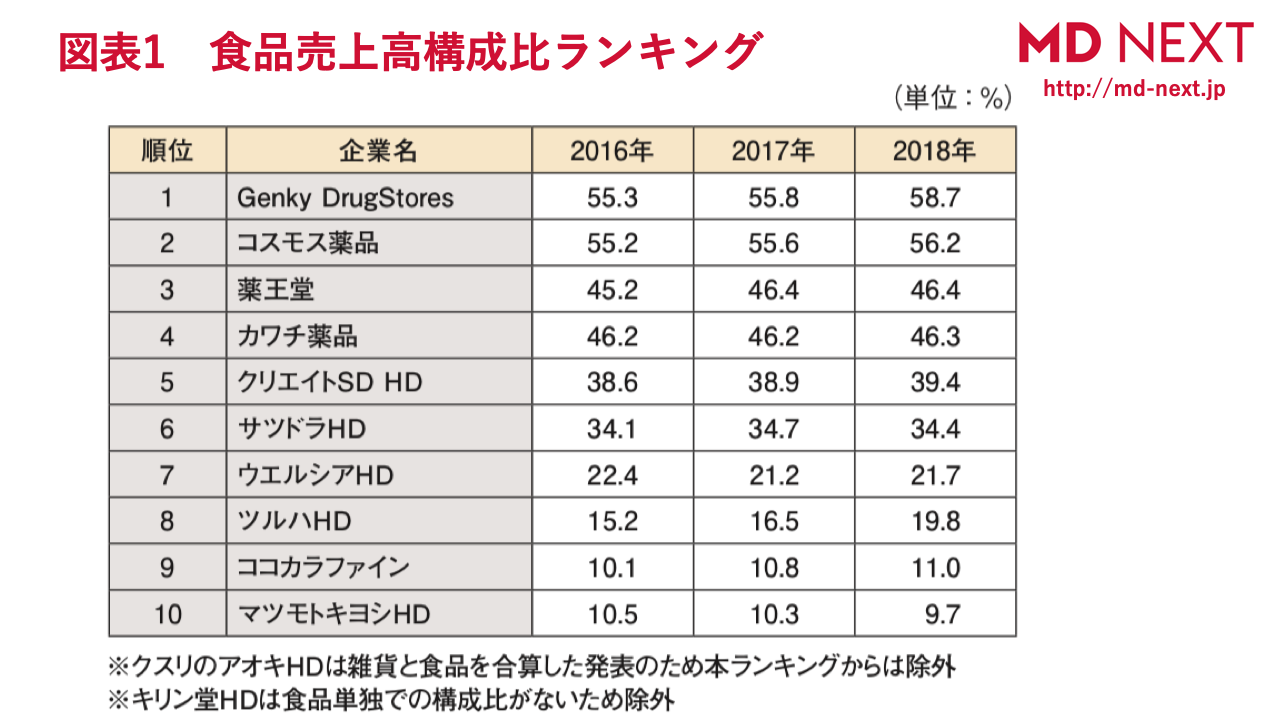

一方、図表2は、スギHDを除く「化粧品」の売上構成比のランキングです(2018年決算の数値)。第1位がマツモトキヨシHDの40.5%、第2位がココカラファインの29.8%です。食品が少なく、化粧品が主力であることが、この2社の共通点です。ちなみにスギHDの「ビューティ」の売上構成比は、2018年決算では22.0%です。

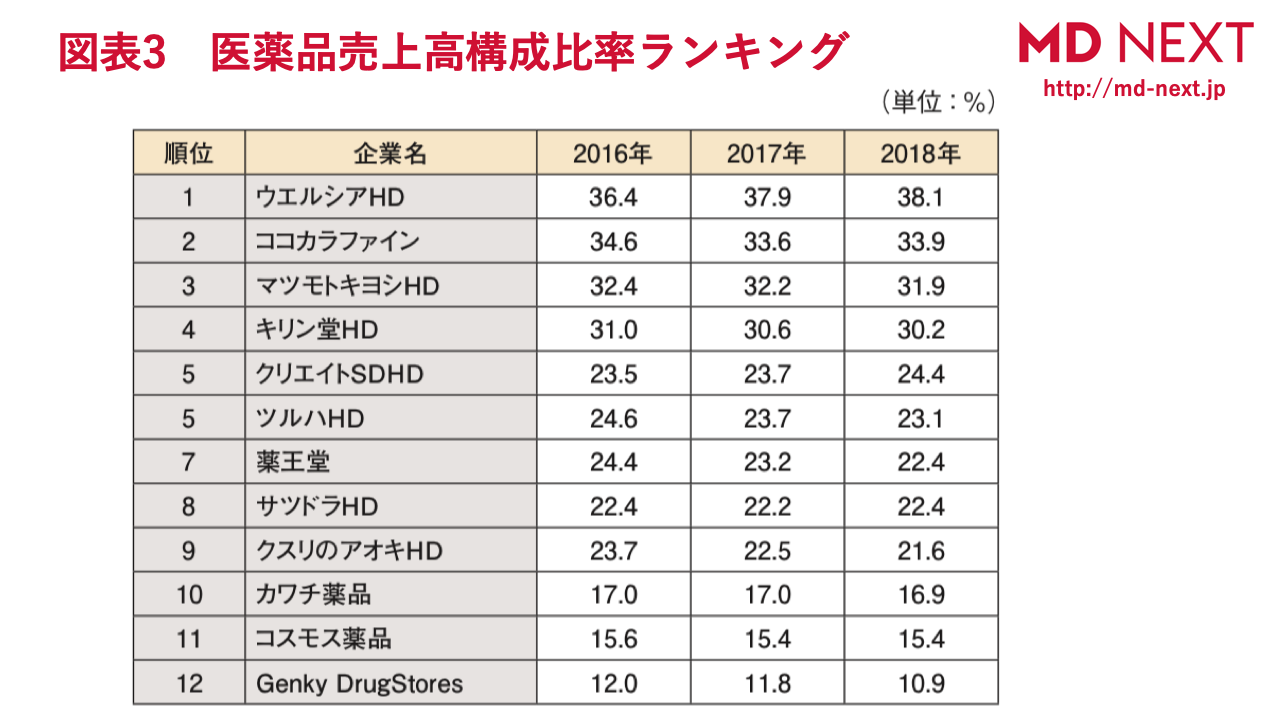

図表3は、スギHDを除く医薬品(調剤含む)の売上構成比のランキングです。マツモトキヨシHD 33.9%、ココカラファイン33.9%と、医薬品の構成比が高いことが共通しています。図表4は、「調剤」の売上構成比のランキングです(2018年決算)。調剤の売上構成比は、スギHDが21.9%とダントツの1位です。

スギHDは「ヘルスケア(OTC含む)」の売上構成比が18.6%であり、「調剤」+「ヘルスケア」で40.5%と、ヘルスケア特化型の企業です。ココカラファインの調剤比率も15.6%と高く、スギHDとココカラファインは、「調剤併設型DgS」を志向していることがわかります。マツモトキヨシは、調剤の売上を公表していませんが、1店舗当たりの調剤売上はトップクラスだそうです。

調剤は、「診療報酬」の改訂によって、調剤の単価が下落し、「薬価」(調剤の粗利益率)も低下しています。調剤は、「薄利多売」で儲けなければならないので、必然的に調剤主力型の企業は、ボリューム(量)を求める必要があり、経営統合に前向きなのだと思われます。

ちなみに、アメリカのDgSは、調剤の売上構成比が70%を超えています。かつては、ローカルDgSがたくさんありましたが、どんどん経営統合が進み、現在は、「ウォルグリーン」と「CVS」の2社に集約されています。日本も、そうなるのでしょうか?

スマートストア化に積極的に投資

マツモトキヨシHDは、売上・顧客データ分析に基づく売場づくりに定評があります。また、「マツキヨアプリ」を使った顧客獲得施策、ワントゥワンマーケテイングに接客的に取り組んでいることでも知られています。同社のポイントカード会員、LINEの友だち、公式アプリのダウンロード数を合計したグループ会員数は、延べ5,100万人超(2017年9月末現在)まで拡大しています。

またココカラファインもクラブカードの会員が700万人を超え、カード会員に「ココカラアプリ」を利用してもらう活動を進めている途中です。2019年の経営方針には、「おもてなしスマートストア化」という戦略を掲げています。全店舗のレジシステムを今年の9月までに入れ替える計画です。また、陳列状態をリアルタイムで可視化できる「棚割確認システム」、「無人レジ」「マーケテイングカメラ」、タブレットを活用した「化粧品のカウンセリングシステム」などのITを活用したイノベーションにも積極的に挑戦しています。

スギHDも、スマホアプリ「スギサポdeli」(栄養に配慮した冷凍食品の宅配)、「スギサポeats」(管理栄養士を活用した食事指導)、「スギサポwalk(歩行距離に応じてマイル/ポイントが貯まる)」など、デジタルを活用したトータルヘルスケアサービスを推進しています。

このように3社とも、DgS業界の中においては、攻めのIT投資を行っている企業ということが共通点です。もし3社が経営統合すれば、会員データという巨大なビッグデータを活用することができるようになります。

(※編集部注:本記事は2019年6月6日時点の情報をもとに執筆されたものです)