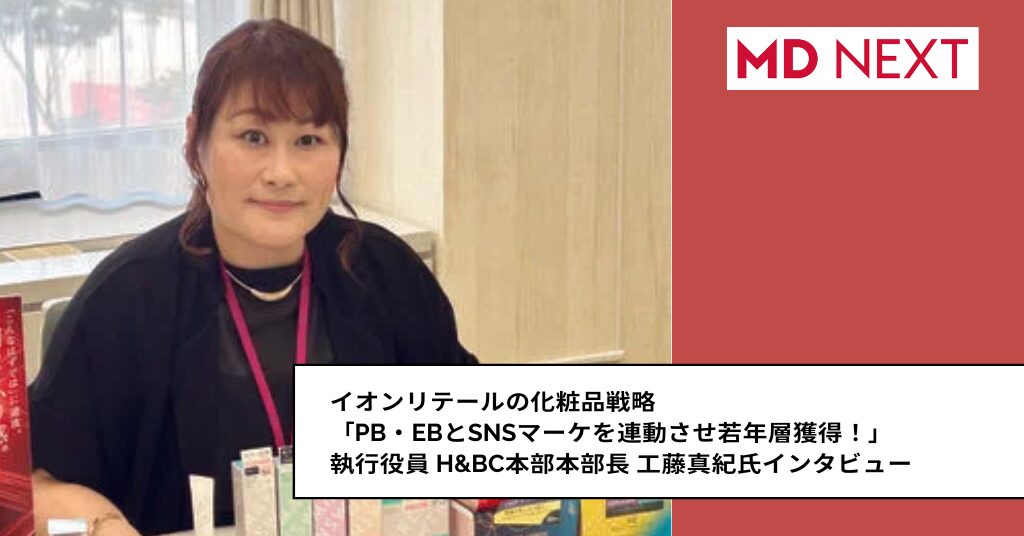

イオンリテール(本社千葉市美浜区 代表古澤康之)では8月15日、ベースメイクシリーズのエクスクルーシブブランド(EB/自社専売商品)を発売。プライベートブランド(PB)ではこれまでスキンケアなど3ブランドを発売しており、メイク専門はこれが初となる。スキンケア、メイクの双方で専売品体制を整えたこのタイミングで、イオンリテールのH&BC(ヘルス&ビューティケア)本部本部長工藤真紀氏に同社の化粧品戦略を聞いた。(聞き手/月刊MD編集主幹 野間口 司郎)

PB・EB商品戦略:スキンケアに加え、メイクの分野でも専売品発売

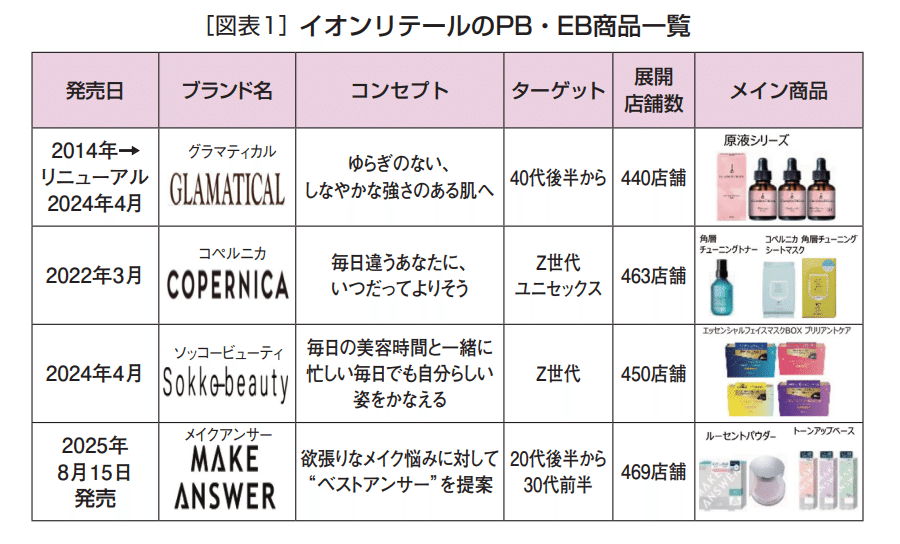

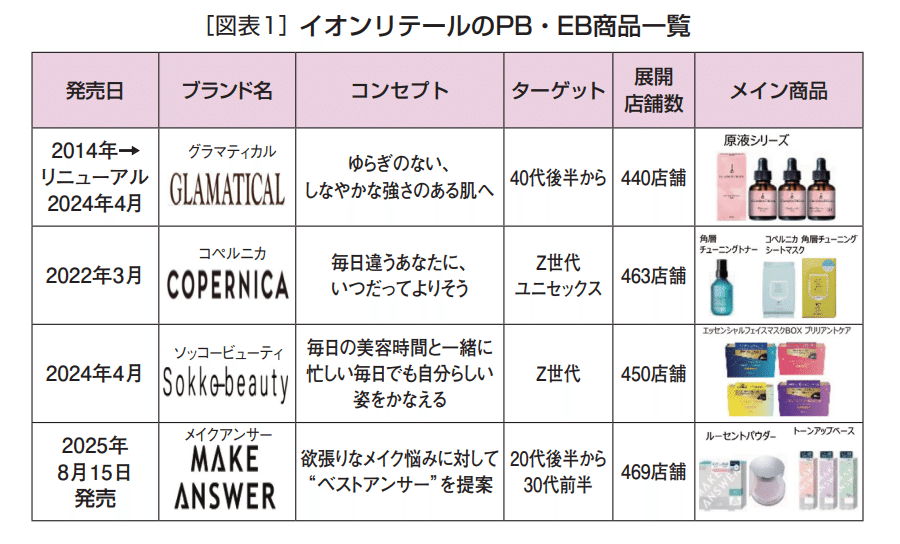

イオンリテールでは化粧品PBとして、2014年にGLAMATICAL(グラマティカル)を立ち上げ、2022年にはCOPERNICA(コペルニカ)、2024年にはSokko-beauty(ソッコービューティ)を発売している。この3ブランドはいずれもスキンケアを中心とした商品。

2025年8月には初めてのメイク専門商品MAKE ANSWER(メイクアンサー)を発売した。こちらは伊勢半グループのエリザベスとの協働開発で、イオンリテールではEBという位置づけになる。この手法を選んだ理由を工藤氏は以下のように語る。

「SNSなどを使って自社でも積極的にマーケティングしていますが、当社だけでは取り切れない領域はエリザベス様にご協力頂いて幅広い層にリーチしていきます」

後述するが、イオンリテールではSNS、動画を利用したマーケティングを積極的に行っており、MAKE ANSWERの販売では、エリザベスのマーケティング活動も加えて、業績拡大を狙う。こうした活動もあり初動は好調、計画値を上回る販売実績を挙げている。

▲メイクアンサー スキンスムース各商品

▲メイクアンサー スキンスムース各商品

また、工藤氏によれば、MAKE ANSWERはある制度品メーカーの販売終了したブランドの受け皿になることも想定しているとのこと。

ベースメイクシリーズのコンセプトは「NO!乾燥崩れ。極薄フィルターで毛穴レス!(※3)」。この言葉の通り、乾燥崩れ対策と毛穴カバーを特長とする商品で、ベースメイクには共通でナイアシンアミド、レチノール誘導体、ビタミンC誘導体(※4)からなる「うるおい美容液成分」を配合している。5アイテム11品目を揃えている。

「出だしの販売は好調で、フェイスパウダーが最も売れており、続いてポイントベース、Tゾーンのテカリを抑えるのには優れた商品です」(工藤氏)

工藤氏によれば、男性もテカリや毛穴を気にする層はいて、MAKE ANSWERのターゲットはユニセックスとのことである。

※3 メイクアップ効果

※4 テトラヘキシルデカン酸アスコルビル

肌悩みの深い40代後半がコアブランド。原液シリーズが好調

▲[図表1]イオンリテールのPB・EB商品一覧

▲[図表1]イオンリテールのPB・EB商品一覧

図表1はイオンリテールの化粧品PB・EBの一覧である。各ブランドの特徴を見てみよう。グラマティカルの中心ターゲットは40代後半。肌悩みが多く、効果が出なければ続けられない年代である。人気の原液シリーズはこだわりを持って選び抜いた原料を使用している。

「ヒト幹細胞培養エキス(※5)原液)(※6)」は本格的なエイジングケアを始めたい人にフォーカスした商品で、ブランドの中でも最大ヒット商品となっている。その他原液シリーズの商品には「ヒアルロン酸)(※7)」(うるおい訴求)、「保湿型ビタミンC(※8)(毛穴訴求)、「プラセンタエキス(※9)」(乾燥小じわ訴求)などがある。

9月9日には新たに原液シリーズから有効成分「トラネキサム酸」配合の新商品(医薬部外品)を発売、同時に「ヒト幹細胞培養エキス※5」を配合したクリーム、アイクリーム合計3品を新発売した。

近年、配合されている成分で化粧品を選ぶ「成分美容」がユーザーに浸透しており、グラマティカルはこの分野で直接的な訴求で、分かりやすく商品を広げ成果を出している。

※5 ヒトサイタイ血幹細胞順化培養液(整肌成分)

※6 化粧品原料はそのまま

※7 ヒアルロン酸Na(保湿成分)

※8 ビスグリセリルアスコルビン酸(保湿成分)

※9 保湿成分

Z世代が対象、自社従業員がアンバサダーとして活躍

2022年3月発売のコペルニカはZ世代が中心ターゲット。ブランドの特徴を工藤氏は次のように語る。

「グラマティカルが有効成分を明確にして、効果を追求する40代以上をコアターゲットにしたのに対して、コペルニカはそこで取り切れないZ世代(編集部注:1990年代後半から2010年代前半生まれ世代)をターゲットにしました。男女どちらでも使えるユニセックスとして設計しています。肌悩みがそれほど深くない世代を中心ターゲットにしているので、『必要なもの』だけを『十分な量』で届けることにこだわり、いわばそぎ落とした処方が特徴です。容器のデザインはシンプル、素材には環境に優しい素材を使っています」

▲[写真6]コペルニカ 角層チューニングスポット モイスト50枚入り 1,100円(税込)

▲[写真6]コペルニカ 角層チューニングスポット モイスト50枚入り 1,100円(税込)

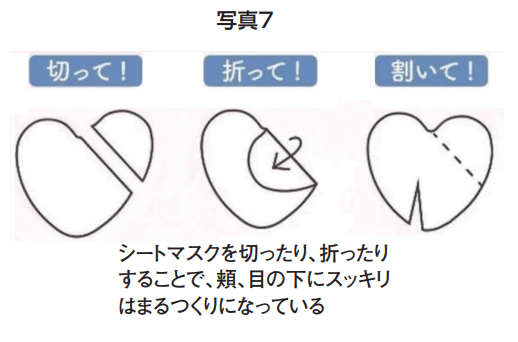

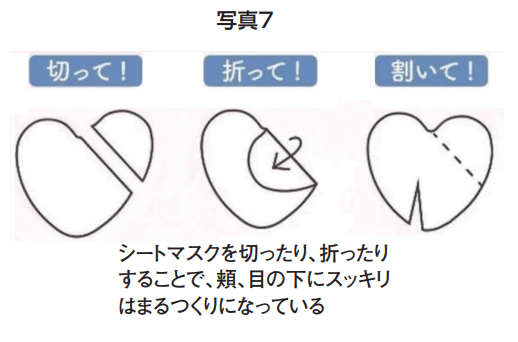

[写真7]シートマスクを切ったり、折ったりすることで、頬、目の下にスッキリはまるつくりになっている

[写真7]シートマスクを切ったり、折ったりすることで、頬、目の下にスッキリはまるつくりになっている

コペルニカは2024年にリブランディングしてアイテムの改廃が進行中。現在小さなハート型でミシン目から切り取ることで、目の下や頬などに部分的に使える「角層チューニングスポット」が人気上昇中、好調な業績を挙げている(写真6、7)。

男女の自社従業員自らが、アンバサダーになり動画サイトやSNSに出演し情報発信する、新たなマーケティングを積極展開している。

コスパに優れた人気ブランド フェイスマスクは絶好調

Sokko-beautyは2024年4月の発売。

[写真8]Sokko-beauty CICA エッセンシャル フェイスマスクBOX 30枚入り 1,100円(税込)

[写真8]Sokko-beauty CICA エッセンシャル フェイスマスクBOX 30枚入り 1,100円(税込)

「Sokko-beautyはイオンリテールのPB商品の中では最も中心ターゲットの年代が若く、10代、20代が対象です。圧倒的にコスパのいい商品設計にしており、実際は設定したターゲットより、かなり幅広い年代の方にご利用頂いています。一番売れているのがフェイスマスクの30枚入りボックス(写真8)、税込み1,100円から。フェイスマスク自体が非常に伸びているカテゴリーですが、Sokkobeautyはその中でも特に伸びているブランドです。強い他社ブランドのある状況で販売数量ではトップ3に入る程の好調さを見せています」(工藤氏)

Sokko-beautyはブランド名にある通り、仕事や学校で忙しい世代にSokko(=速攻)で使えることをうたった、タイパ、コスパ重視のブランド。

アイライナー、アイシャドウ、洗顔剤、化粧水、フェイスマスクなどに加え、付けまつげやメイクアップブラシなどの化粧小物もある。価格帯は300円台から1,000円台と買いやすい。

9月9日にはクレンジングバーム(1,320円/税込み)を発売するなど、好調な業績を背景にアイテム数を増やしている。

圧倒的なコスパ、納得の使用感、明るい色使いのパッケージ、おしゃれなデザインなど、人気の出る要素が揃っており、更なる成長が期待できるブランドだ。

これまでの資産、中高年客に加え若年層獲得に注力

最初に発売したグラマティカルは、年代、価格帯ともに最も高い。スキンケアブランドでは、発売が新しくなるにつれ対象の年代、価格帯が下がっている。メイクブランドのMAKE ANSWERも20代から30代前半が対象で中価格帯の商品。

イオンリテールではこれまで培ってきた資産とも言える、40代、50代以上の顧客に加え、今後の消費の主体となる若年層の獲得に注力しており、PB・EB開発もその一環である。

こうした商品戦略を補強、展開するために次に紹介するEC、オムニチャネル戦略も若年層向けの施策が充実している。

また、一般的にGMSは百貨店ブランドやバラエティストアブランド(バラエティブランド)など幅広く扱うが、イオンリテールのPB・EBに関しては対象年齢や価格帯などバラエティブランドに近い。業態と扱うブランドに関して工藤氏は次のように語る。

「メーカー様は依然販売チャネルによって取り扱いブランドを分ける商習慣があります。イオンでは敢えてバラエティ型のブランドを多く扱って、DgSとの差別化を図っています。流行に敏感で美容感度の高い人が愛好するブランドを積極的に扱うことに注力しており、PB・EB商品の開発もその一環です」

こうしたバラエティブランド強化の一方で、高価格帯の領域では、制度品メーカーとの間で専売品の開発も強化。これまで、資生堂のリバイタルでイオン専売商品を販売していたが、2025年8月には花王ソフィーナのアルブラン、10月にはコーセーのインフィニティで専売品をそれぞれ発売。8月発売のアルブランの専売品は順調な業績を挙げている。

EC オムニチャネル戦略

2つのECサイトと連携 iAEONと会員ID統合

イオンリテールのECサイトはイオンスタイルオンラインとネットスーパーがある。

「ネットスーパーは店舗出荷で即日配達、イオンスタイルオンラインは到着までリードタイムがあり、ロングテール商品が中心です。ただ品揃えは幅広いところに強みがあります。化粧品では急いで買う必要のない高価格帯のブランドがよく売れています。イオンリテールの売上構成比は食品が高く、価格帯の低い化粧品は圧倒的にネットスーパーで買われることが多いです」(工藤氏)。

イオンネクスト(株)が大都市圏を中心に運営するセンター出荷型のネットスーパー「グリーンビーンズ」との協働に関する工藤氏の考えは以下の通りである。

「商圏が異なること、グリーンビーンズは独自の専売品を展開していることなどの違いはありますが、将来的にグリーンビーンズの商圏が私たちの商圏と重なってくるようになれば協業する可能性はあるでしょう」

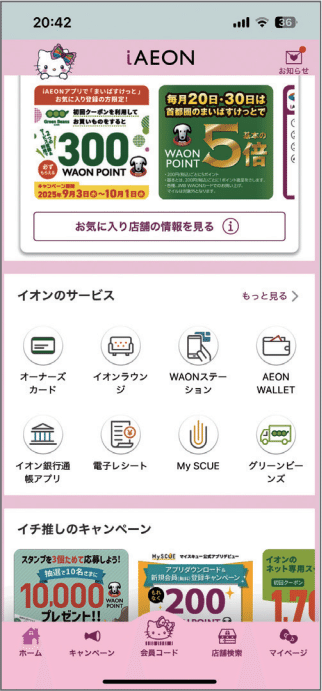

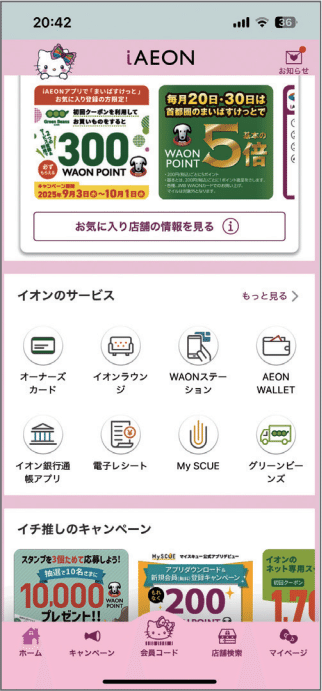

▲[写真9]iAEON(アイイオン)アプリ画面。アイイオンはお気に入り店舗を登録すると店舗発の情報やクーポンが送信されてくる。イオングループ内の店舗をつなぎイオン経済圏をつくる有力アプリ

▲[写真9]iAEON(アイイオン)アプリ画面。アイイオンはお気に入り店舗を登録すると店舗発の情報やクーポンが送信されてくる。イオングループ内の店舗をつなぎイオン経済圏をつくる有力アプリ

また、ポイント管理、決済、クーポン利用などの機能を統合したイオンの会員アプリ「iAEON(アイイオン)」(写真9)がイオンリテールの会員アプリ「イオンお買物アプリ」と統合されたことにより、より幅広く情報発信、送客できるようになった。

工藤氏は、リーチできる会員が増えたことで今後はシナジー効果が期待できるとしている。

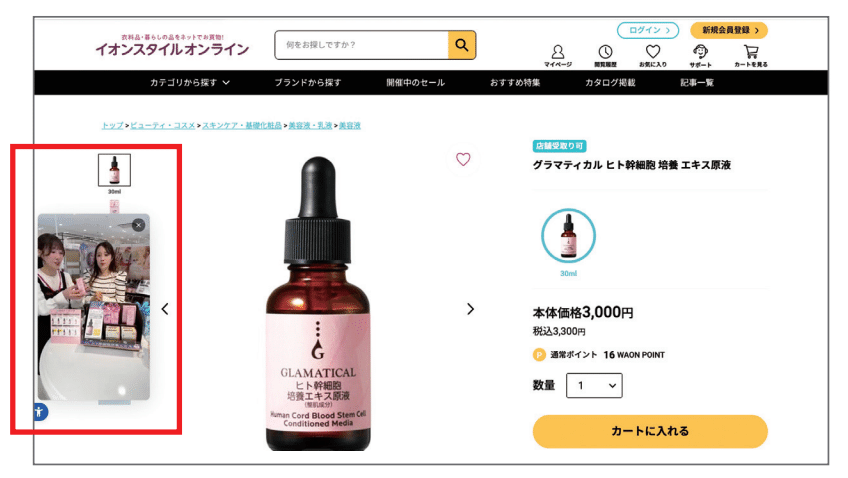

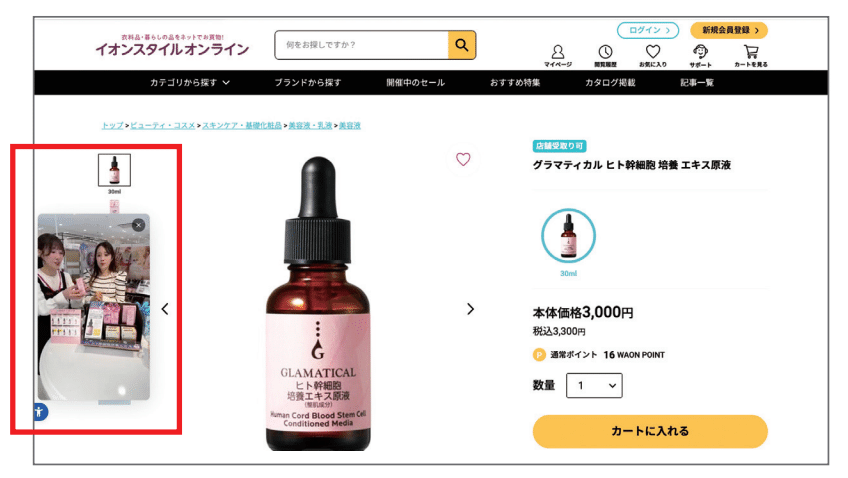

▲[写真10]イオンスタイルオンライン、グラマティカルの商品画面で動画のバナーを貼付。バナーをクリックすると動画情報が見られる

▲[写真10]イオンスタイルオンライン、グラマティカルの商品画面で動画のバナーを貼付。バナーをクリックすると動画情報が見られる

イオンスタイルオンラインの一部コンテンツでは、商品紹介の横に動画のバナーがあり、ここをクリックすると動画が流れ、より深い情報が得られる。より購買意欲を高めるようなUI(ユーザーインターフェース/画面デザイン)設計となっている(写真10赤枠部分)。

GMSは大商圏型のビジネスモデルで客数は多いが、来店頻度は小商圏型モデルと比較すると低い。来店しなくてもECサイトで多彩な情報や動画を使った疑似体験を提供することで楽しい買物ができるよう、同社ではサイトづくりの精度を向上させECによる商圏づくりに注力している。

Glam BeautiqueのアカウントでSNSを使って積極的に情報発信

イオンリテールは、ヘルス&ビューティ売場の名称であるGlam Beautique(グラムビューティーク)のアカウント名でインスタグラム、YouTube、TikTokにチャンネルを開設。この中でも、インスタグラムでは13.5万人(9月末時点)のフォロワーがおり、大きな外部接点となっている。

noteでは、イオンリテールのビューティーのマーケティング戦略、売場作り戦略、美容部員の自社育成についてなど、網羅して解説しています。

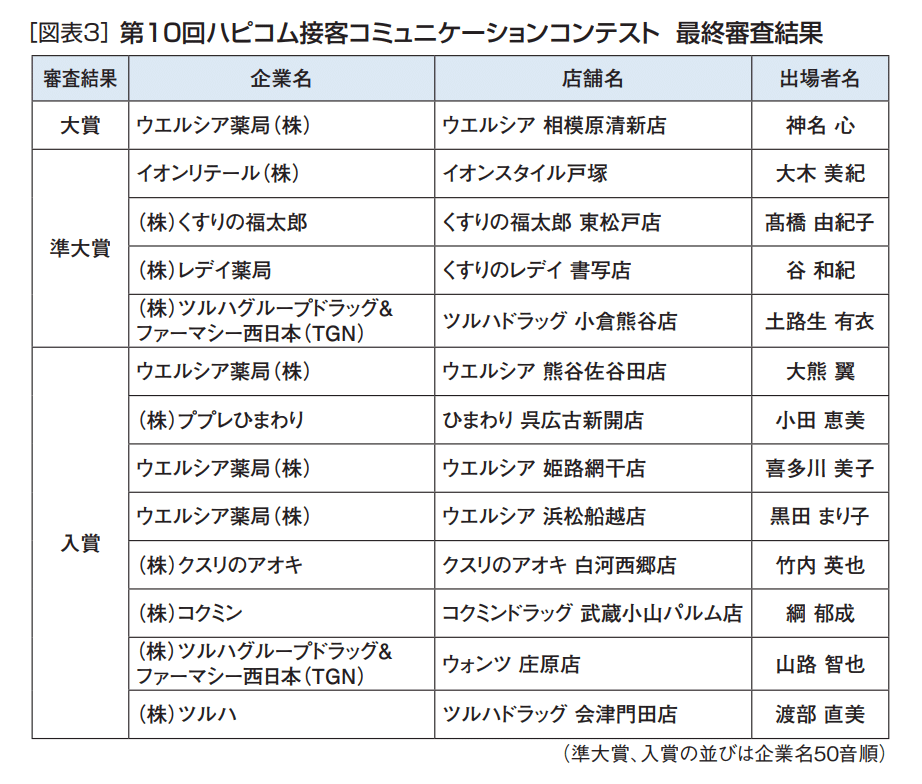

![[レポート] 第10回ハピコム接客コミュニケーションコンテスト最終審査会:アレルギー、既往歴など、基本事項確認の技術が向上](https://md-next.jp/wp/wp-content/uploads/2025/12/eye.jpg)

![[特集]登録販売者大活躍時代:変化するドラッグストアの現場と人材価値の再定義とは](https://md-next.jp/wp/wp-content/uploads/2025/11/MD-NEXTアイキャッチ.jpg)