2016年に登場した「新小売」という概念

中国ではモバイルペイメントが2013年ころから急速に普及し始め、2017年ころには大都市部の町中どこでもスマートフォンのみで支払いが済むようになった。日本でも2017、2018年ころにモバイルペイメントが盛り上がり、今年2019年には各ペイメント事業者による積極的な投資が行われている。

このような状況を背景に、中国では2016年に「新小売」という概念が登場した。そして多くのスタートアップや大企業による実店舗小売業への投資が進み、新業態が出現している。もしも中国と同じようにモバイルペイメントが普及していくならば、日本の実店舗小売業にも新業態が登場し得るのではないか。

本稿では、なぜ中国で新小売という現象が世界に先駆けて起こっているのか、さまざまな具体例を挙げて紹介する。今後、日本の実店舗小売業にどのような施策があるかを考えるきっかけになれば幸いである。

「新小売」が注目を集める3つの背景

「新小売」とは、中国の起業家でありAlibaba社の創業者ジャック・マーが2016年に提唱した概念である。「純粋なECの時代は既に過去のもので、未来10年、20年後にECという言葉はなくなる。新小売だけが生き残る。つまりオンラインとオフライン、物流が必ず結びつく」と説明した。なお、似たような概念として「OMO」という言葉があり、こちらは著名ベンチャー・キャピタリストの李開復氏が提起したもの。「Online Mergeswith Offline」の略で、オンラインとオフラインが融合するところに新たな事業が発生すると説いた。

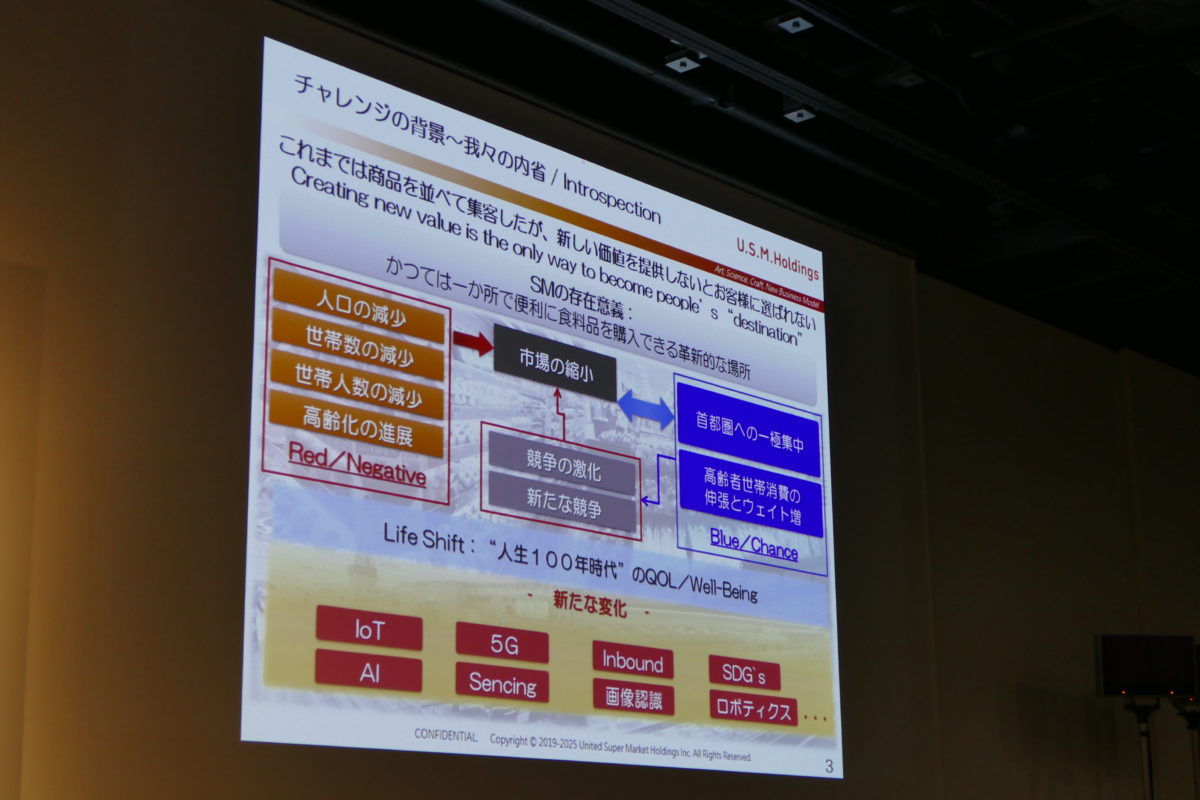

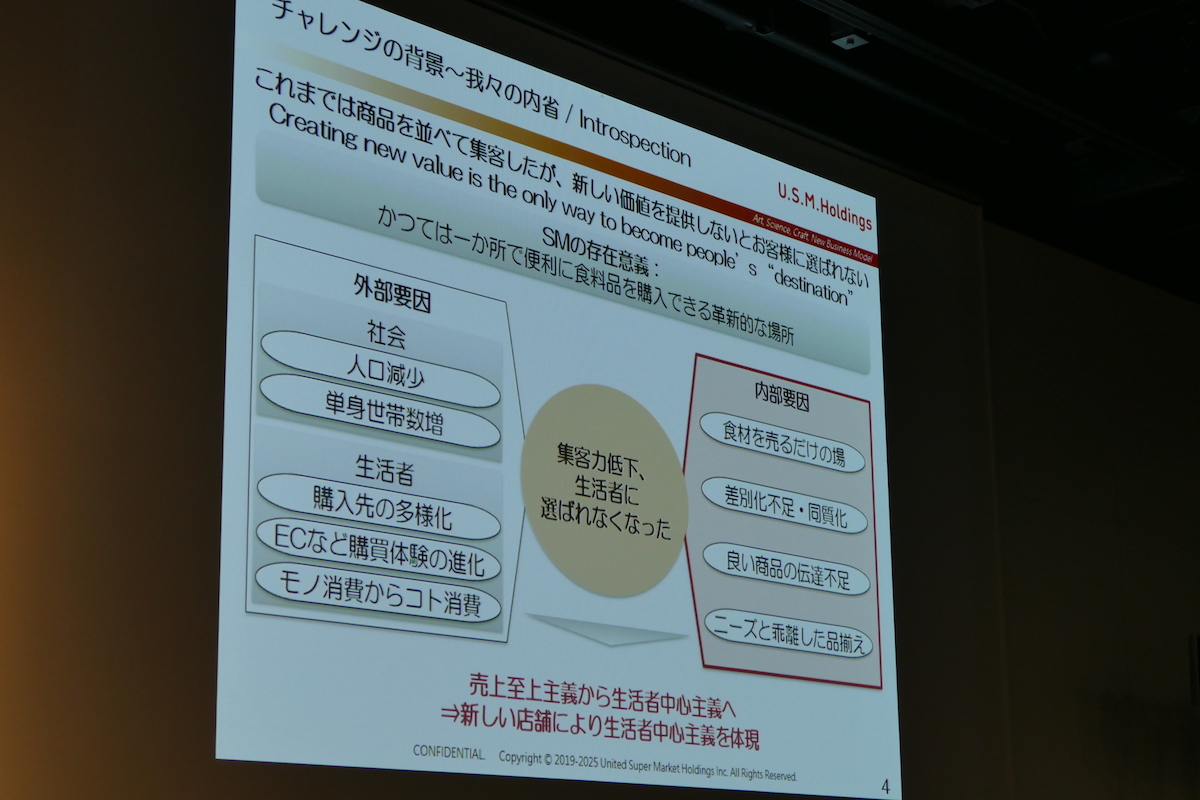

筆者は、中国で新小売にこれだけ注目が集まるのには3つの理由があると考えている。

①中国のECが飽和状態であること

1つ目は、中国の小売のEC化率がかなり高くなってしまっていることだ。「インターネット・トレンド2018 」によると、2017年時点で中国EC化率は20%を超え、世界トップに立っている。

しかし同調査では中国のモバイルインターネットユーザー数とモバイルECの成長率は年々減少傾向にあり、インターネット空間での成長余地が限られた結果、ユーザーの獲得コストは高くなっている。新たな成長の機会を求めた結果、いまだ購買活動の80%を占め、成長余地のある実店舗小売業が注目を集めているというわけだ。

②小売業のデータ活用を進めたいから

2つ目は、実店舗小売業に眠るデータを活用したいという狙いからだ。たしかにWeChatPay(中国最大のモバイルゲームとSNSを運営するTencentが展開するチャットアプリ「WeChat」の中で使える決済サービス)とAlipay(中国最大のECとオンライン金融サービスを展開するAlibaba傘下の決済サービス)はオフラインの決済市場において圧倒的なシェアを握っているが、獲得できているデータには限りがある。ユーザーが何を購入したかの品目はわからず、(WeChatPayとAlipayに登録されている)店舗名と合計金額だけである。

「だれが」「何を」購入したのかという購買情報を獲得するためには、実店舗小売業とより深い協業関係や資本関係を結ぶ必要がある。現状保有しているデータよりも精緻なデータを収集できれば、自社アプリやWEBサービスでの広告価値も高まる。どのオンライン企業もオフラインに眠る大量の購買情報にアクセスしたいのだ。

③ECだけでは競争優位に立てないから

3つ目は、インターネット上でサービスを提供するだけでは、競争優位として不十分になっているからだ。その例としてモバイルペイメントのシェアの推移を取り上げる。中国コンビニチェーン協会の調査 によると、コンビニで使われる決済サービスのシェアは、2016年にWeChatPay43%、Alipay48%であったのに対して、2019年にはWeChatPayが57%、Alipayが41%となり、WeChatPayのシェアがAlipayを抜いて拡大しているのである。

その背景には、WeChatが至る所で起動され、実店舗における決済のシェアにも影響を与えているという状況がある。

日本ではWeChatが日本版LINEとして紹介されることが多いが、実際はもっと多くの機能を抱えている。Facebookのように転職や結婚の報告を行ったり、Instagramのように画像メインの投稿をしたり、LINEのように友人とのコミュニケーションに使ったり、Messengerのように仕事上のやりとりをしたり、Twitterのようにニュースや趣味を共有する場としても使われている。

さらにWeChatは個人間送金のためのツールとしても利用することができる。日本ではSNSがいくつかに分散し、送金はいまだ現金が主流だ。一方中国ではこれらの機能がほぼWeChatに集約しているといえる。そして、コンビニなどではWeChatを立ち上げてだれかとメッセージを交わしたりしながらレジ待ちをし、レジの順番がくるとそのままWeChatの決済QRコード画面を表示して支払うという光景をよく目にする。

またWeChatでQRコードをスキャンして立ち上がる「アプリ内アプリ」でレストランを予約して、そのままWeChatPayで決済する人も増えてきている。決済の瞬間だけではなく、決済の前の可処分時間や体験を押さえられることで競争優位となっているのだ。

新小売として登場した2つの新業態

では具体的に「新小売」としてどのような店舗・業態が登場しているのか。ここでは先進事例として「luckincoffee」と「盒馬鮮生(ファーマーションシェン)」を紹介したい。

①コーヒーチェーン「luckin coffee」

「luckin cofee」はモバイルオーダーを導入することで店舗運営人員を大幅に削減した モバイルペイメントが普及したことで、従来の店舗経営を覆すイノベーションを生み出した企業が生まれた。

コーヒーチェーンとして注目を集めているのが「luckin coffee」だ。2017年6月の会社設立からわずか約2年(2019年5月)でナスダックに上場を果たした。1年目で2,000店舗をオープンし、2年目には2,500店舗を展開することを目標に掲げている。

luckin coffeeは、モバイルペイメントでの決済が当たり前に普及した中国の環境を生かし、専用アプリからの注文に特化したのが特徴。結果、レジ業務がなくなり、デリバリーとピックアップに店頭業務を絞った。このことで顧客体験を変え、従来は出店ができなかった場所(オフィスビル下など)にも出店することに成功している。消費者はluckin coffee専用のアプリをダウンロードし、デリバリーかピックアップかを選択して注文する。注文が完了すると指定の場所に配送されるか、指定した店舗に取りに行く。

レジがなくなったことで、レジ業務のために雇用する従業員が不要になり、またテーブルの清掃など店舗運営のために雇用していた従業員も不要になった。コーヒーをつくる人一人がいれば店舗運営が可能になったのである。

このような業態が可能になったのは、モバイルペイメントの普及によるところが大きい。中国ではモバイルペイメントが十分に普及しているからこそ、モバイルペイメントだけの決済に振り切ることができたのだ。日本では一部のレストランや実店舗小売業が実証実験的に現金を取り扱わない店舗をスタートしているが、luckin coffeeは設立当初からそれを志向した。

②食品スーパー「盒馬鮮生」

「盒馬鮮生」はAlipayユーザーしか利用できない店舗。会員100%にすることで購買行動のすべてを可視化する。生きた海の幸がいけすで展示されているのも特徴的(photo by Shutterstock.com ) 次に紹介するのはAlibaba傘下の「盒馬鮮生」である。2016年上海に1店舗目をオープンし、2019年5月時点で150店舗を展開している。店舗は倉庫を兼用しており、商品購入時に盒馬鮮生専用アプリのダウンロードが必須で、指定商圏以内は30分で購入商品を配送してくれる。専用アプリから商品バーコードを読み取れば生産者や生産地などがわかり、イートイン、生きた海の幸の展示など店内も面白い。多くの機能と話題を備えた食品スーパーである。

生鮮食品の領域はEC化がもっとも遅れている領域だ。アクセンチュアの調査 によると、日本が1.9%、アメリカも1.1%、中国でも2.3%と非常に低い。しかし、盒馬鮮生は最初からネットからの注文比率50%を店舗運営継続の条件としている。開店から1年半たった店舗ではEC化率60%を達成していると公表している。

精算時に、Alipayの電子口座に紐付いた盒馬鮮生専用アプリでの決済を強制させることで、会員比率100%を可能にし、しかもアプリをダウンロードさせているため自社アプリを通じて直接お客とコミュニケーションすることができる(なお、現在は現金でも支払えるようになっている)。

顧客1人当りのLTV(ライフ・タイム・バリュー)を最大化するために、オフラインとオンラインを活用するという発想で事業が展開できるのは、来店客を100%可視化できるからだ。店舗とECというチャネル別に売上を分解すると、部門ごとの対立が発生しがちだが、この盒馬鮮生という業態はジャック・マーが唱えたように、店舗とECの区別をなくし、本当に消費者目線でかつデータ・ドリブンな食品スーパーの経営を実践できる仕組みになっている。盒馬鮮生が公開した情報によると、既存の中国の食品スーパーと比較して、坪単価が5倍になるなど大きな効果を挙げている。

なお、先進的な事例として今回取り上げたluckin coffee、盒馬鮮生だが、現在事業の持続可能性について問われている状況だ。luckin coffeeはアプリのクーポン配布に頼ったマーケティングの持続性、盒馬鮮生は「盒馬鮮生」以外にも既に複数の業態を展開しており、本当に消費者に定着するのかという疑問があり、中国国内メディアでも議論となっている。

両企業のポイントは、モバイルペイメントが普及したことで、新たな店舗設計と経営モデルを実現することができたということだ。表面的に彼らの「業態」を模倣するのではなく、発想そのもの(モバイルペイメントが普及したことで挑戦できること)を学び、どのようなことが日本でも展開ができるのかを考えるべきであろう。

AlibabaとTencentの小売業への関わり

新たな業態が出現する一方、新小売という事業機会に対して中国の2大IT(EC)巨頭であるAlibabaとTencentはどのように関わろうとしているのか。

①既存実店舗小売業やスタートアップへの積極投資と提携

AlibabaとTencentともに非常に積極的に投資・提携を行っている。Alibabaは過半数以上の株式を保有することもあり、Alibaba自ら実店舗小売業を運営してこの産業を牽引している。一方Tencentは株式に関しては少数の保有にとどまることが多いが、2018年6月にはWalmartと戦略提携を結ぶなど積極的に実店舗小売業のデジタル化を推進している。

②パパママストアへの積極支援

中国には約600万店のパパママストアが存在するといわれている。しかし経営の効率は悪く、データを活用した仕入れなどは行われていない状況だ。

Alibabaは「LingShouTong(通称LST)」というプロダクトを通じて、パパママストアに対してもサービスを積極的に展開している。最適な受発注のシステムを提供し、またスーパーバイザーを派遣し、棚割などの改善を提案する。日本のコンビニ本部が加盟店にスーパーバイザーを派遣しているのに類似しているといえよう。2018年末には100万店舗をカバーし、2019年には150万店舗をカバーする予定だ。

AlibabaはC2Cのオンライン・ショッピングで中国シェアナンバーワンの「Taobao」とB2Cでシェアナンバーワンの「Tmall」を所有し、中国人のネットでの買物行動をほとんど把握している。それらの購買情報を利用すれば、特定のパパママストアの周辺で、どのような人が何を購入しているのか、的確に把握することができる。そのパパママストアに最適な棚割や販売すべき商品を提案することができるはずだ。

③実店舗小売業向けのクラウドサービス展開

Tencentは「Smart RetailSolutions」という名称で、実店舗小売業のデジタル化を推進するSaaS(Software as a Service、必要な機能を必要な分だけサービスとして利用できるようにしたソフトウエア)を大企業向けに提供している。

出店分析、グループのビッグデータを使った口コミ分析、店舗内カメラ分析、クーポン発行、会員プログラムの提供と、実店舗小売業が必要なデジタルサービスを一気通貫で提供しているのだ。日本国内ではSAPやIBMなどがこうした領域で実店舗小売業をサポートするサービス提供やシステム開発を行っているが、中国では消費者にサービスを展開するインターネット企業が主要プレーヤーとして市場に参加しているのだ。

Alibabaも実店舗小売業向けにSaaSを提供し、とくに食品スーパー業態向けには先ほど紹介した盒馬鮮生のシステムを「ReXOS」と名付け、外販している。自社で培ったノウハウを積極的に同じ業界に向けて販売し、業界をリードしようとしている。

「新小売」の次に来る「新製造」

新小売の次にはいったいどんな動きが予想されるだろうか?筆者はより川上でのIT活用が進むと考える。

データを使ってユーザーの購買行動を細かく分析したあとには、そのセグメントに対応する生産活動を行わなければ意味がない。しかしたとえば自社ユーザーすべてに対し、一人ひとりにカスタマイズしたキャンペーン広告の画像をひとつずつ制作するのは非現実的だ。だが、広告のための画像の生成もコンピュータが自動でやってくれるとしたらどうだろう?Alibabaは画像を選択するだけで、広告のためのバナー画像を自動生成するツール「Luban」を既に運用している。

このように、大量に集めたデータをより有効に活用するため、デザインの制作工程にテクノロジーが使われ始め、消費者もコンピュータがつくった制作物に日常的に触れるようになった。

その領域はデザインのみならず徐々に「製造」へと近づいている。ユーザー像を分析し、コミュニケーションするための広告用画像の自動生成に成功したあとは、製造する商品そのものの最適化も進むだろう。ソフトウエア化された工場が、人間の手を介さずに物をつくるような時代になっているかもしれない。

Alibabaは「新製造」という言葉を使い、工場向けのサービス提供に取り組んでいる。食品スーパーのデジタル化を実現した盒馬鮮生のシステムを外販したように、工場のデジタル化を実現するサービスをパッケージにして提供していくのではないだろうか。

モバイルペイメントはオフラインとオンラインの消費活動を融合する

日本ではモバイルペイメントが「キャッシュレス」の文脈で語られることが多いが、単に「財布を持たなくなる」便利さだけにとどまるのはもったいない。中国のスタートアップや実店舗小売業はluckin coffeeや盒馬鮮生のように、モバイルペイメントの普及をチャンスとして積極的に捉えている。「新小売」を実現するには、オフラインとオンラインの消費活動を融合する役割を持つモバイルペイメントの普及は必須である。

日本の実店舗小売業もモバイルペイメントの導入を単なるコストとして捉えるのではなく、新たな顧客体験や店舗経営を展開できる可能性を秘めたツールとして積極的に推進していくべきだろう。

なお、中国の著名コンサルタント劉潤氏が執筆した『事例でわかる 新・小売革命』(CCCメディアハウス刊)には中国の新小売の実態が非常によくまとめられている。ご一読をお勧めしたい。

游仁堂 シニアマネージャー @IedaShogo )

![[小売業働き方改革のリアル]5日間の有給取得義務化は7割超の企業が実施済み](https://md-next.jp/wp/wp-content/uploads/2019/07/eye2-1.png)

![[小売業働き方改革のリアル] 労働時間削減に8割弱が肯定も、残業代減への不安残る](https://md-next.jp/wp/wp-content/uploads/2020/08/es1.png)

![[寄稿] 中国「新小売」の”今”と次に来るもの](https://md-next.jp/wp/wp-content/uploads/2019/08/eye2.jpg)