既存店昨対が好調 消費者の高い節約志向が客数増加に直結

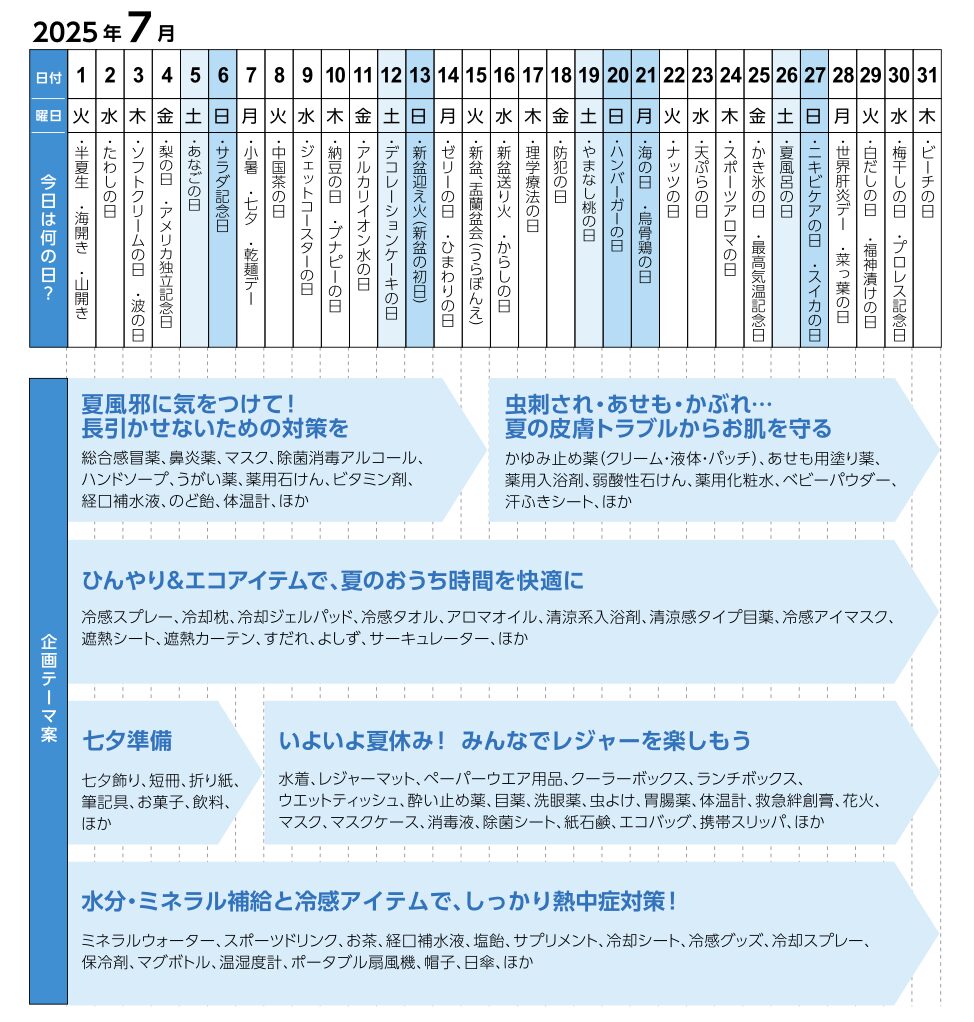

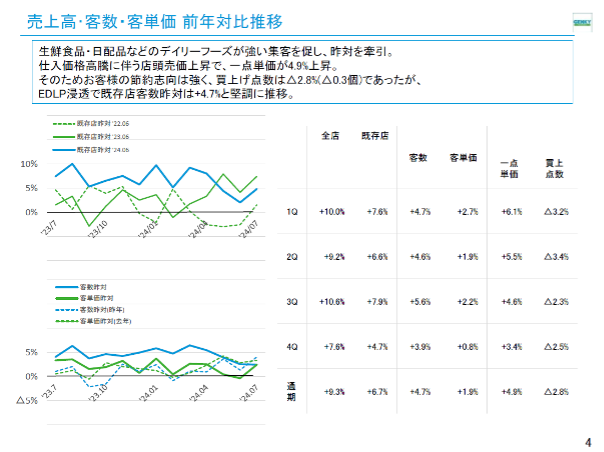

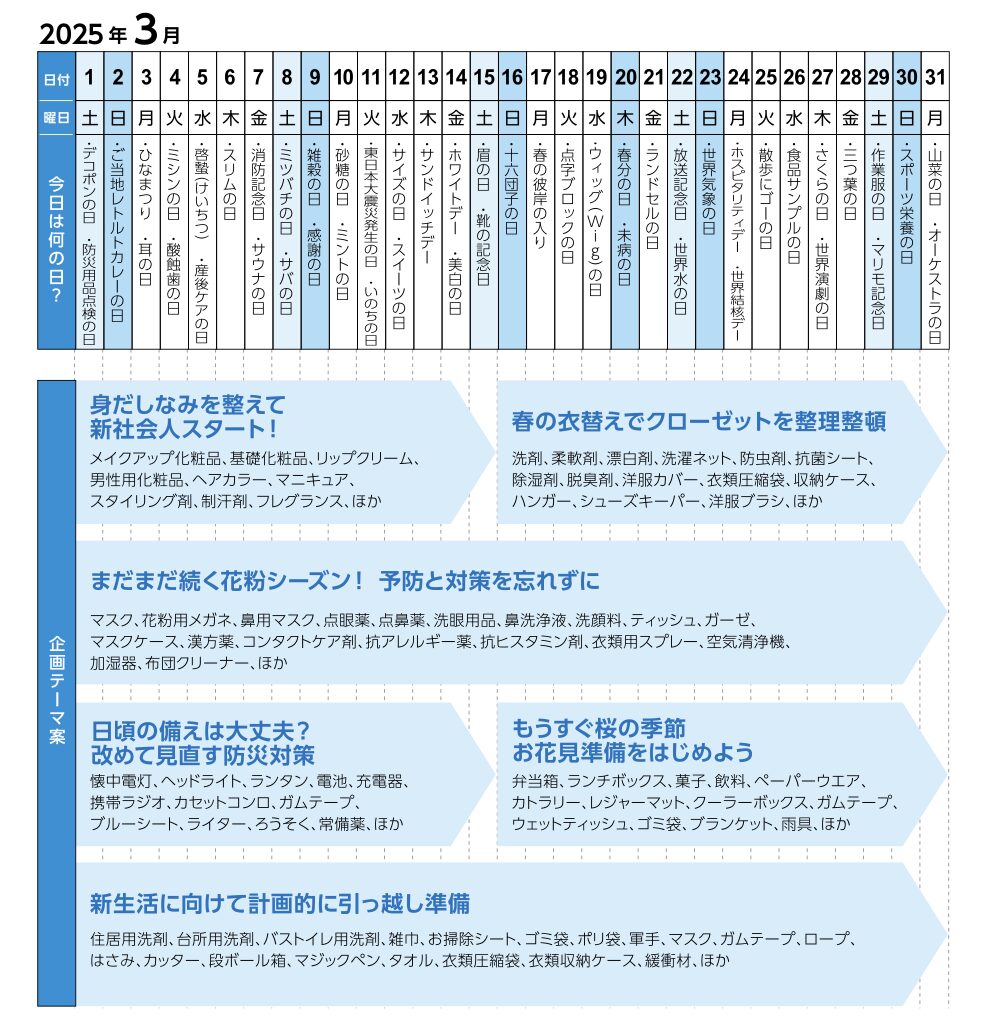

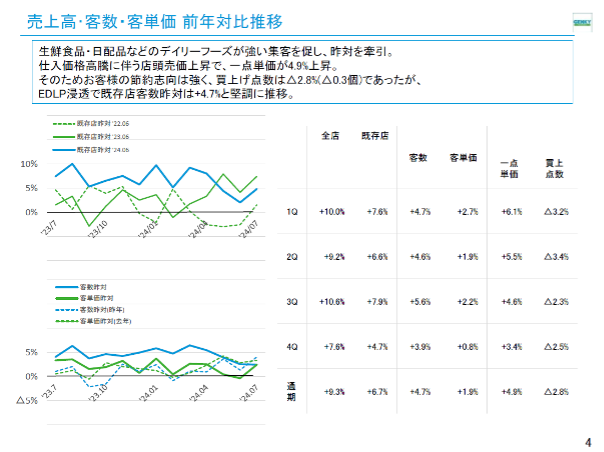

財務IR部長 常見氏:24年6月期の実績振り返りということで、売上高・客数・客単価の前年対比の推移をご覧ください。

左側上のグラフが、売上高の既存店昨対の3年間の月別のトレンド、濃い青色のものが本年度になります。下が客数及び客単価の月度別の推移です。

今期を通して、特に生鮮食品や日配品が非常に強い集客を促し、昨対を牽引いたしました。仕入れ高の価格高騰は続いていますが、これによって1点単価は通期で4.9%増加いたしました。お客様の節約志向は非常に強く、これによって買上点数自体は2.8%減少いたしました。

しかしながら、トータルで見てお客様の節約志向が強まったことにより、例えばスーパーで週4回買い物をしていたうち、1回はちょっとゲンキーで節約しようかというマインドが強く働いたと想定をしておりまして、客数が通期でも既存店プラス4.7%という結果でございました。結果として、既存店昨対は通期で非常に強い、プラス6.7%を達成いたしました。

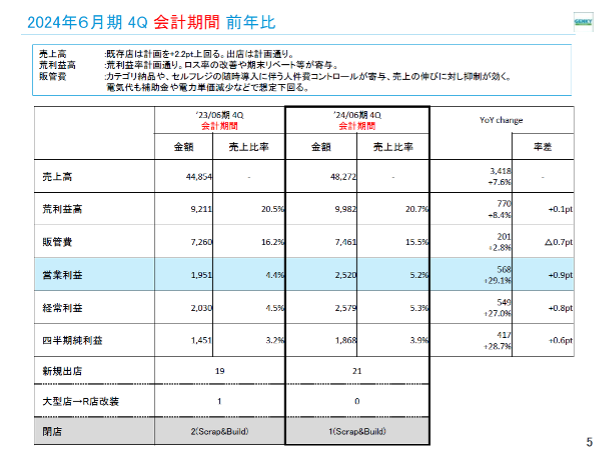

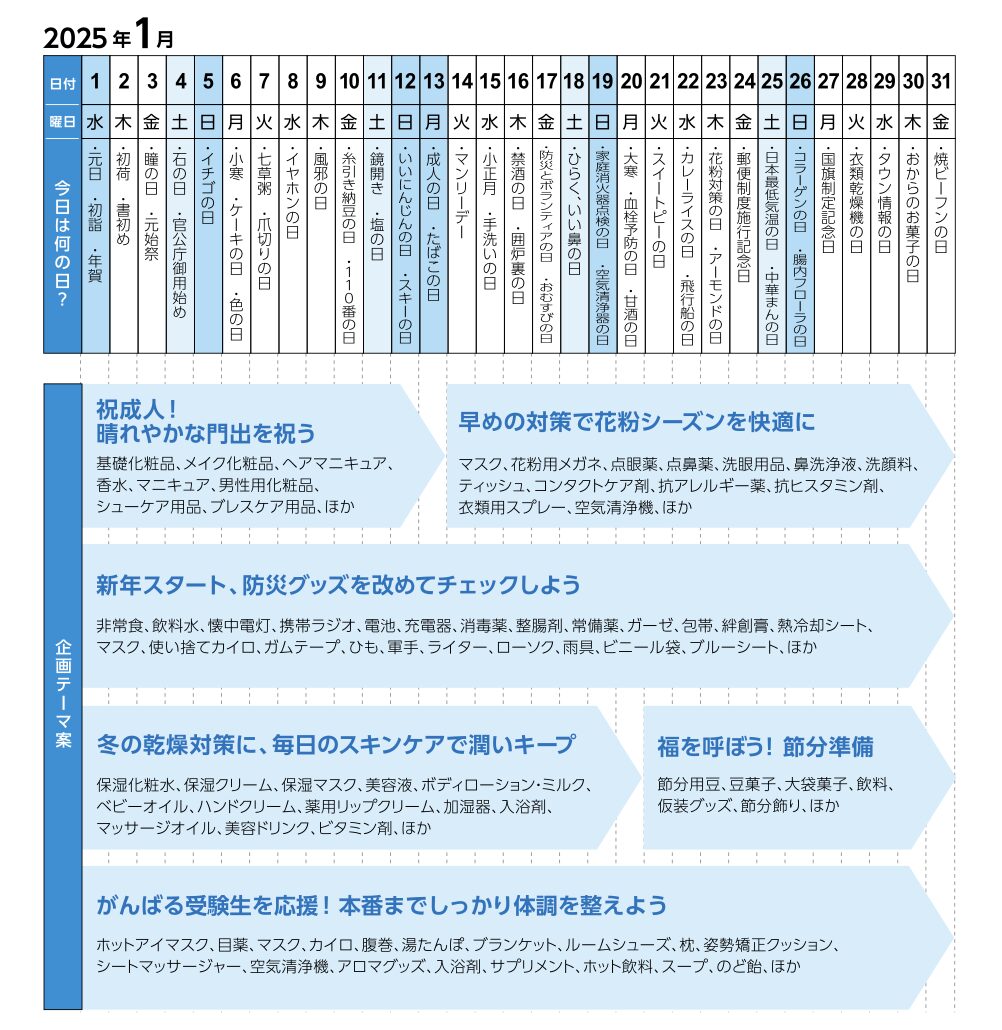

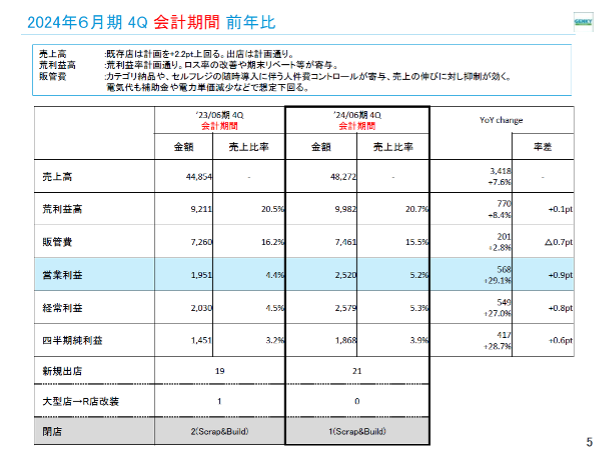

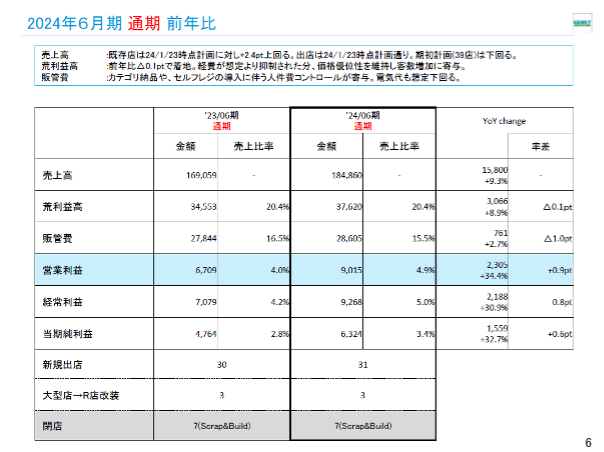

第4四半期の会計期間の前年比です。数字についてはご覧いただいた方が大半かと思いますので、割愛をいたします。粗利高が昨年に比べて、0.1ポイント高まったというところですが、これについては、いわゆるロスの改善であったりリベートであったり、ちょうど昨年の第4四半期に富山県小矢部市に富山小矢部RPDCという大型の物流センターを1棟建てたこともあります。そのイニシャルコストで約1億円弱がかかっており、これが仕入れ原価に入っておりますので、昨年はその分押し下げ要因になっておりますので、今年はそれらがないということでプラスに働いております。

一方、販管費が大きく下がっております。こちらは主に電気代、次いで人件費の2つが大きく寄与しております。特に電気代については一昨年、原材料と合わせて非常に高騰して異常値でしたが、それが国の補助金などもあわせて一部沈静化したこともあって大きく下がりました。セルフレジ導入等々については、後ほどの藤永の説明のところでもご説明をいたします。

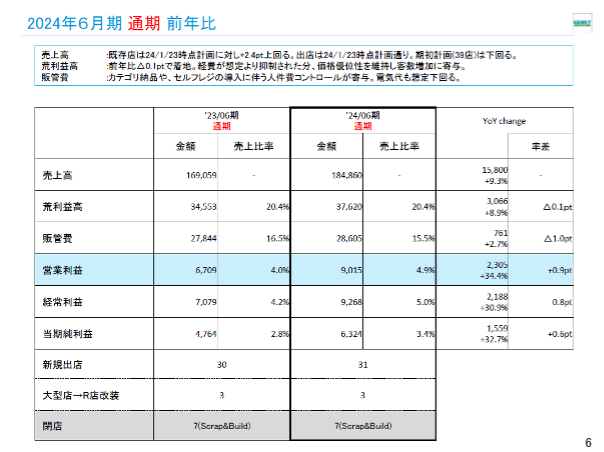

売上高は期初計画を上回る

結果として、通期の売上高については1,848億6,000万円と、期初予想では1,800億円を見越していたところから48億円上振れという結果でした。粗利については概ね去年と同等でした。販管費は、先ほど申し上げたとおり主に電気代がぐっと下がりました。これは自助努力ももちろんありますが、やはり国の補助金と電力単価が下がったという影響も多分に含まれております。結果として営業利益については90億1,500万円ということで、営業利益率4.9%を達成いたしました。 新規出店は31店舗、閉店は7店舗で、純増24店舗でした。

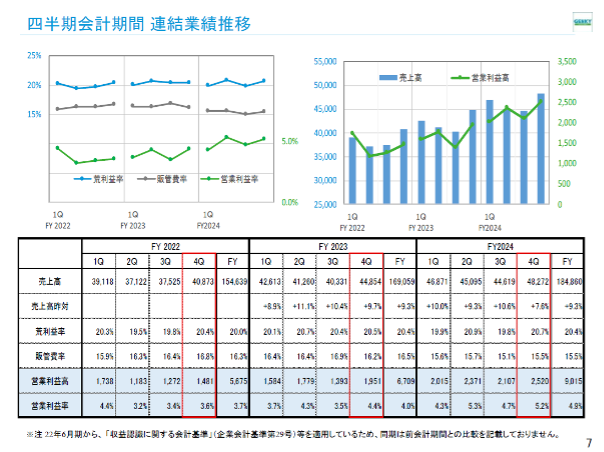

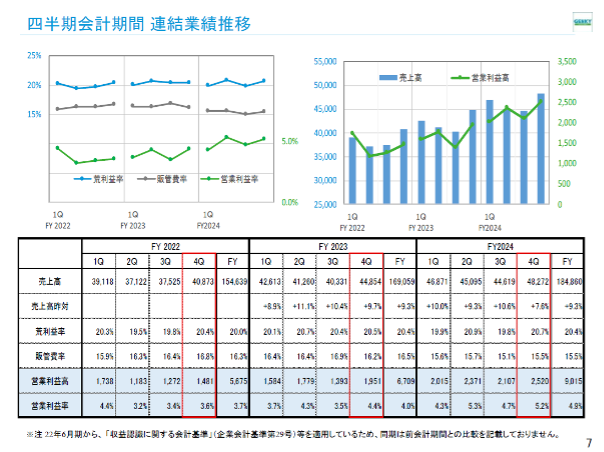

四半期会計期間ごとのトレンドです。粗利益率については概ね20%強でコントロールができ、さらに経費をしっかりと抑制できました。これは後ほどまたご説明もありますが、1店舗当たりの売上高、坪当たり売上高がしっかりと上昇したということがあって経費率が下がったというところです。

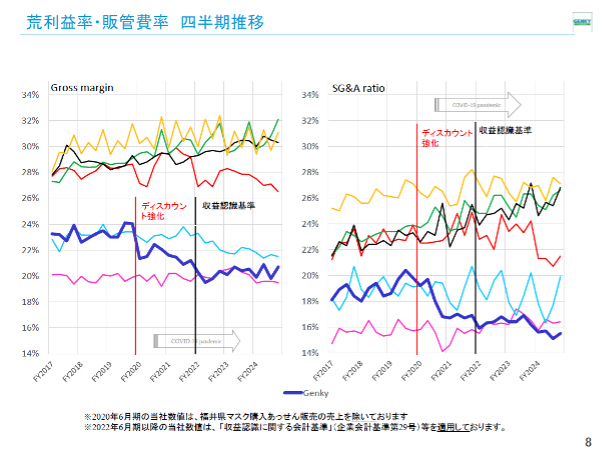

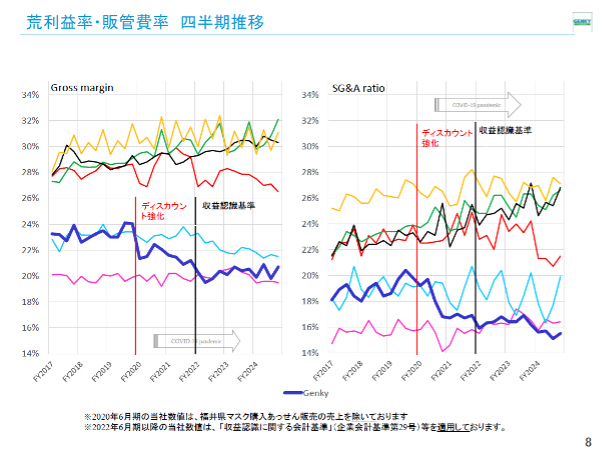

ドラッグストアの他社も含めた粗利益率、販管比率の四半期ごとのトレンドです。他社さんのお名前を消して開示をしていますが、業界のことをよくお分かりの方は色でなんとなく判断されるかなというところでございます。我々としては、やはりコスモス薬品さんのPLのモデル、粗利益率20%、経費率15%というところを目標にして、現在その水準で概ねコントロールができています。

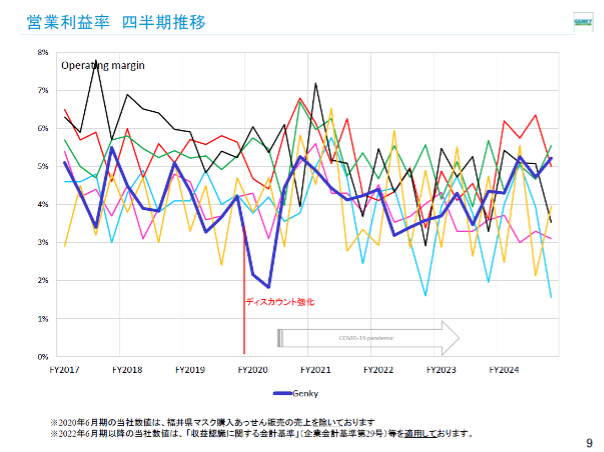

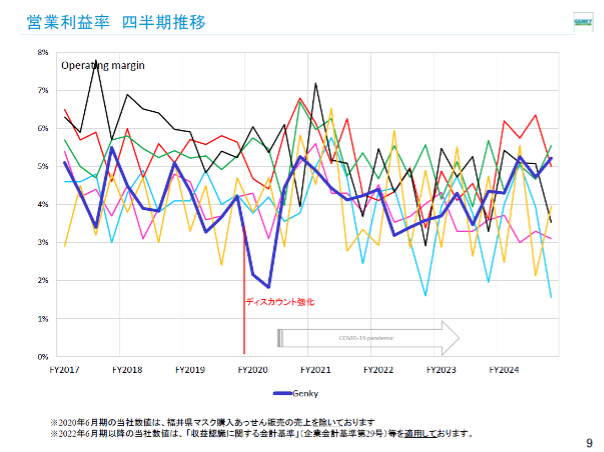

続いて営業利益率の各社トレンドです。今期経費がしっかり抑制できているということで、直近2年間においてはしっかりと営業利益率は上昇しています。ただ、ここから6%、7%を我々は目標としているわけではなく、現在のモデル、営業利益5%程度を1つの目標としながら、しっかりと出店を加速させていくことで成長させていくことを我々の考え方の軸としております。

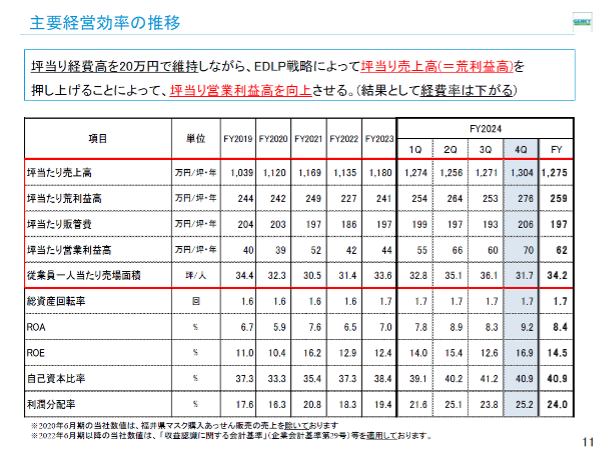

坪当たり営業利益高が向上 従業員1人当たりの守備範囲も拡大

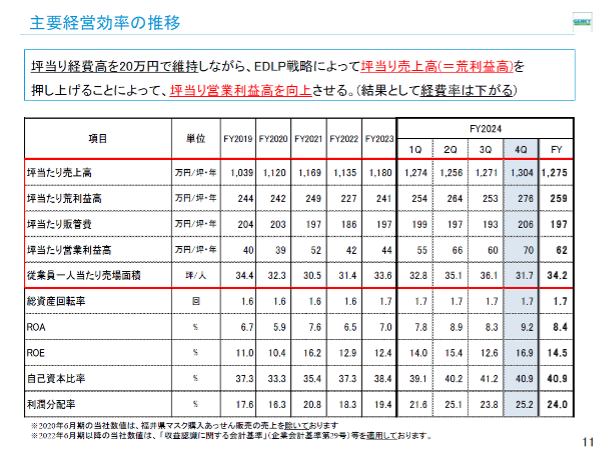

主要経営効率の推移でございます。この表の一番上、坪当たり売上高のところをご覧ください。

昨年、2023年6月期においては坪当たり売上高が118万円でしたが、今期通期においては127万円と、1点単価の物価高などもございましたが、10万円しっかりと上がっております。これはイコール1店舗当たりの売上高もしっかり上がっているとご理解ください。

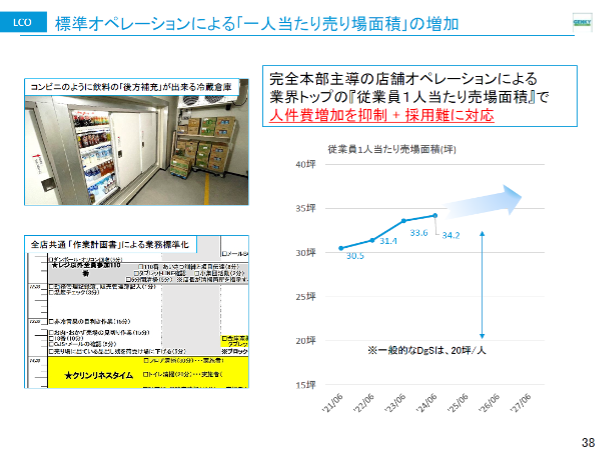

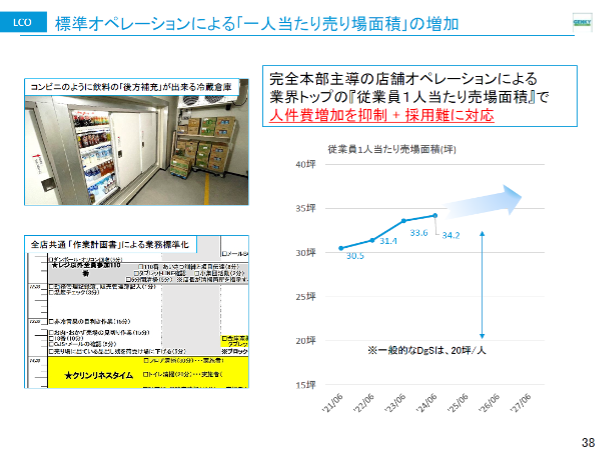

上から3つ目、坪当たり販管費。こちらは去年と同水準の19万7,000円でしっかりキープできました。この2つによって、坪当たりの営業利益をしっかり確保することができました。これらに大きく寄与しているのが、その下、従業員1人当たり売場面積です。

いかに少ない人数で店舗オペレーションをコントロールできるかということを非常に重要な指標と我々は考えており、この1人当たり守備範囲とでも言いましょうか、こちらも昨年の33.6坪から34.2坪としっかり増加させています。これついてもカテゴリー納品という物流体制の見直しであったり、セルフレジの積極的な導入といったことによって店舗の質、お客様に迷惑をかけないような形で1人当たりの売り場面積を拡大させているところです。

今期の粗利率は前期と同水準をキープ

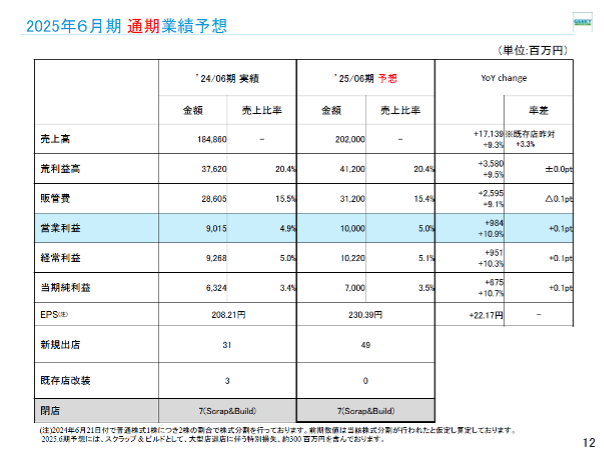

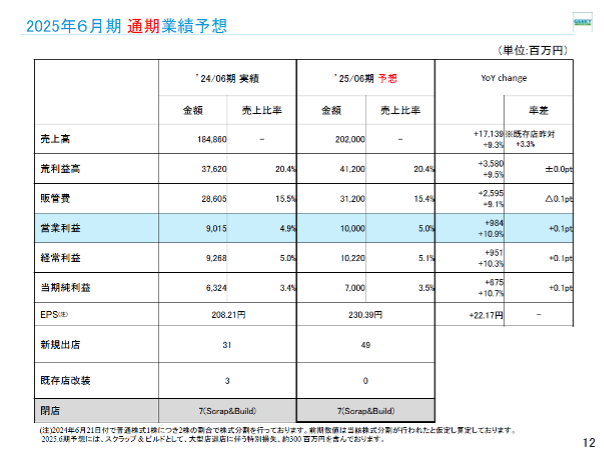

今期、25年6月期の業績予想です。売上高は2,020億円を計画しております。既存店昨対は3.3%を計画しております。粗利益高ならびに販管費、営業利益、いずれも率としては今期と同水準を維持することを念頭に置いています。粗利を無理して上げることも下げることもなく、前年と同水準でキープをしていきます。

当然販管費の状況を見ながらというところですので、もし販管費がさらに抑制することができれば、粗利率についても調整して、よりお客様にディスカウントをアピールすることも考えておりますが、今期、先行して粗利を下げるようなことは考えておりません。結果として営業利益については100億円、営業利益率5.0%を目標としております。

EPSについては、本年6月21日に株式分割を行っておりますので、これを期末に行ったと前提して記載をしております。EPSは230円39銭、昨年が208円21銭に対して、こちらも10%程度増加を考えております。

新規出店は49店舗、閉店もほとんどがスクラップ&ビルドですが7店舗ということで、昨年の31店舗から大きく加速をさせております。純増でも42店舗増です。

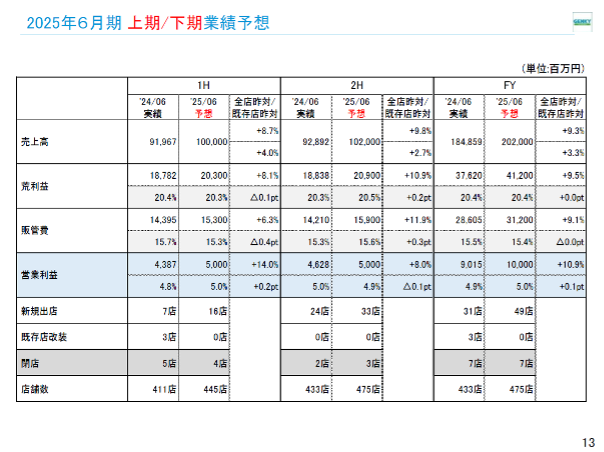

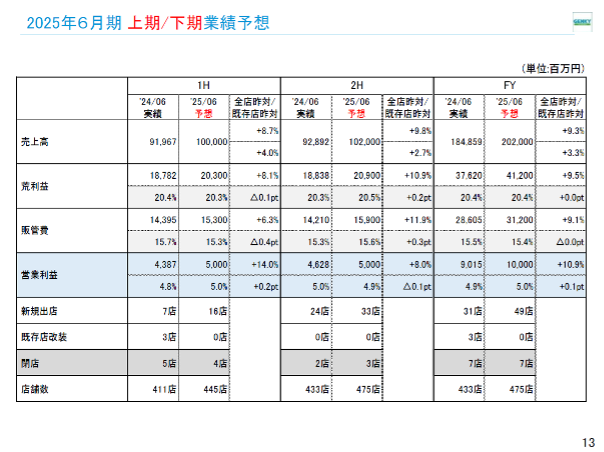

売上高の既存店昨対は、上期4.0%、下期2.7%で計画をしています。下期の方が昨対が低いのは、前年のハードルというところもありますので、この辺りを調整した結果、少し上期の方が高い傾向です。

粗利、販管費などはそれほど大きな差をつけているわけではありません。販管費の下期が高いのは、我々の下期に4月、5月、6月があり、いわゆる新入社員の入社で人件費が上がっていくところです。4月の新卒は440名の採用を現在計画していますので、その分の一括採用費が追加されるところです。

新規出店もやや下期に寄っていますが、少しずつ通期でならして、過度に下期に負荷がかからない形で出店を続けてまいります。

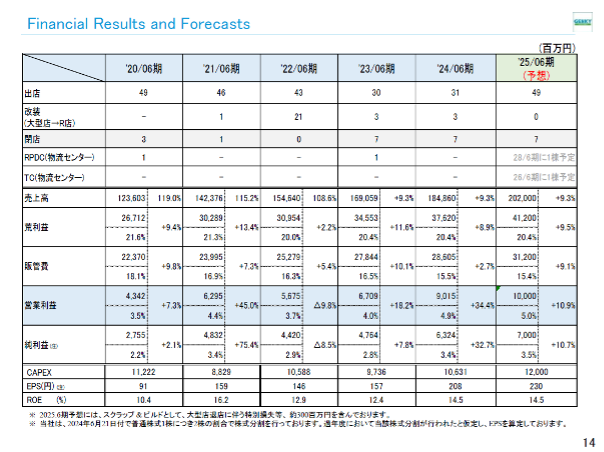

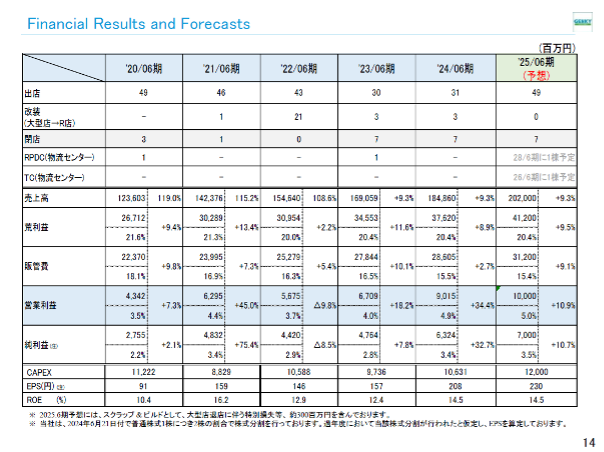

14ページは過年度5年間のトレンドですので、ご参照ください。また今期から、決算補足説明資料を出してほしいということがございましたので、ホームページにも、特に販管費の分解をした内容を5年トレンドで載せております。人件費、設備費等々もまたご参照ください。以上が数字の振り返りでございます。

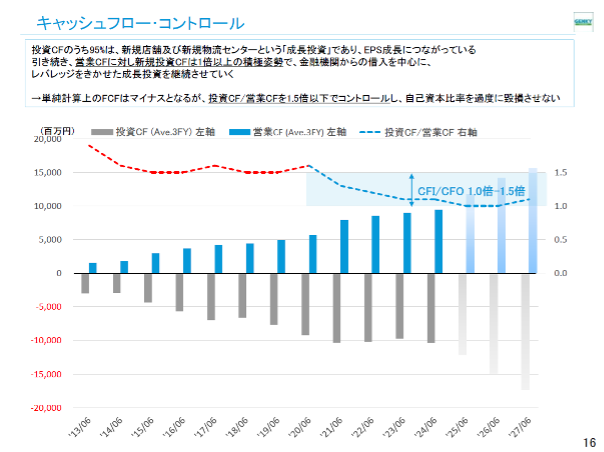

投資キャッシュフローの大半が新店と新規物流センターへの投資

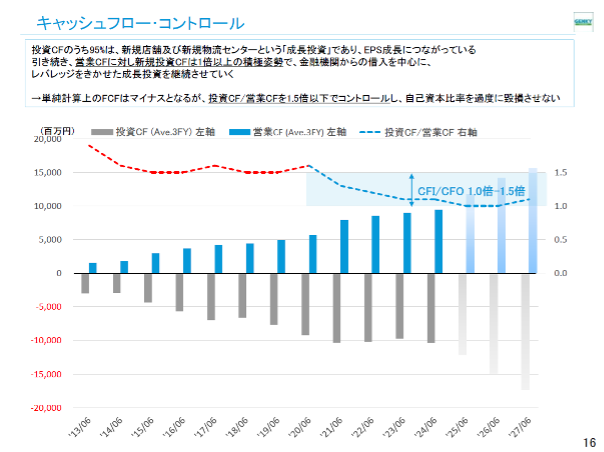

キャッシュフローコントロールですが、これを作ったきっかけとしては、投資家さんとのお話の中でフリーキャッシュフローの話題が出るためです。当社の見た目上、フリーキャッシュフローはずっと水面下です。営業キャッシュフローよりも投資キャッシュフローの方が大きいトレンドが続いておりますので、いつプラスに転じるんですかという議論などがございますが、この辺りについて我々の考えをご説明したいと思い、このスライドを作っております。

当社の投資キャッシュフローの95%は新規投資または新規の物流センターへの投資であり、あまり既存のリプレイスというものではございません。これら全てを我々は成長投資であると考えております。したがって、これらの投資は全てEPSの成長に繋がっております。今後のコントロールとしても引き続き、営業キャッシュフローに対して、新規の投資キャッシュフローについては1倍以上という積極的な投資スタイルを貫いてまいります。

これらのキャッシュについては当然、自分たちの営業キャッシュフロープラス金融機関様からのお借り入れを中心に、しっかりとレバレッジを効かせた成長投資を継続してまいります。したがって、引き続きフリーキャッシュフローといういわゆる見た目上の計算はマイナスになる傾向ですが、これらについてはしっかりと1.5倍以上にならないようにコントロールをして、自己資本比率については過度に毀損させないようにしてまいります。

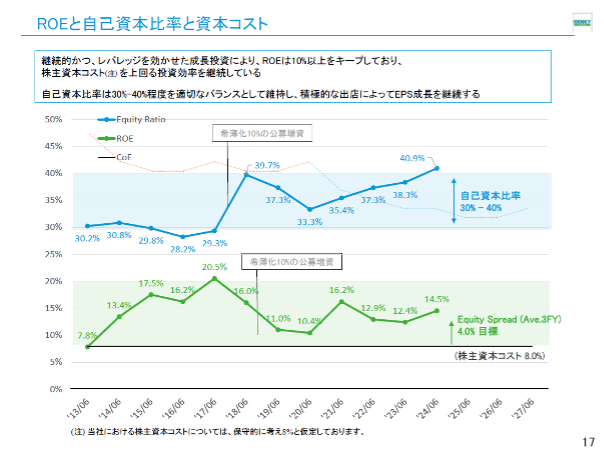

この1倍から1.5倍という意図については当然、自己資本比率が過度に毀損すれば、その資本を増強するために公募増資であったり資本を何がしかでテコ入れする必要が出てきますが、我々の安定水準という意味では、自己資本比率は30%から40%程度あたりを安定的な水準と考えております。

逆に50%、60%になってくると保守的すぎると考えており、40%程度であれば安定的、30%を切るとさすがにちょっと薄いねというところでございます。これらのコントロールから言うと、投資家主導が先行しすぎてしまうと、こちらの薄い赤の点線のところ、1.5倍を超えるような投資になると、どうしても自己資本が弱くなってまいります。ただ1倍から1.5倍の間でコントロールができれば、自己資本は安定して少しプラスに転じるような状態ですので、この辺りはあまり心配なされる水準ではないとご理解ください。

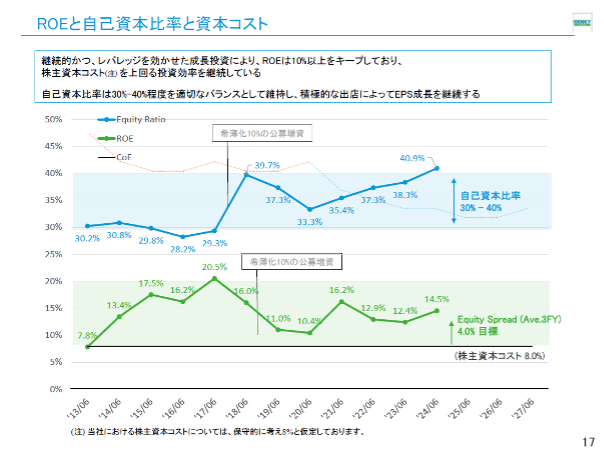

この辺りでコントロールすることによって、ROEについてもしっかりプラスに転じることができます。昨今話題ですが、株主資本コストについてはかなり保守的に見て8%、おそらく普通に計算すれば、当社の水準でいけば5%強だと考えておりますが、少し固めに見て8%で見たとしても、直近のROEについては平均でも12%程度をキープしております。ですから、今後も引き続き、純利ということもありますので、その年度の特別損失などによってブレは生じますが、3年平均を取っていけば安定して4%以上のスプレッドはキープできると考えております。

ここもやはり自己資本比率をこの程度でキープをしながらレバレッジを利かせた成長というところが重要になってまいりますので、この辺りを非常に重要なコントロール水準と考えております。

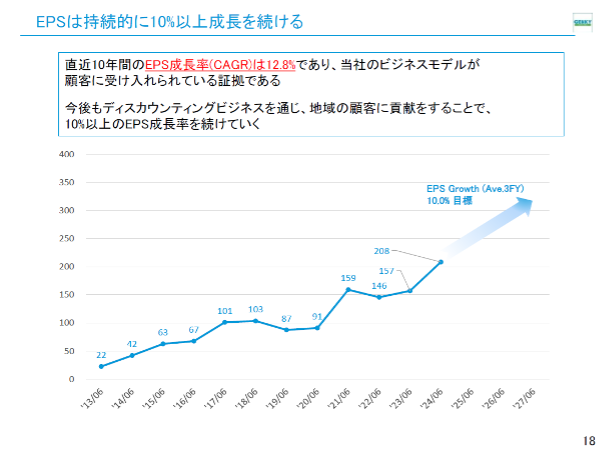

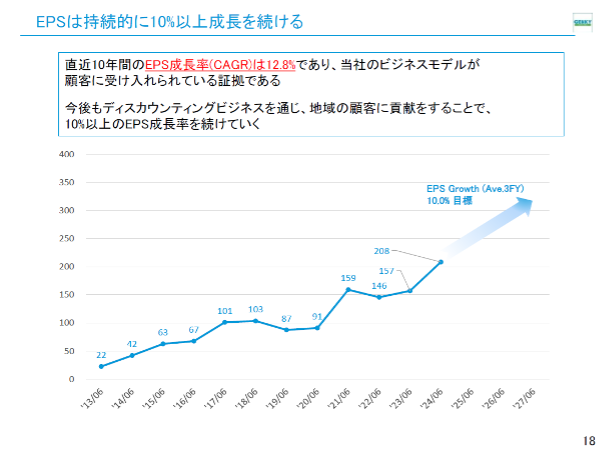

それらによってEPSの成長10%以上を今後も続けてまいります。EPS成長率、CAGRですが、12.8%を維持しております。 これは一重に、先ほどの成長投資も兼ねてですが、当社の生活必需品に特化したディスカウントというモデルが顧客に受け入れられている証拠であると我々は強く確信しております。

今後も、例えばインバウンドであったりに囚われることなく、引き続き地域の皆様にディスカウントを通じて社会貢献をするというビジネスを貫くことで、10%以上のEPS成長を続けてまいります。

以上、簡単ではございますが、昨年度の実績並びに財務方針でございました。ここからはご説明を弊社代表の藤永にバトンを渡しまして、どのように今後我々が成長していくのかについて説明したいと思います。

客数をいかに伸ばせるかが成長のカギ

代表取締役社長 藤永賢一氏:社長の藤永です。ここからは一部補足させていただきながら、戦略問題に入っていきたいと思います。

客数、客単価、1点単価、買上点数の関係ですが、1点単価の上昇が前期プラス4.9とありましたが、これは今後は多分もう伸びてこないだろうと思います。

物価高も随分落ち着いてきて、今月の食品を中心とした値上げ品目も随分少なくなってきております。よって1点単価は伸びず、買上点数は少し下がり気味ですが回復してくるだろうと思っています。それで、客単価が横ばいか少し下がるぐらいになるだろうと見ています。そうすると既存店昨対は通常に戻るというか、客数の伸びに非常に引っ張られる状況になるのではないかと思っております。ここの客数をいかに伸ばすかが今後の戦いではないかと考えています。

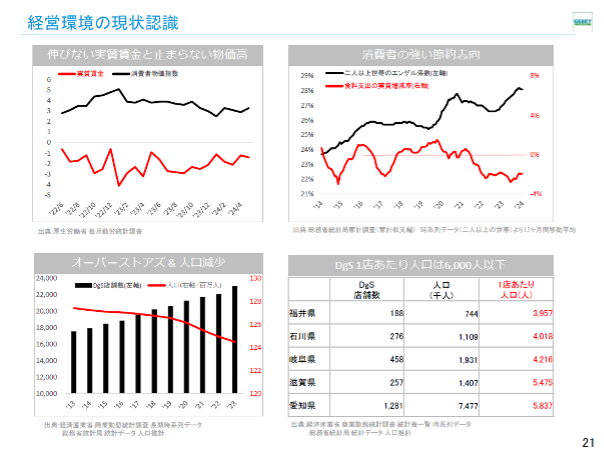

我々は地方で商売しておりますので、実質賃金は地方を中心にやはり目減りしているというところで言うと、客数を伸ばす、節約に応えるというところが非常に重要ではないかというコンセプトです。

売り上げが7.6%伸びる中で経費が2.8%しか伸びなかったというところが非常に効果が出ていると思います。電気代だけではなくて、労務費のローコストオペレーションシステムといったところも寄与しているところです。

また、粗利の結果が20.4%で、経費率15.5%。これはどれを目標にしているかと言いますと、本来は20%と15%でしたが、電気代が上がりかかった一昨年から、20.5%と15.5%というふうに我々の目標値を変えております。

粗利益率について、コスモス薬品さんのここ1年半のディスカウント戦略がありまして、当社の方が粗利益率が少し上回りました。一時並んでいましたが、今は0.5%ぐらい、あちらが下がっています。かと言って、隣の経費率は当社の方が下回っているということで、ここが非常に重要です。どちらのグラフが大事かというと、右側の経費率のグラフの方が重要だと考えております。こちらについては、0.7%程度当社の方が経費率が低いというところで推移しています。

過去の推移ですが、2020年度にディスカウント強化で粗利益率が落ちて、営業利益率が2%台までダウンしました。ここでEDLPの浸透をじっと我慢をしたところですね。じわじわとお客様が、毎日安いならじゃあ行こうかということで増えてきました。

21年に営業利益が1回5%にタッチしていますが、ここは巣ごもり消費やマスクの特需で一旦上がったもので、実力ではありません。本当の実力は、2022年以降にじわじわと営業利益率が右肩上がりになってきて、業界で最低の粗利益率の割に、利益率はトップクラスにタッチすることがようやくできてきました。

小商圏でも勝ち残る店舗の仕組み作りに注力

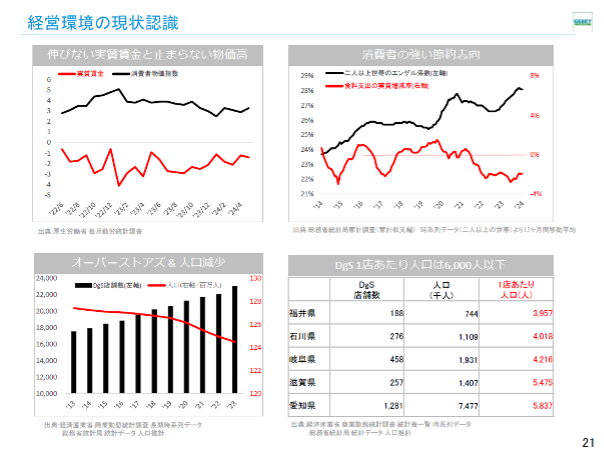

では、戦略的な内容に入っていきます。先ほど申した通り、実質賃金はまだマイナスで、特に地方の中小企業を中心に二極化が起きているのではないかと考えております。我々のディスカウンティング戦略では、景気が良くてもディスカウントですが、ますますトレンドとしては合っているという風に考えております。それが21ページに書かれていることです。

ドラックストア1店あたりの人口がどんどん下がってきていて、お膝元の福井県では4,000人を割っています。よって、より小商圏フォーマットに切り替えていかなくてはいけない。そうすると、薬や化粧品の構成品が当然下がってきて食品が上がってきますが、ここをどうマージンコントロールするかがこれからの大きな課題になってくると考えております。

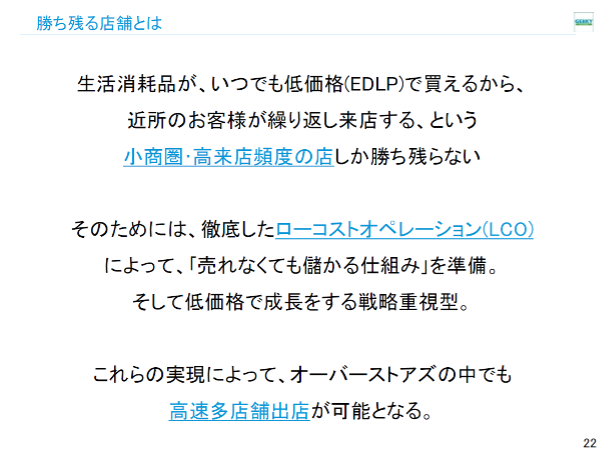

こちらにEDLP、小商圏の高来店頻度の店という我々の考えが書いてあります。エブリデイでご来店いただかないとエブリデーロープライスは効き目がありませんので、高来店頻度というのが非常に重要です。それが小商圏に繋がり、同じ名前のお客様が何度もご来店いただけるというお店を作っていきたいと考えています。

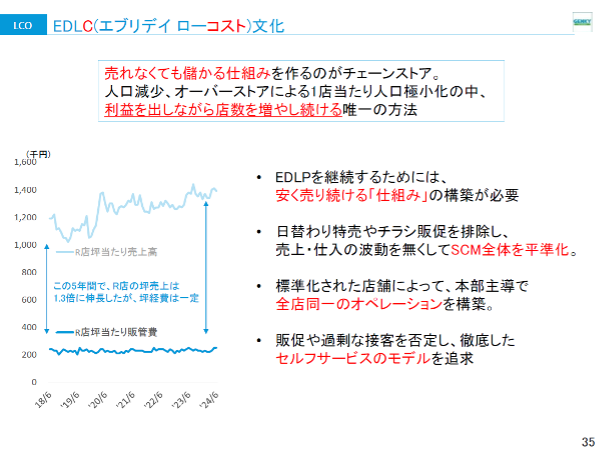

そのためのローコストオペレーションで、業界最低の坪当たり経費、または売上高対経費率というものを作って、それほど売れていない状態でも儲けをちゃんと出すというところも小商圏フォーマットの重要な局面であると思っております。

よって、7,000人、5,000人を割ってというような小商圏の中でも高速出店が可能なフォーマットを作り上げていくことが重要だと思っております。それには、食品構成費が上がってHBが下がってくることにいかに耐えうるかが我々の大切な局面であると思っております。

完全標準化されたローコストな「レギュラー店」が大半

こちらにはレイアウト図を紹介しています。レジの内側がちょうど正方形です。歩く距離の割にはアイテムSKU数をたくさん置くことができるという物理的なレイアウト理論に則ったタイプになっています。これを完全標準化して多店化をしていまして、今のところ89%のお店がこのレギュラータイプです。完全同一レイアウト、同一寸法です。

レジと入口がこの図面だと右側ですが、左側から入るお店もありますので、その場合は鏡写しに全てなっています。よってその2パターンのみという完全標準レギュラー店で、出店がしやすくオペレーションも1本で単純化できるというメリットがございます。

「近所で生活費が節約できるお店」というコンセプトで、近所ということは小商圏、生活費ということはデイリーニーズだけ、消耗品だけをお店で扱っていく、それでディスカウントしていくということが表されています。

一般的なドラッグストアとの違いは、この7,000人という商圏人口に大きく表れております。普通のドラックストアですと、調剤を含めて薬と化粧品の構成費を確保して、粗利益率を25%から32%確保されているようですが、そうすると薬、化粧品の需要から言っても7,000人では運営できない。では少ないHBの中でどう利益を出すかというところが特徴になっています。

他社さんは接客販売をやっていますが、当社はやっておりません。他社さんは調剤をやっていますが、上場ドラッグでは当社だけが調剤をやっておりません。それからEコマースも他社さんはやっていますが、当社はやっておりません。完全にこのR店1本という形になっています。

続きまして、店内動画を投影しますので、店内をご覧いただきたいと思います。

~以下動画を投影しながら解説~

入って正面は薬のレーンになっています。入口は風除室を設けており、北陸地方などの風雪に耐えうるように作ってあります。右に折れてまっすぐ行くと雑貨、食品とつながって、あくまでもHBが第1通路になっています。

食品の構成費は69%まで達してしまいましたが、通路は11通路のうち3通路だけです。パンについてもこのような平台でバラエティ販売を行っています。突き当たりが自社製造の総菜コーナー。当然バックヤードでの製造はございません。その隣に青果・精肉、それからデイリー日配、冷凍食品とつながっています。主に豚肉、鶏肉がメインで、牛肉は少なくなっています。和日配がきて洋日配。

これが11番通路で、最終通路ですね。通路幅も通常の通路よりも広くとっております。これも全部標準化された通路幅です。突き当たりから冷凍食品になって、300坪のドラッグストアでは非常に広い冷凍食品売場になっています。当然この本数も全く同じです。以上です。

~動画終わり~

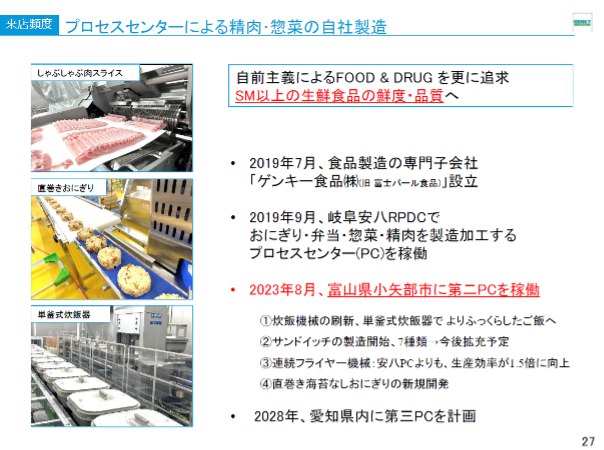

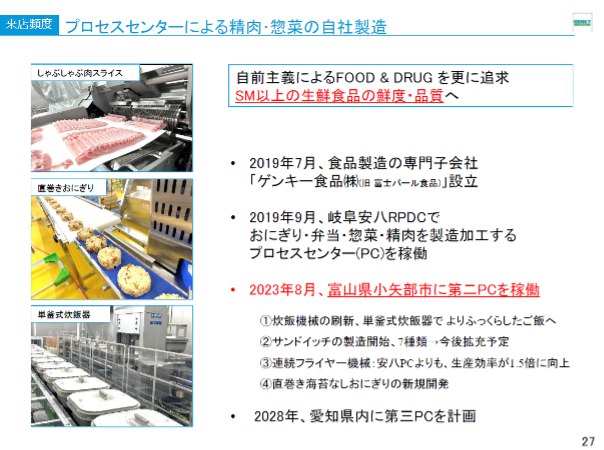

物流センター・プロセスセンターでフード&ドラッグを自前化

当社の特徴は、物流センターとプロセスセンターという間接投資を重視している点にあります。よって、店頭で発見する当社の特徴は半分、残り半分は見えないところにノウハウ、仕組みが隠されていると思っていただければよいと思います。

ご覧の写真のように、スライス肉、これはちょっと高度な機械を入れなくてはいけないのですが、それからおにぎり、海苔巻きも直巻きも自社で製造しております。炊飯器も最新の単釜式炊飯器を入れて、これは岐阜県と富山県の2か所のPCで製造しています。子会社のゲンキー食品が担当しております。このゲンキー食品は当社にしか卸しませんので、他社にお惣菜を販売することはございません。3つ目は、28年に愛知県内に計画をしております。

自社製造ですので、毎週、毎月商品の見直しを図ってブラッシュアップを常に行っています。万が一数字が悪い商品があったらどんどん差し替えたりしてレベルアップを図っています。それから品質管理についても徹底して行うことができます。

こちらはそれらの商品です。最近出たサンドイッチは、コンビニエンスストアに負けない品質と、価格は100円から150円安い価格を狙っております。去年、私は仕入れでサンドイッチをやっておりまして、自社製造に切り替えたところ、1.5倍以上の売り上げになっています。

それから夕飯需要をキャッチするため、149円の小鉢お惣菜にも力を入れています。北海道のセイコーマートさんの売場でいろんなことを学ばせていただきながら作っております。お惣菜は199円、お弁当は298円が上限です。それ以上高いものはありません。198円もございます。

生鮮の鮮度管理はスーパーマーケットレベルに近づく

鮮度管理を自前でやるというのは、非常にドラックストアにとってはハードルが高いのですが、なんとかスーパーマーケットの鮮度管理に近づくことが最近できてきたと自負しております。納品時間も短くし、コールドチェーンという形で温度管理も徹底をしております。

先ほどの動画であった菓子パンの平台がこういう形ですが、この79円、89円、99円というコーナーがあるだけで、今日何のアイテムが入ってくるかは全く定番がございません。よくドラッグストアだと定番に同じパンが毎日来るのですが、それではお客様が飽きてしまうだろうということで、当社は、どんな商品が来るかわからないけど、低価格の一律コーナーという形でお客様にご提供していくということで、食パンを含め、いまだにパンの昨対はプラスを続けております。

スイーツも飽きてしまう典型ですので、コンビニエンスストアと同じように定番がありません。コーナー化してあるだけで、ここにいろんなバラエティに商品が納品されていきます。発注は本部で行って、お店側はそれをバラエティに並べるだけという形になっています。

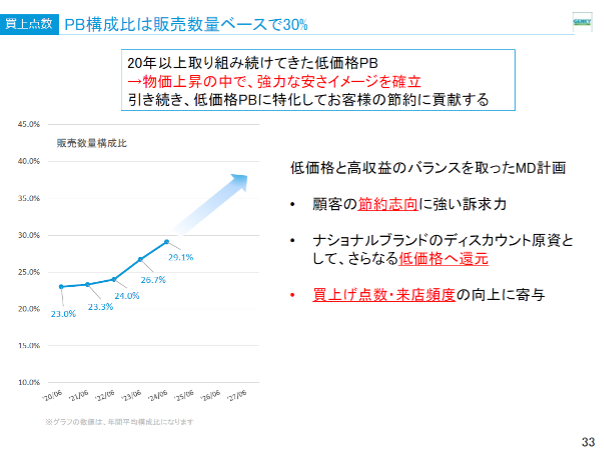

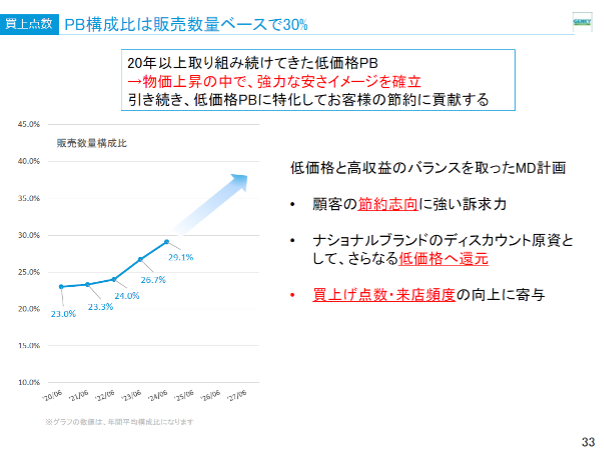

PB商品は最低価格のものしか作らない

こちらはプライベートブランドの一覧です。このようなお菓子からパイプクリーナーまでやっております。特徴はボトムプライスライン主義という形で、常に最低価格のPBしか作りません。他社と比較しても当然低い価格。これは安いというよりも低いという表現の方が合ってると思いますが、左寄せボトムプライス。

よって、プレミアムPB、NBと同じかそれ以上に高いPBを売っている小売業が多い中で、当社は徹底して、インフレであろうがデフレであろうがボトムプライス主義ということで、商品構成グラフ左寄せという形を徹底しております。これはPBだけではなくて、NBも同じです。

それから、食品部門の構成比がどんどん上がっていく中で、いかに粗利益率を20.5%にキープするかについては、このPBの構成比を上げるというのが非常に重要だと思っています。よって、担当マーチャンダイザーの増員を含め、70%以上に食品構成費がアップしていっても、それは自然に受け入れるという体制を作っていくというのが重要です。マージンミックスの強化であります。

このようにNB品の隣にPB品を並べて、右側にスイッチするライトスイッチングPBが中心になっています。有名品の横に当社のPBが並ぶのですが、よく見ていただくと売価の種類が少ないというのを特徴にしています。

よって、プライスラインと申しますが、非常に買いやすい。プライスの数が多いとお客様の買い物が単純ではないという形になりますので、この点をPB、NBも含めてですが、我々の特徴としています。

PB売上構成比は約30%に到達

PBの構成比を上げないと食品構成比の拡大についていけなくなるということで年々上げていますが、これは数量構成比だと30%、3個に1個はレジでPBが通過していくというイメージになっています。そうするとお客様は、それを買うにはゲンキーに行くしかないということになって、節約とPBの差別化という形に繋がっておりますので、客数のアップに寄与していると言えると思います。マージンミックスも当社の方で図られていると思います。

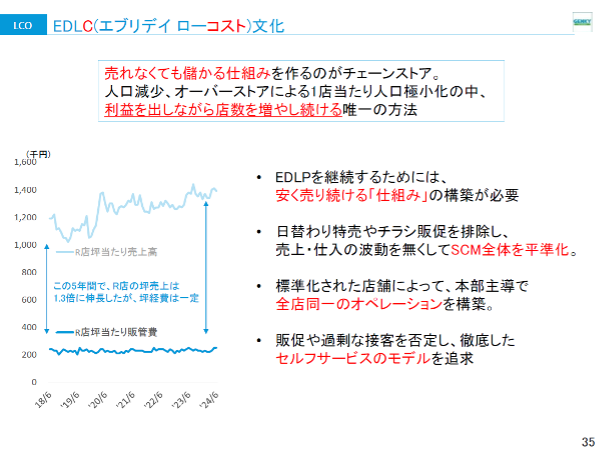

自前化により成熟するローコストオペレーション

次はローコストオペレーションですが、ここが非常に重要なテーマになっておりますので、これも間接投資、自前化していくことによってどんどんローコストが進んでいます。サードパーティーロジスティックでやったり他のことも丸投げしていくと、どんどんコストが上がっていってしまい、コントロールもつかなくなってしまいます。

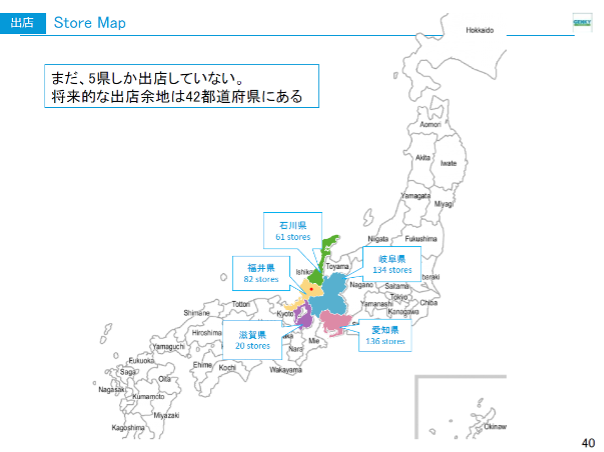

集中エリア出店もプロセスセンターを通じたエリア戦略になっておりますので、20も30も都道府県を広げていく他社と比べて、当社は5つの県に集中し、このエブリデイローコストという仕組みを堅持していくという形になっています。

グラフの下の方にある20万円近辺をキープしているのが坪当たり経費ですが、これはもう業界ナンバーワンに低い。20万円というと、中には倍以上の坪当たり経費、坪あたり20万円の家賃を払ってるところさえあります。よって、全経費で20万円というのは驚異的な低さであり、これが売価競争、EDLPの原資になってると思います。

それからここには載っていませんが、先ほど本部人員も入れて1人あたり30何坪となっていましたが、店段階ではなんと50坪。これはホームセンター業界に近い1人当たり守備範囲の広さですので、ここも特筆できることではないかと思っています。

それから、チラシ販促は年に4回だけという形で、波動をなくしてサプライチェーン全体の安定化、平準化を図っております。先ほどから申しているように標準化されていて、本部主導でのオペレーションの指揮・コントロールが成り立っていますので、店段階、店長段階でのばらつきはほとんどありません。

接客もしないし販促もかけないということで、殺風景なお店ですが、よく見ると安いということを追求していきます。セルフサービスの基本という形ですね。

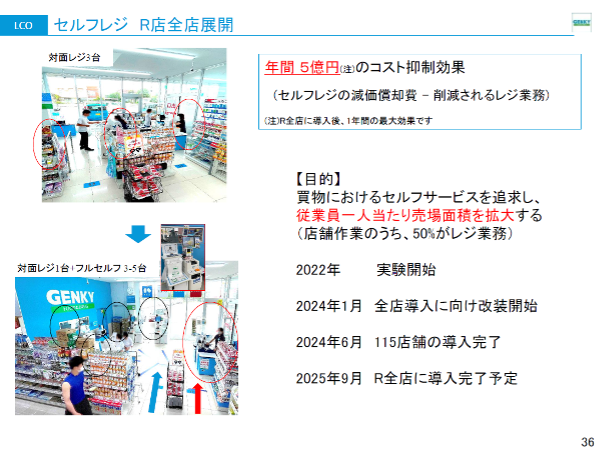

来年夏には全店でのセルフレジ化を目指す

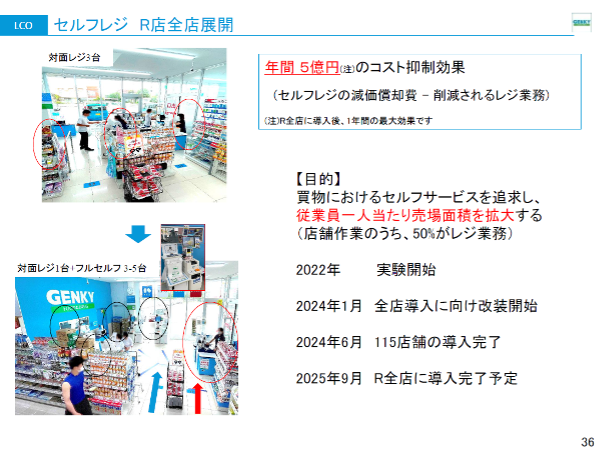

セルフレジにしてさらにコスト削減を図るという形で、現在3分の1まで進んでいますが、来年の夏までに全店セルフレジ化していきたいと思っています。

昨今、セルフレジでは万引きが増えるのではないかという問題がアメリカを中心に話題になっており、有人レジに戻している会社さんも増えている中ですが、当社は2年間にわたり実験をした結果、不明ロスについては悪化しないという結論が出ました。

その対策を、カメラ等を含めて徹底して行うことによって人件費の削減を図り、年間5億円のコスト効果が出ると考えています。今のところ実施店舗についても、実地棚卸しの結果、不明ロスについての拡大は見られておりません。さらに1人当たり売り場面積が拡大し、坪当たり経費が削減されるセルフレジの導入という形を進めています。

店舗作業を効率化し生産性の向上につなげる

物流センターを活用して通路別納品をやっております。これによって、店内の作業動線、歩く歩数が減って品出しスピードが上がっていくというものでありますが、全く同じレイアウトなので物流センターでこういうことが可能でありますが、他のチェーンでは、店ごと・通路ごとにカテゴリーが違いますので、これができません。よって、右往左往しながら品出しをしている風景によく出くわします。

当社の場合は、その通路に入れば、左右の動きは多少あるにしろ、別の通路にわざわざ出かけていって戻ってきたり、1つの商品を持ってうろうろしたりというようなこともありません。

コンビニエンストアのように(冷蔵ケースの)後方から飲料、小ペットボトルなどを補充しています。こういったものはドラック業界ではありませんし、全店共通の作業計画書による作業業務の標準化も本部一括で行っておりまして、時間になると工場のように何々をやってくださいという店内アナウンスが流れます。そのような形で工業化、IE化も進めています。

当然、人手不足の時代ですから、こういったところも起用していっております。ここに載っている1人当たり売場面積34坪は本部人員も物流センターの人員も全部入れた数字ですので、店段階では先ほど申したように50坪という形になっております。

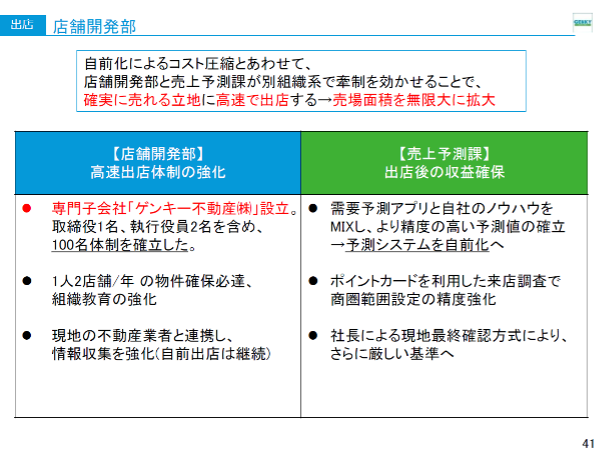

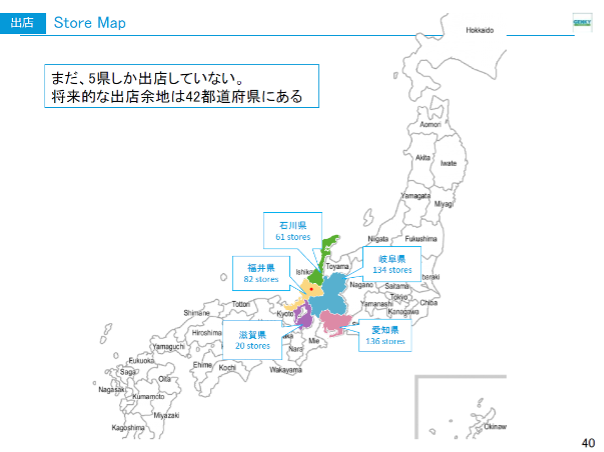

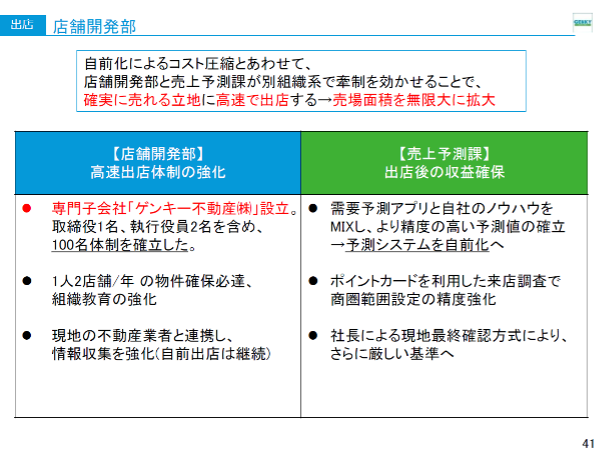

店舗開発部を不動産会社に 加速する出店戦略

基盤インフラが準備できたあとは出店するだけという話になりますが、今後の出店をどのように加速させるかは重要なところでございます。

出店エリアは47都道府県のうち5つに集中しています。集中する理由は、当然、県別シェアを上げていくという狙いがありますし、物流拠点からの平準化、標準化されたSCMの構築というものが主旨でありますが、ドミナント効果によるお客様への信頼を高めていくという効果も狙っていきながら、県別の店舗数売上でドラック業界1位を狙っていくという考えでございます。

一昨年から滋賀県に出ていますが、競合他社さんも、ゲンキーさんは出たら1位になるまでずっと出し続けるんですよねと言われていますので、それに応えなきゃというふうになっております。

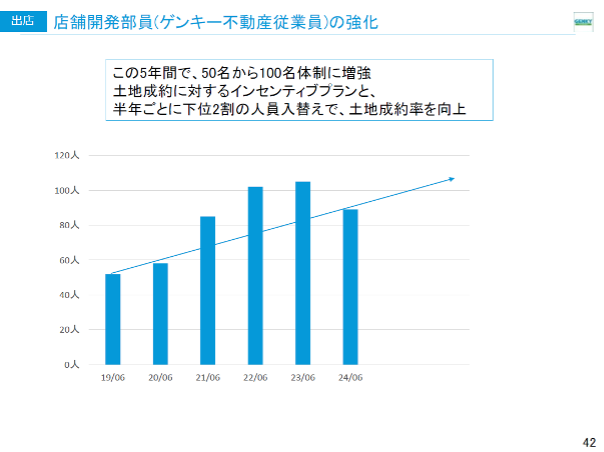

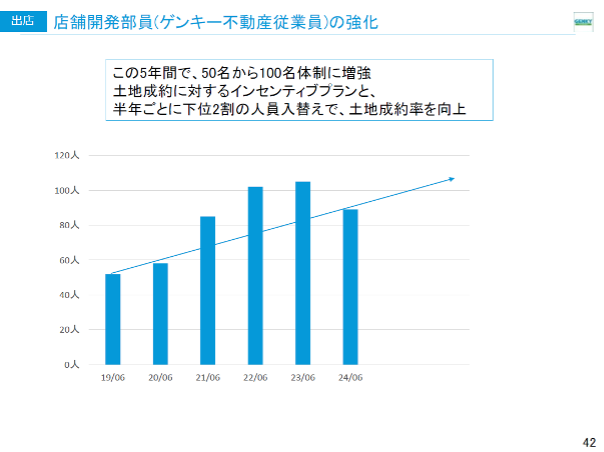

左は店舗開発部をゲンキー不動産という会社にして、今100名体制で出店強化を行っていることのご紹介です。一時使っていたダイワハウスさんなどのデベロッパーも完全に離脱しまして、少しそのことによって出店数が停滞したここ2、3年でしたが、ようやく自前地上げ方式で50店体制に達成できるようになってきました。

この後は年100店というのが1つ目の目標ですので、さらに中身及び人員の強化を行い、年100店、来期は少々難しいですが、再来期あたりを狙っております。来期はその中間の7、80店という形で出店の加速を図り、色々準備してきたことを成し遂げたいと思っております。

高額デベロッパーを使っていませんので、将来にわたっても地代や不動産費について非常に他社より軽い状態です。ここが重いと、坪当たり経費を減らすことに限界がすぐやってきます。当社は名古屋市内でも、店当たり地代は150万円上限という形でやっています。

デベロッパーから持ってくると青天井の地代が請求されますし、ただでさえ今は鉄骨が上がっていますので、さらに高い建築コスト、5年前に比べると2倍ぐらいの建築コストに現在なっております。当社は全店入札方式になって、今でも25%以上他社さんより安い建物で運営できています。

さらに地代も安いということで、ここについてはローコストに大きく寄与しています。ゲンキー不動産で100名、この人件費はあっという間に元を取ってしまうぐらい差があります。ここはさらに強化をしていきます。

今後はそれを100名体制に増強していきます。少し上がったり下がったりするのは、向き不向きを確認しています。やはり営業職ですので、少し向いてないなという方については半年か1年で店舗や本部に戻しておりますので、多少前後しながらですが、残った人員は先鋭部隊となっておりますので、当然少しずつ出店数も増えてくるという形です。

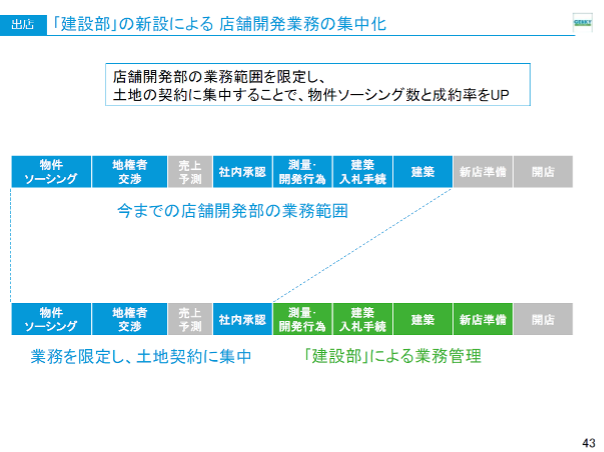

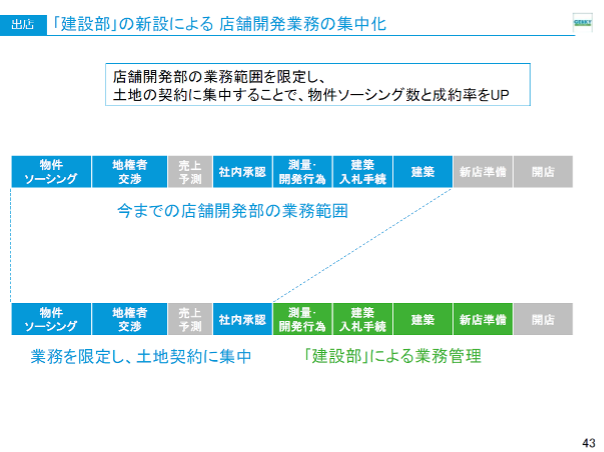

業務範囲も土地の契約に特化していきます。今までは新店準備、開店以外は全部本人がやっていました。もっと業務を絞って、契約まで持っていけばもうあとは全部他に任せようということで、新たに建設部を設けて業務移管をしております。このことによっても成約率が上がっていくという形になりますので、デベロッパーに頼らない、社内でやっていくという自前主義の真骨頂だといえます。

高来店頻度につながる「レギュラー店」に完全統一を図る

出店して収益が上がっていかないと、どんどん尻すぼみになってしまいます。初年度は確かに損益分岐点をなんとか超える程度というレギュラー店の平均値でありますが、その後売り上げが伸びていって利益が出ていくという構図になっていますので、EDLPの地域の中での浸透と便利さ、これがお客様の来店頻度に繋がっていく。よって客数が増え、売り上げが増えるということに繋がっております。よってこのモデル店、R店については、お客様に浸透していく便利で安いお店という形で自信を深めております。

始めて丸9年ですが、いまだにずっと年度の売り上げは伸びていっています。既存店昨対が伸びる原因もここにございます。

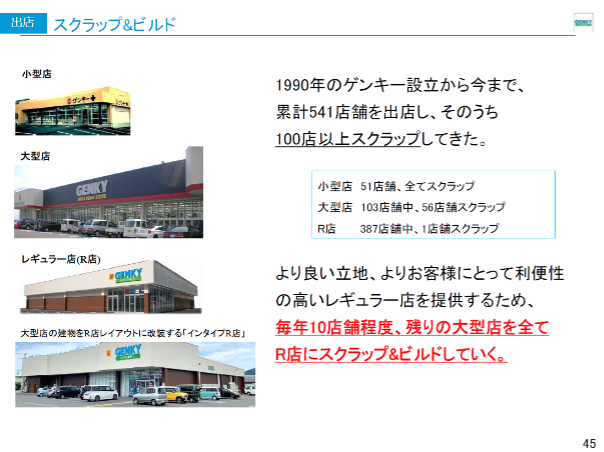

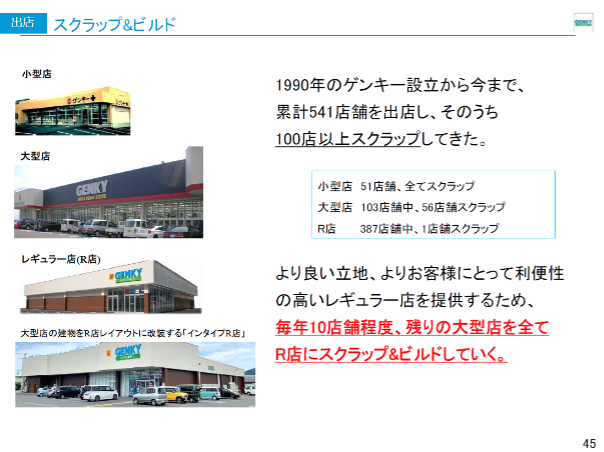

上記は過去のお店です。黄色い小型店は創業の頃のお店で、30数年前に始めたわけですが、その後、2000年から大型店に挑戦しました。しかしこのままではお客様のショートタイムショッピングニーズにお答えできないということで、レギュラー店を開発し、10年前から取り組んでいます。

これに全部切り替えを図っていって、この小型はもうありませんが、大型店は100店ありましたが、現在は40数店まで減っています。これも早々にR店に切り替えていくという形で完全統一を図っております。

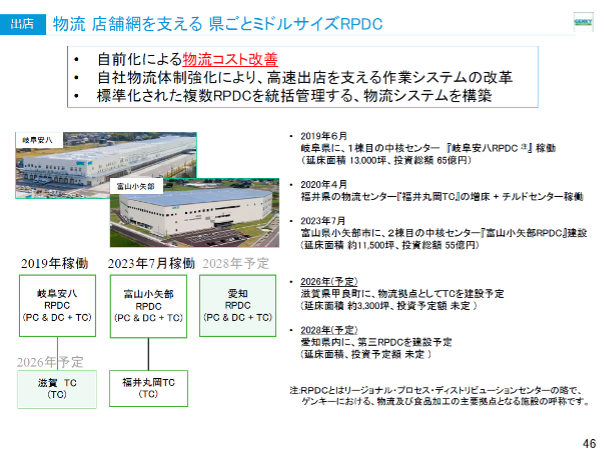

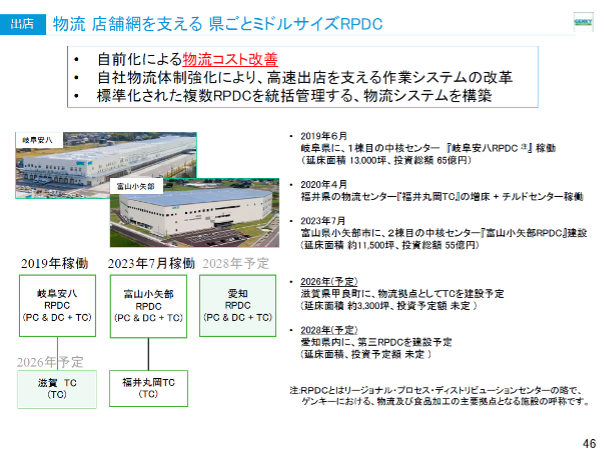

インフラ作りの間接投資はこのRPDCという、PCとDCとTCの3つの機能が入った物流施設がメインでございます。現在は2か所あり、3か所に増やしていきます。そこにハブであるTCを子供に持って、物流体制の2024年問題に対応するために各県ごとに物流センターを作り、ドライバーさんの長期勤務を削除していくという体制で、あまり大きな物流センターを作って中部一帯に走らせるということは当社では考えておりません。

もともと、1センターあたりDCもTCも100店舗という構想ですので、そういう体制ですと2時間で行ける、2時間で帰ってこられるいうものを作っておりますので、今年度から始まった2024年問題は当社についてはそれほど問題にならないという体制を作っております。

最後になりますが、1万店にするというと、100店でも100年かかってしまいますので、もっと加速していく必要があります。当社は、チェーンストア理論の原理原則を米国チェーンに見習っております。ウォルマート、ダラージェネラルなど、アメリカを手本としています。そこを目指してさらに出店を加速し、地域のお客様に貢献していくということが我々のテーマであります。先ほども申したように、店を見学しても真意は理解できないというお店を目指しております。以上でございます。ありがとうございました。