本イベントでは、サツドラホールディングス株式会社代表取締役社長CEOの富山浩樹氏が自社の取り組みを紹介し、主催者とセッションを行った。「地域との共創と活性を担うサツドラホールディングスの挑戦!-道民の顧客体験を進化させるデジタル戦略-」と題した講演の内容をお届けする。

—

『北海道の「いつも」を楽しく』というコンセプトを掲げ、ブランドを強化

代表取締役社長 CEO 富山浩樹氏:北海道で「サツドラ」というドラッグストアや調剤薬局、それに地域マーケティングを中心に事業をしております、サツドラホールディングスの富山です。本日は「地域」をテーマに我々が展開している事業の内容と、デジタルの取り組みについてお話させていただきます。

サツドラは沖縄などにも店舗がありますが、北海道を中心に、約200店舗を展開しており、「EZOCA」という北海道共通ポイントカード事業をはじめとした多角化経営を行っております。今期終了時点で売上高は約1,000億円を見込んでおります。

加えて、S Venturesというグループ会社でCVCも行っており、インフキュリオンさんにはここから出資させていただいております。

サツドラは約50年前にいわゆるパパママ薬局のような形で私の父と母が創業し、スーパーの一角でスタートしました。私は二代目で、社長を拝命して約10年になります。途中でEZOCAという新規事業をスタートし、またサッポロドラッグストアーからサツドラにリブランディングし、その後ホールディングス経営となりました。

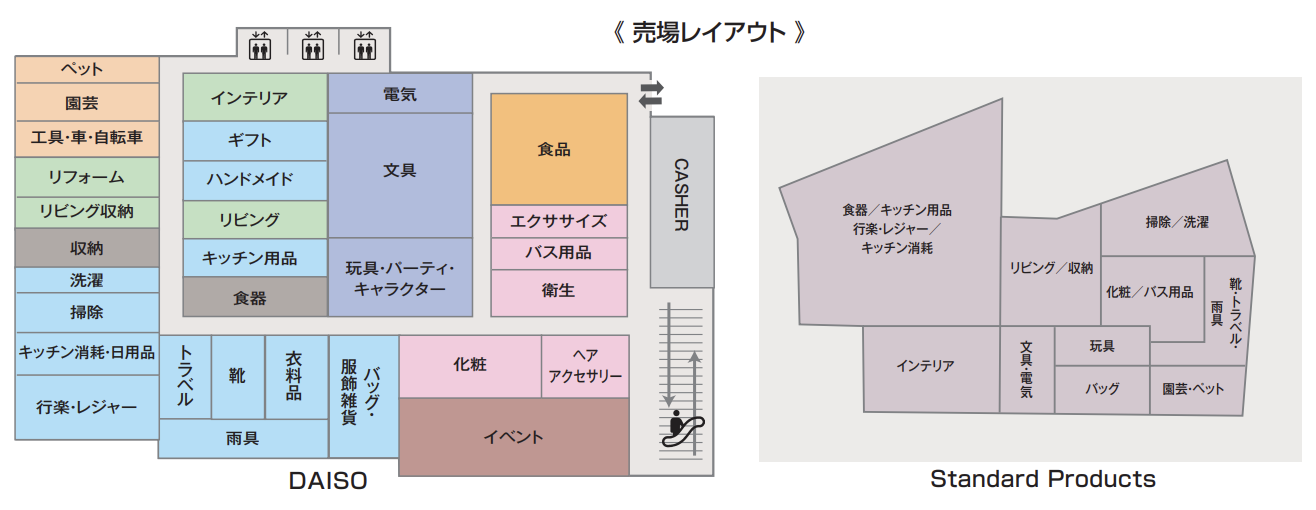

今、サツドラはこのような店舗構えになっています。地方のドラッグストアということで、首都圏の店舗とは異なり食品の比率が4割を超え、生活総合ストアを目指した店づくりをしています。

再編が激しいドラッグストア業界において、サツドラというブランドをしっかりと認知していただこうと、約10年前のリブランディングでは、『北海道の「いつも」を楽しく』というコンセプトを掲げ、ブランドを強化しました。

また、コワーキングやコミュニティスペース事業を行う「EZOHUB」を札幌でスタートし、2024年5月には東京都品川区の天王洲アイルにもオープンしました。北海道をフィールドに、様々な事業のPoCを展開する企業さんと一緒に取り組みをしています。

北海道共通ポイントカード「EZOCA」は、道民の2.5人に1人が所有

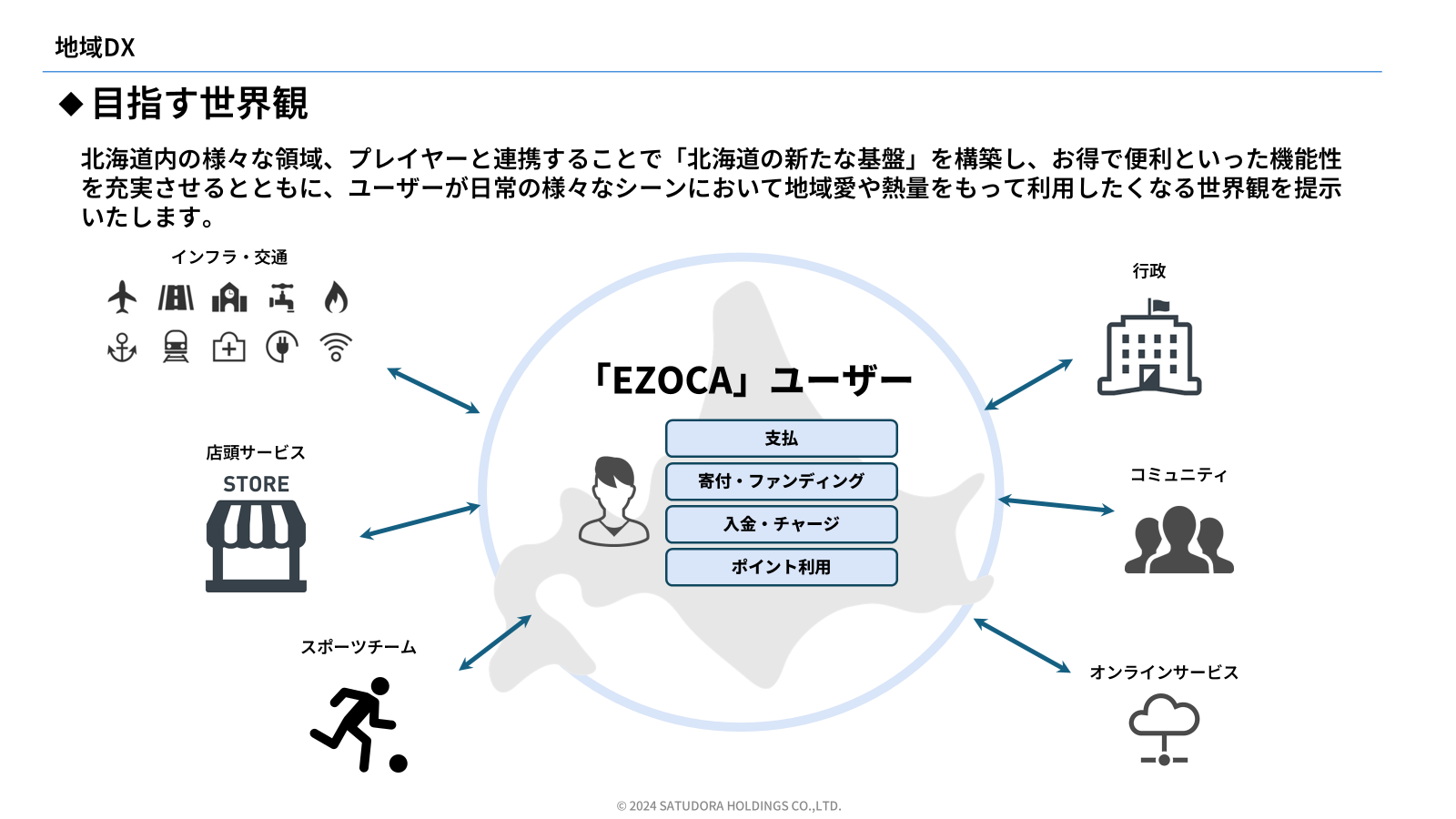

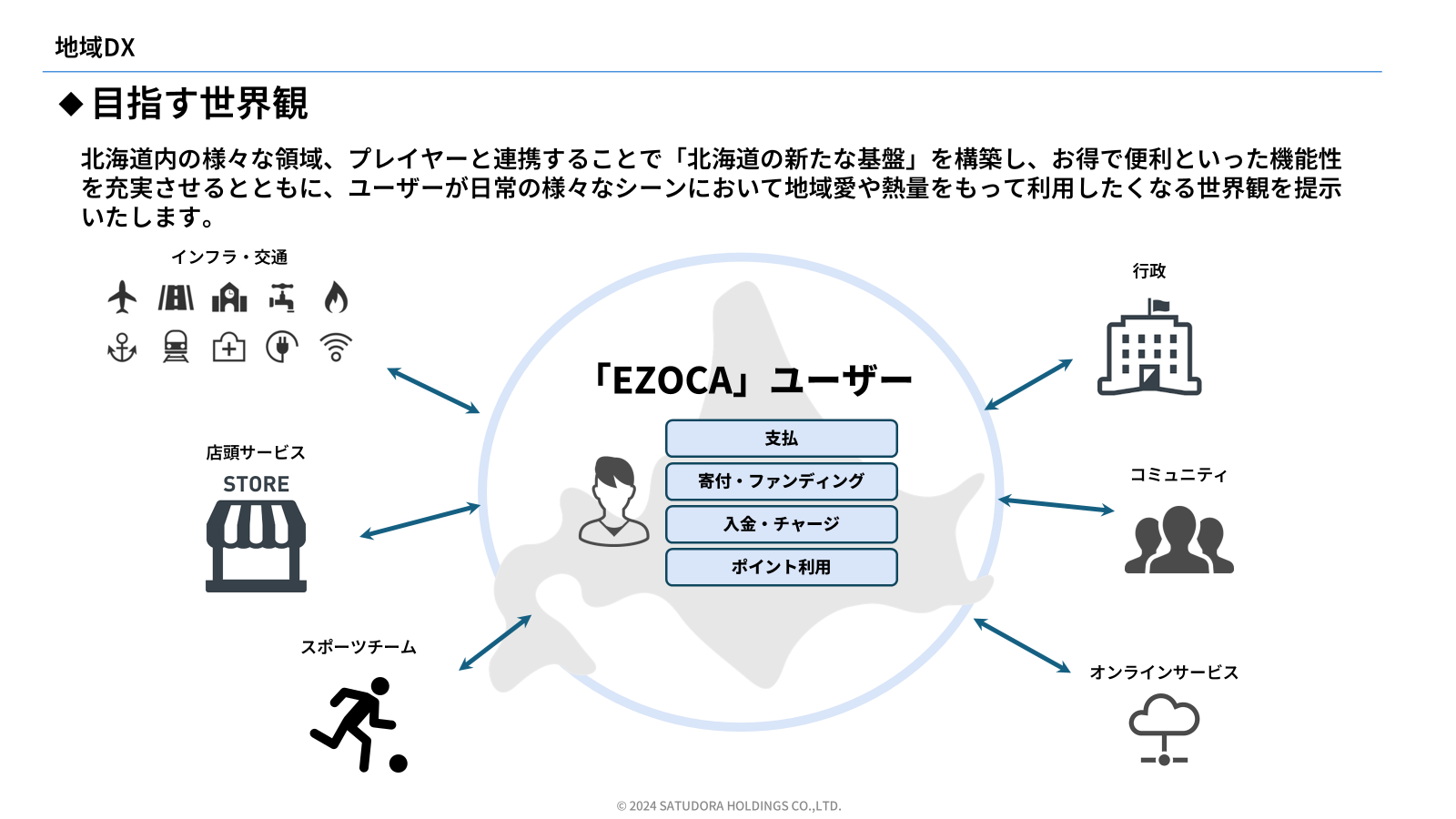

グループ会社のリージョナルマーケティングでは、BtoBtoCで地域マーケティング事業を展開しています。EZOCAという北海道共通ポイントカードやモバイル決済サービスを提供しており、現在は約950を超える店舗で導入されています。

EZOCA会員は220万人超、北海道民の2.5人に1人が所有しており、非常に多くの方にご利用いただいております。通常のEZOCAとは別にプロスポーツチームや自治体と連携して、使えば使うほどチームや自治体に還元されるコラボカードも作っています。

また、EZOCAよりもっと大きな輪としてEZO CLUBがあります。EZOCAが「お得」「便利」といった機能面のところだとすると、EZO CLUBは「楽しい」「つながる」といったコミュニティマーケティングのような発想のもとで概念を作りました。EZO CLUBというコミュニティでいろいろなものがつながっていくなかで、EZOCAを使っていただくという考え方です。

JリーグチームコラボのEZOCAを使えばチームに還元されて応援になりますが、どちらかというと「チームを応援している人を応援」するような形で、コミュニケーションを組み立てています。

さまざまな企業と提携し、企業コミュニティも広がっています。例えば北海道コンサドーレ札幌のスポンサー企業であるサッポロビールさんとタイアップして、「サッポロクラシックEZOCAコンサドーレ応援缶」という北海道限定のビールを飲めば飲むほどチームに還元されるというように、商品を選択して消費が起きることで応援できるといった取り組みをしています。

提携している店舗は約950にのぼります。道外の方はロゴを見てもピンとこない企業が多いと思いますが、北海道民には「あの企業だ」とわかります。全国チェーン企業が中心というわけではなく、90%以上が地元資本の企業やお店なので、必然的に使えば使うほど北海道に貢献できるカードになっています。

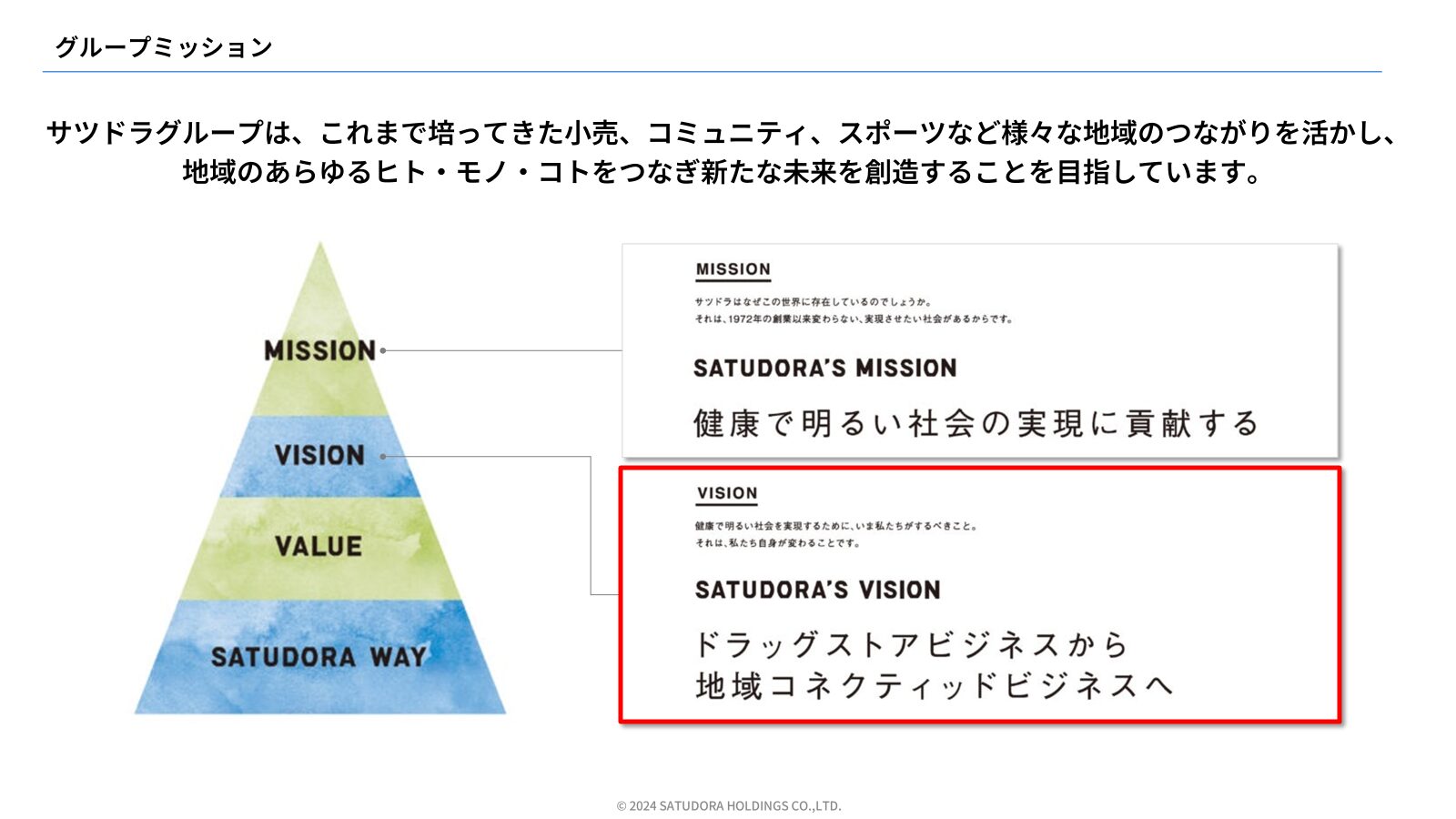

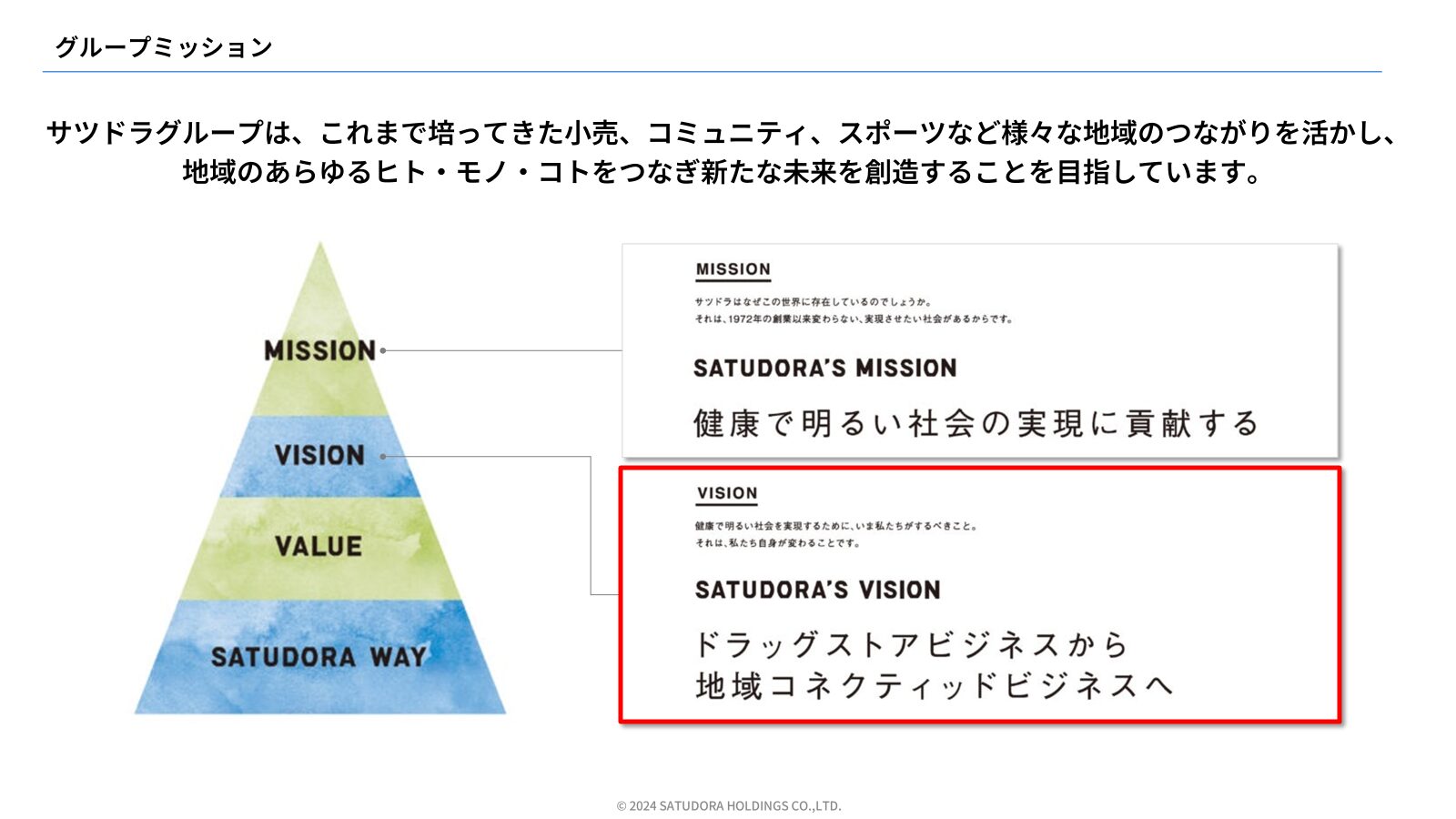

地域のヒト・モノ・コトをつなぐ地域コネクティッドビジネスを展開

サツドラホールディングスでは、「ドラッグストアビジネスから地域コネクティッドビジネスへ」というビジョンを掲げています。地域のあらゆるヒト・モノ・コトをつないでいくことが我々の強みであり、これを新たな事業体にしていきたいという思いで名付けました。ドラッグストアも地域コネクティッドビジネスの一つであり、ドラッグストアをやめるという意味ではありません。

「事業で地域の活動に取り組んでいる」と言うと、「偉いですね」などと、CSR、ボランティアに捉えられることもあります。そうではなく、我々は企業が成長していくために地域コネクティッドに取り組んでいることから、こだわって名前に「ビジネス」と付けています。

クラウドPOSの開発・外販は大きな強み

グループ会社のGRIT WORKSでは、POSシステムと基幹システムを中心に開発しています。約10年前にEZOCAを始めるタイミングで、サツドラはクラウドPOSを自社開発しました。これはハードに縛られていると柔軟性やスピード感が持てず、EZOCAの展開にあたっても、先まで要件定義していくのが非常に難しいという課題があったためです。

ソフトウェアを開発してハードをつなぎ込んでいくようにし、内製化で生まれたノウハウを外販するためにGRIT WORKSを作りました。当時はクラウドを採用しているチェーンストアはなかなかありませんでしたが、今では飲食も含めた様々なチェーンストアで導入いただいています。ここが我々のコアであり、強みになっています。

サツドラ公式アプリのDL数は85万 紙チラシの大幅削減を実現

アプリはお客さまとの新たな接点ということで、各社で力を入れている施策です。我々はアプリをいかにシンプルに使いやすくするかにこだわり、ドラッグストアの中で高いユーザー評価をいただいております。現在のダウンロード数は85万で、北海道に特化したリージョナルチェーンストアとしては、かなりシェアが上がってきていると感じています。

アプリが販促の中心になり、アプリ経由での売上比率も上がってきたため、2年ほど前からは短期特売チラシはほぼゼロにし、チラシは年金支給日と歳末に絞っています。

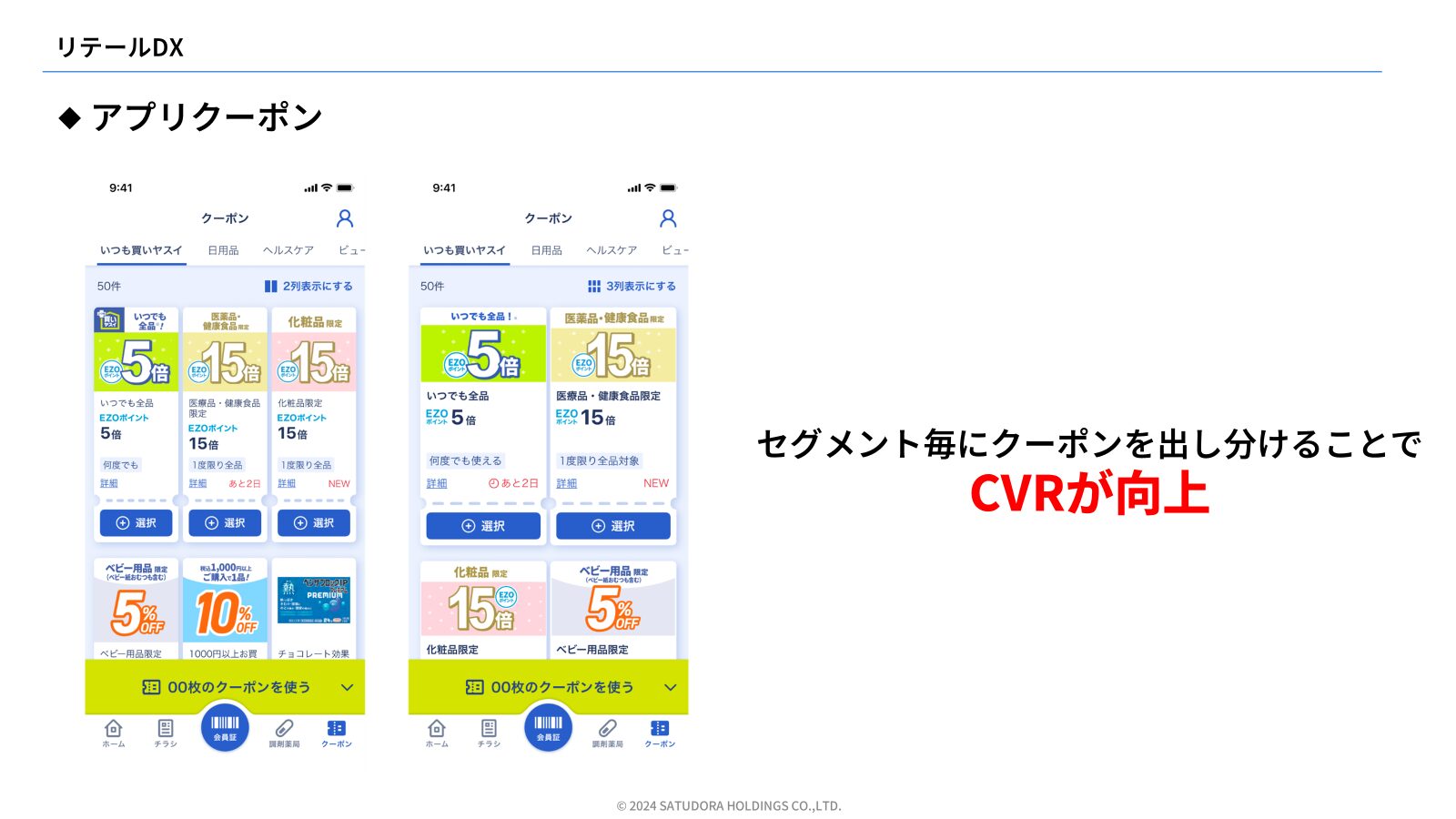

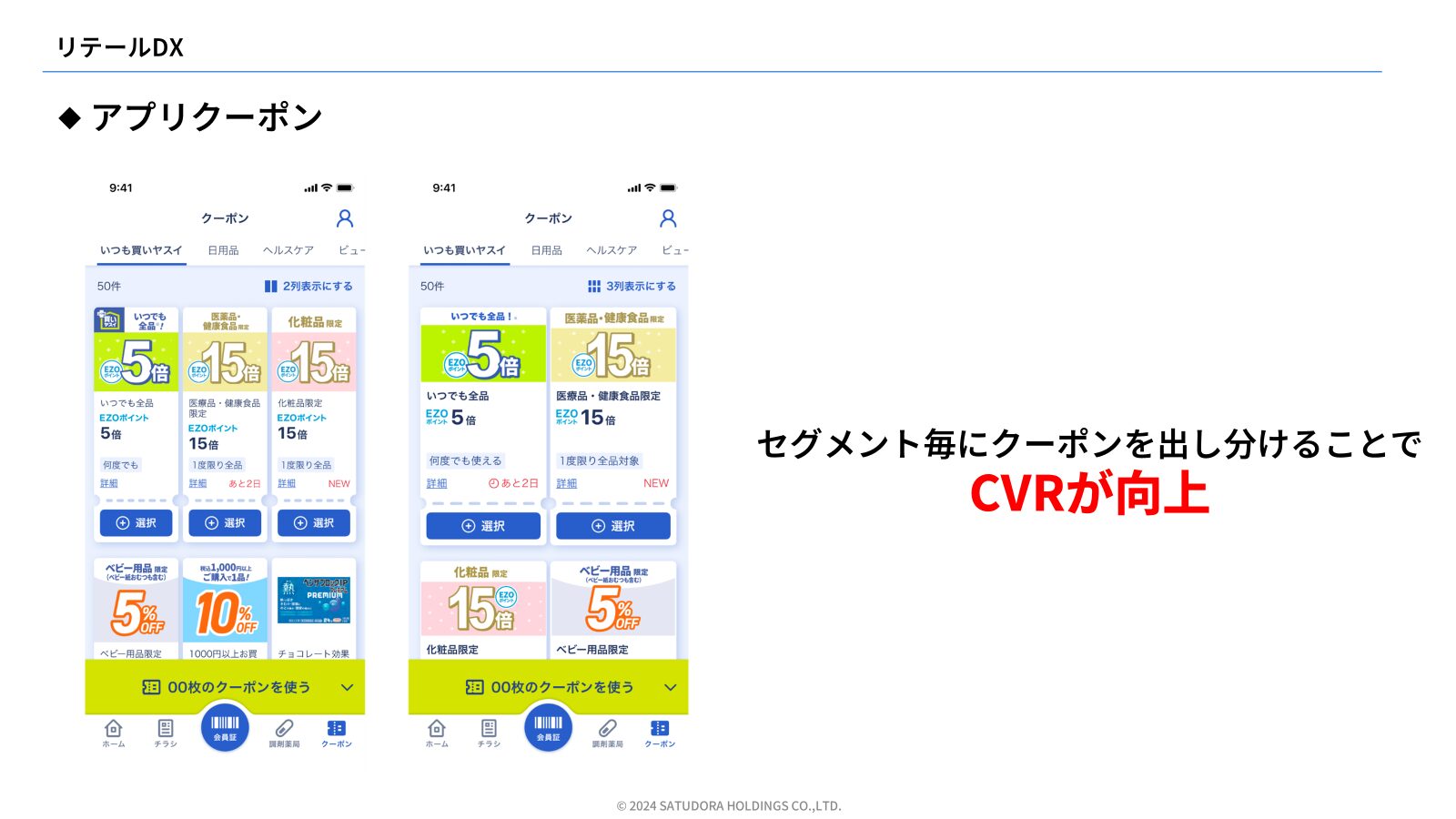

データ分析においては、顧客クラスター分析を強化しています。例えば「ペット」、「医薬品・化粧品」、「働く女性」など様々なセグメントに応じてクーポンの出し分けも行っています。それぞれのセグメントにとって「いつでもお買い得」なESLP(エブリデーセイムロープライス)の実現を目指しており、CVR(コンバージョンレート)も非常に向上しています。

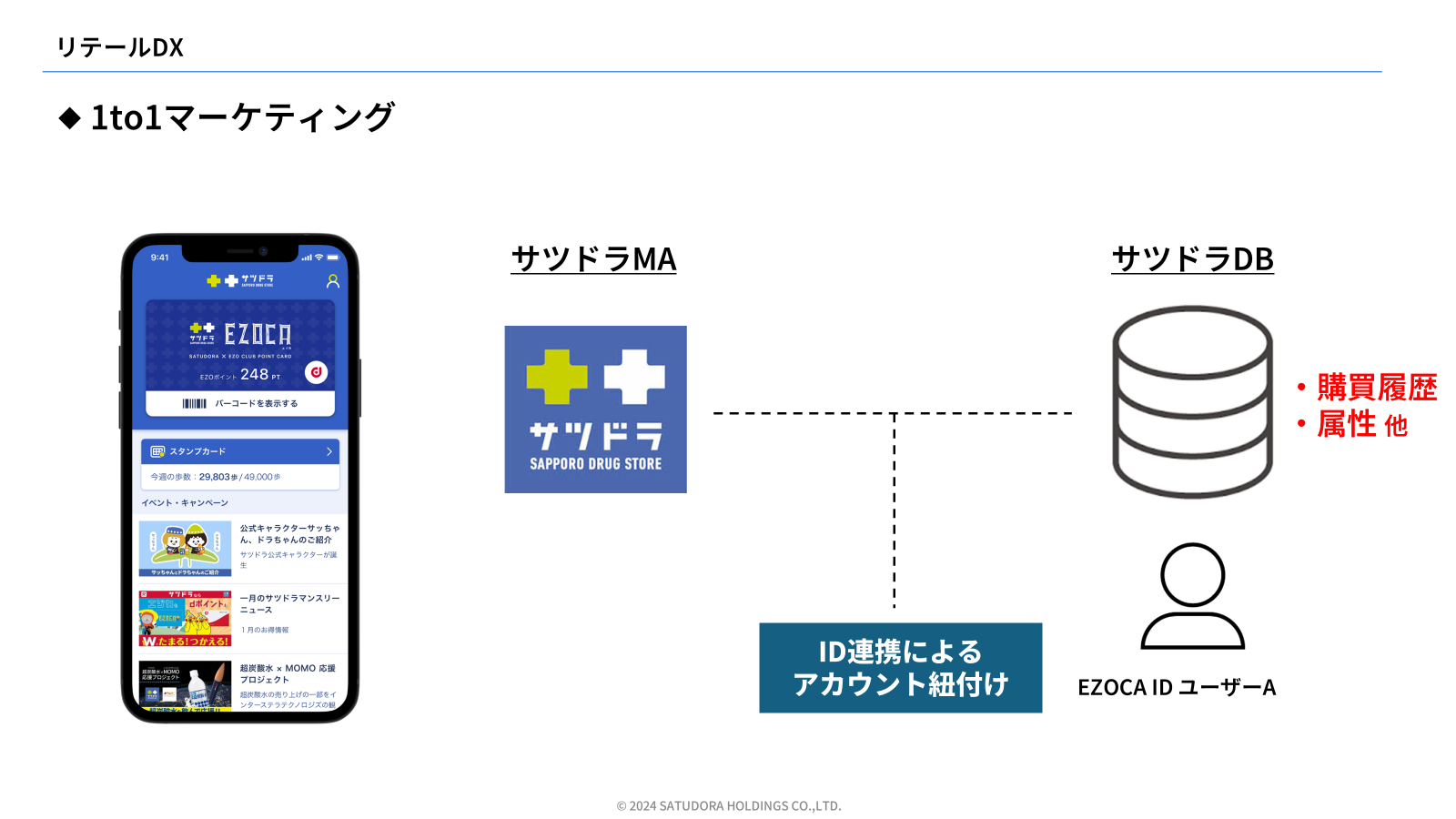

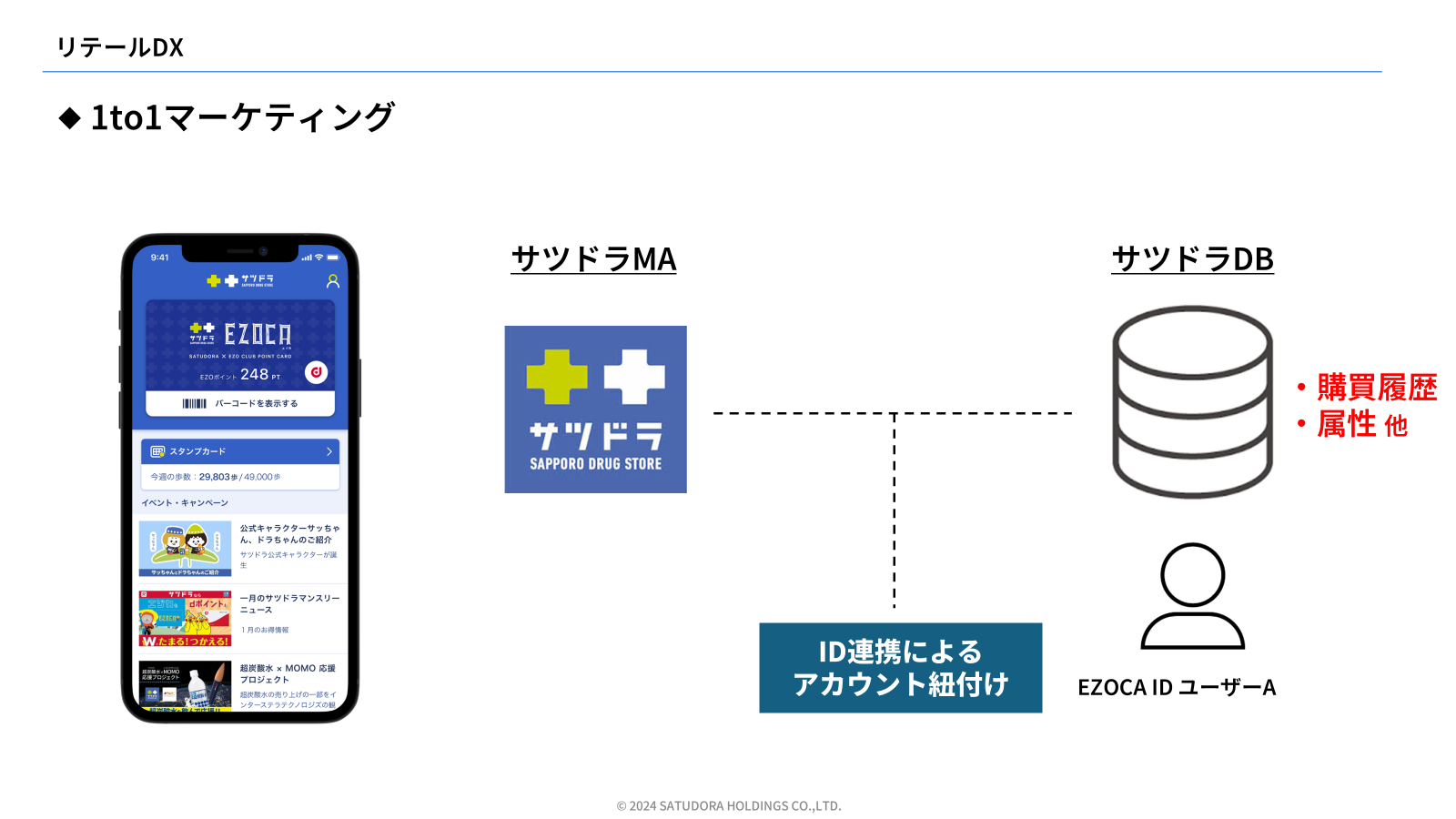

サツドラDB(データベースマーケティング)の属性や購買履歴はもちろん、コラボEZOCAのIDも紐付いており、「このスポーツチームを応援している」といった属性も取れるので、非常にエモーショナルでエンゲージメントの高い1to1マーケティング施策を打つことができます。

アプリでやりたいことを実現しようとしても、POSや基幹とのつなぎ込みで苦労し、スピード感が遅くなったりすることがあると思います。我々のアプリでは、コントロールディレクションは内製化したうえでサイバーエージェントさんとパートナーシップを組み、POSと組み合わせながら素早くPDCAを回していけるのが強みになっています。

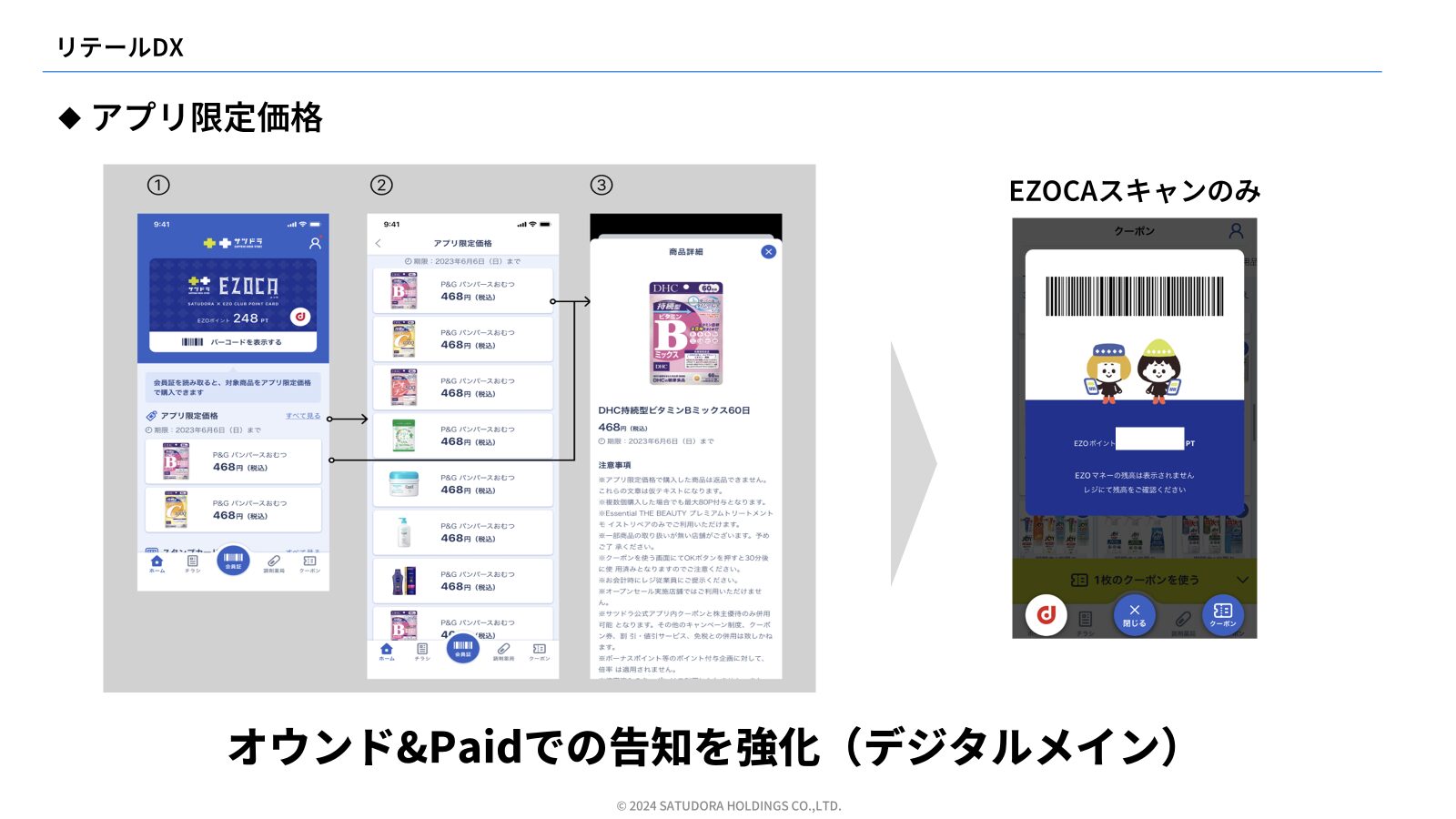

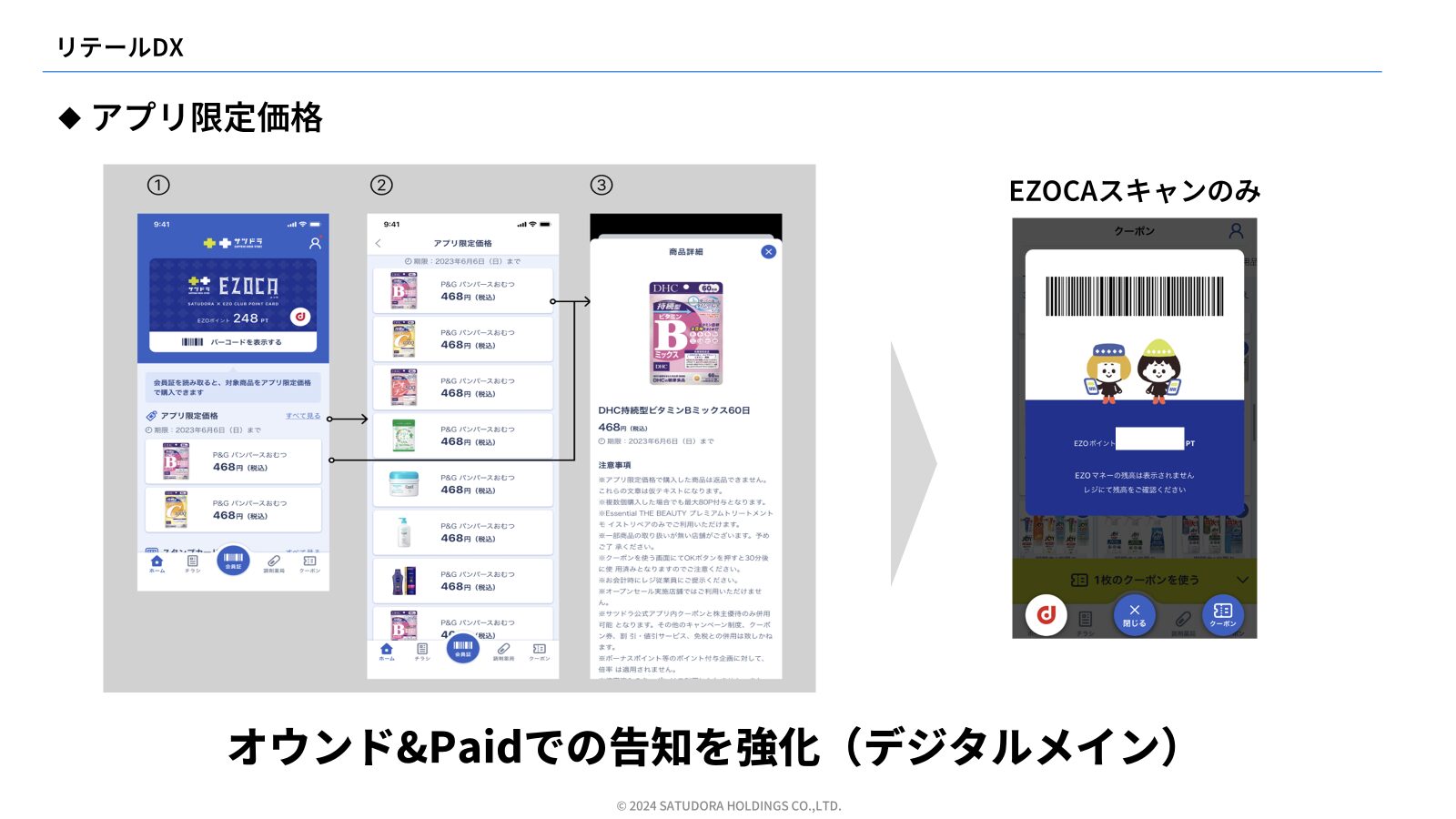

その代表例の一つが、アプリ限定価格です。お客様がアプリをダウンロードしていれば、クーポンを出す必要がなく、スキャンのみで自動的に安くなるという施策を行っています。

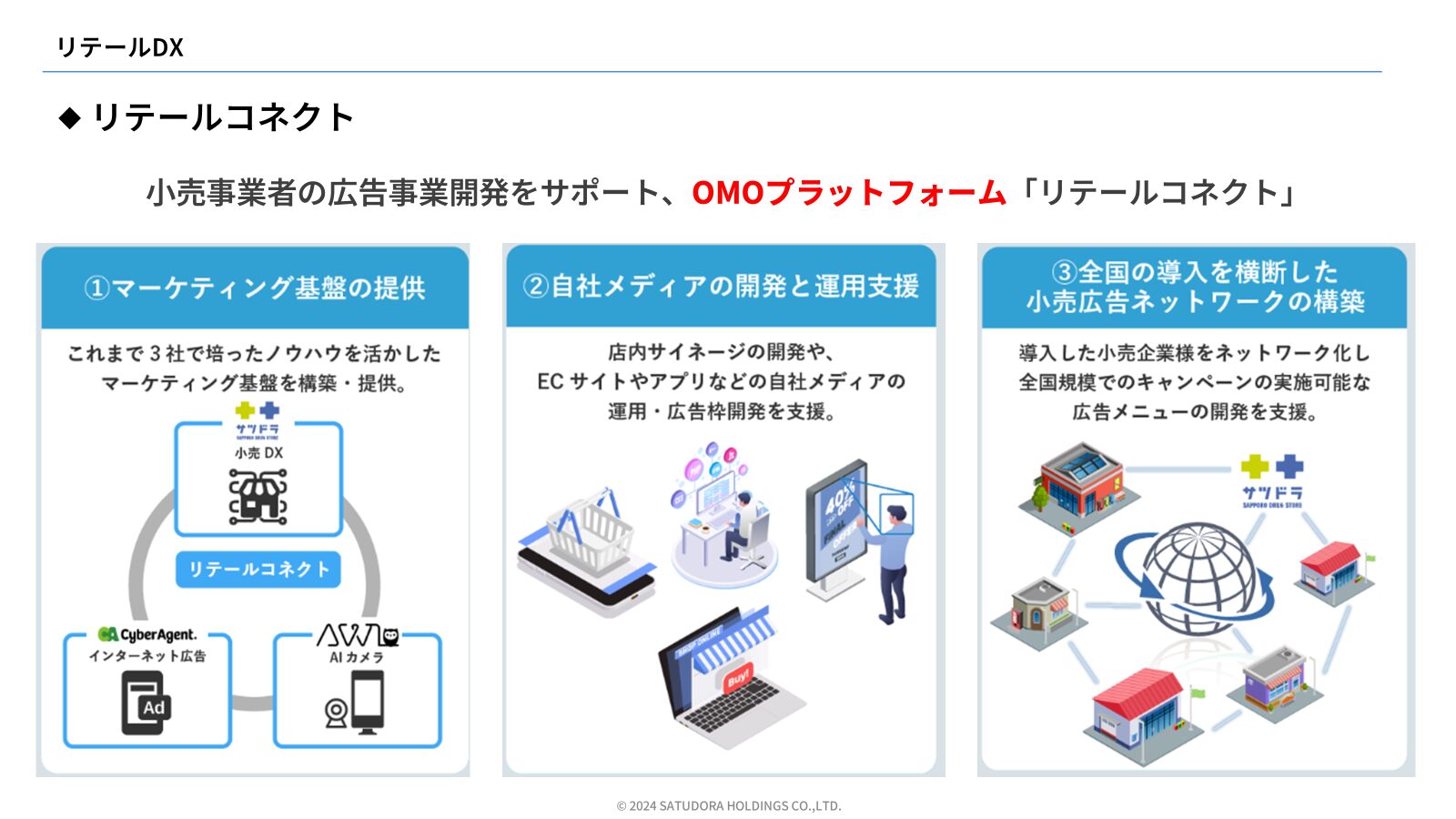

OMOプラットフォーム「リテールコネクト」で店舗をWeb化する

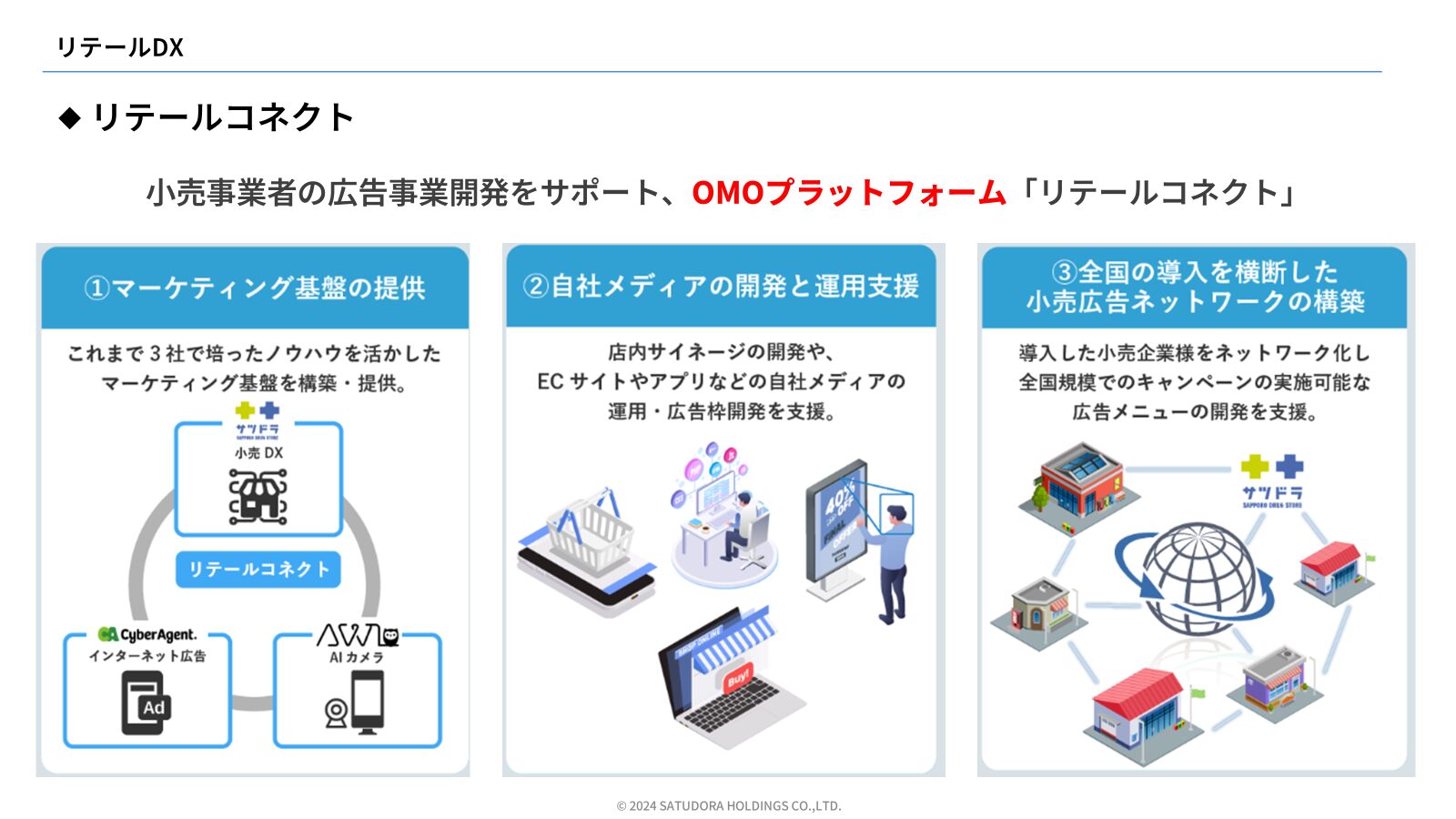

もう一つがOMOプラットフォームの「リテールコネクト」です。昨今はリテールメディアとも言われますが、アプリを軸に、店頭メディアをどう組み合わせるかというところに取り組んでいます。

サイバーエージェントさんと我々でAWLというAIカメラの会社に投資して、カメラを駆使しながらお客様の動線や属性を視聴分析し、サイネージ広告の最適化を図っています。リアルの空間をどのようにWeb化していくのか、そこにアプリやECを組み合わせるとどのように直接の購買に結びついていくのかなどを分析しています。

また、調剤のプラットフォーム強化も進めています。

アプリを軸にしながら、決済やECといった機能を強化していくことで、リアルのお客様の購買の幅も広がっていくことを計画しています。

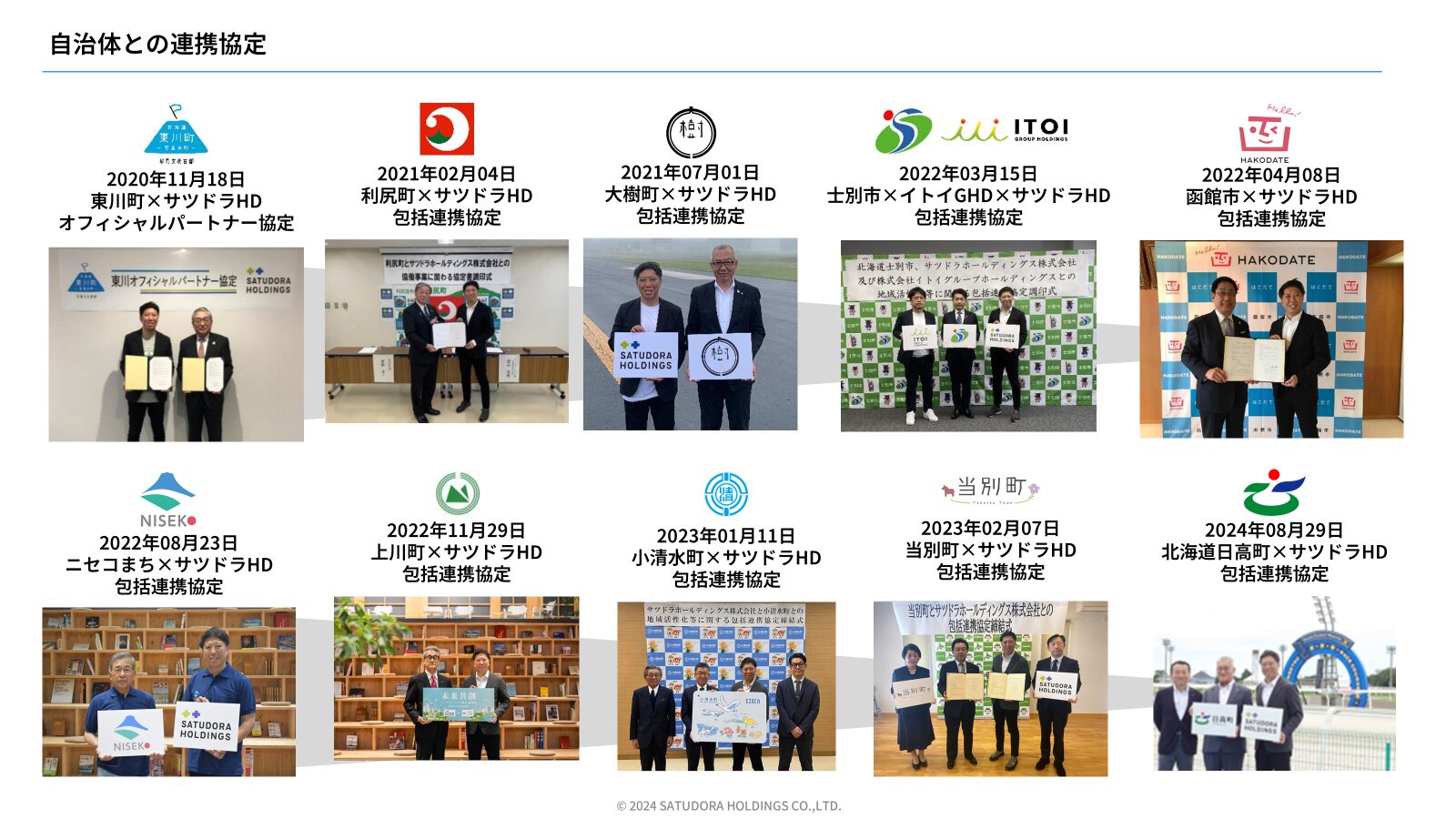

自治体と連携し、地域活性とビジネス展開を図る

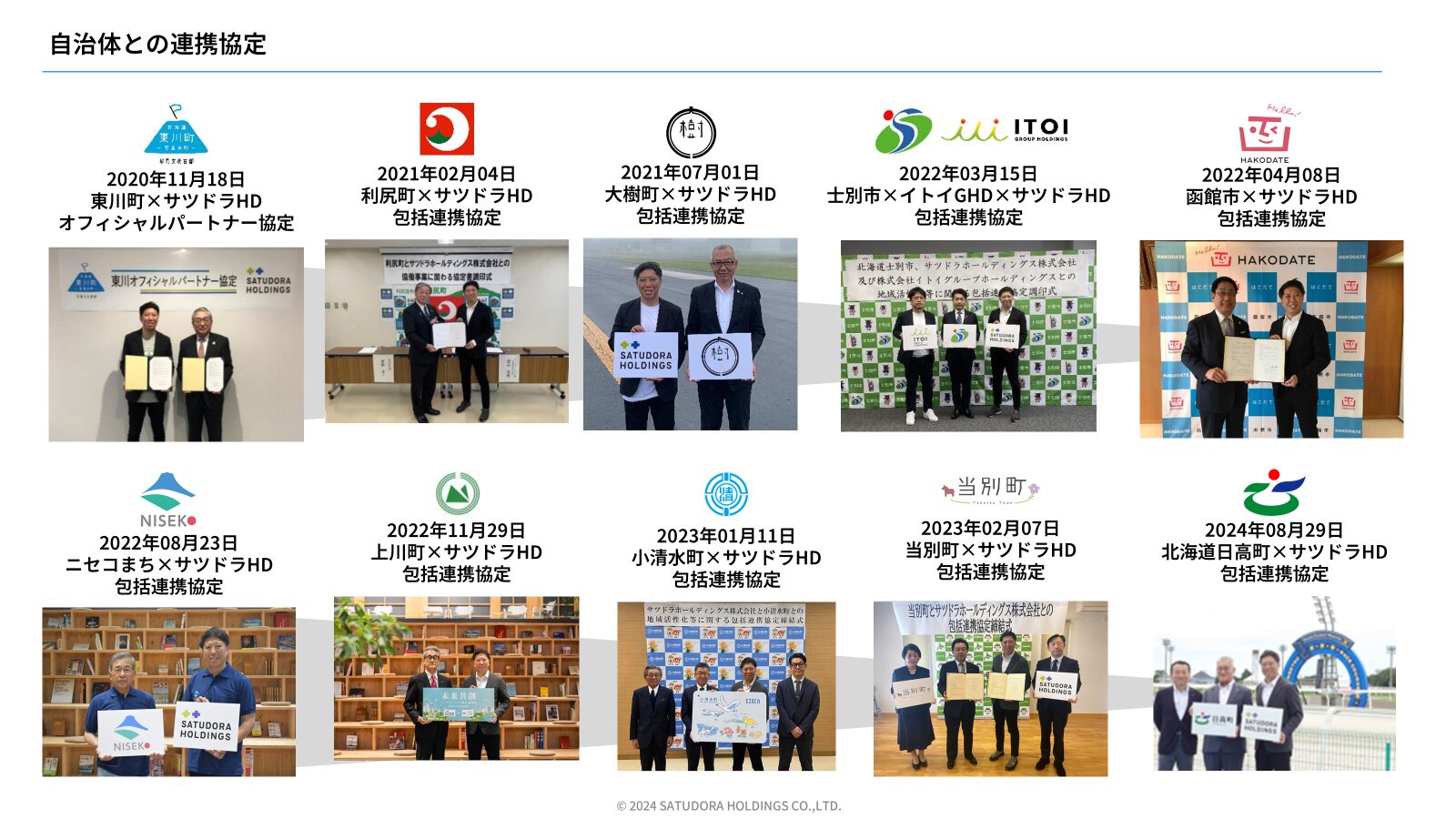

我々は様々な自治体と包括連携を結び、地域活性とビジネスを組み合わせた施策にも取り組んでいます。

北海道は日本国土の5分の1の広さがありますが、人口は少なく、人口減少数は全国一です。その中でも人は札幌に一極集中していて、それ以外のエリアの過疎化が激しくなっています。そのような状況において、策を出してインフラを保っていくことが、我々の果たすべき役割だと思っています。

自治体はインフラとしての小売にニーズを持っており、どのように小売の持続可能性を補い合っていくかというなかで、役場と同じ敷地内にドラッグストアを出店させていただくという取り組みを複数行っています。

例えば当別町では広い土地の中で町が分散していて、役場本体があるエリアともう一つのエリアが離れて人が集積しています。その離れたエリアのドラッグストア店内にサテライト役場を出し、オンラインを活用しながら、現在では住民サービスの90%以上を提供できるようになりました。マイナンバーの機能が強化され、来年にはほぼ100%の役場機能が提供できるようになります。

店内にはコミュニティスペースもあり、我々が提供するプログラミング教室に子供たちが参加するなど、お店を町の集いの場にするという取り組みも行っています。

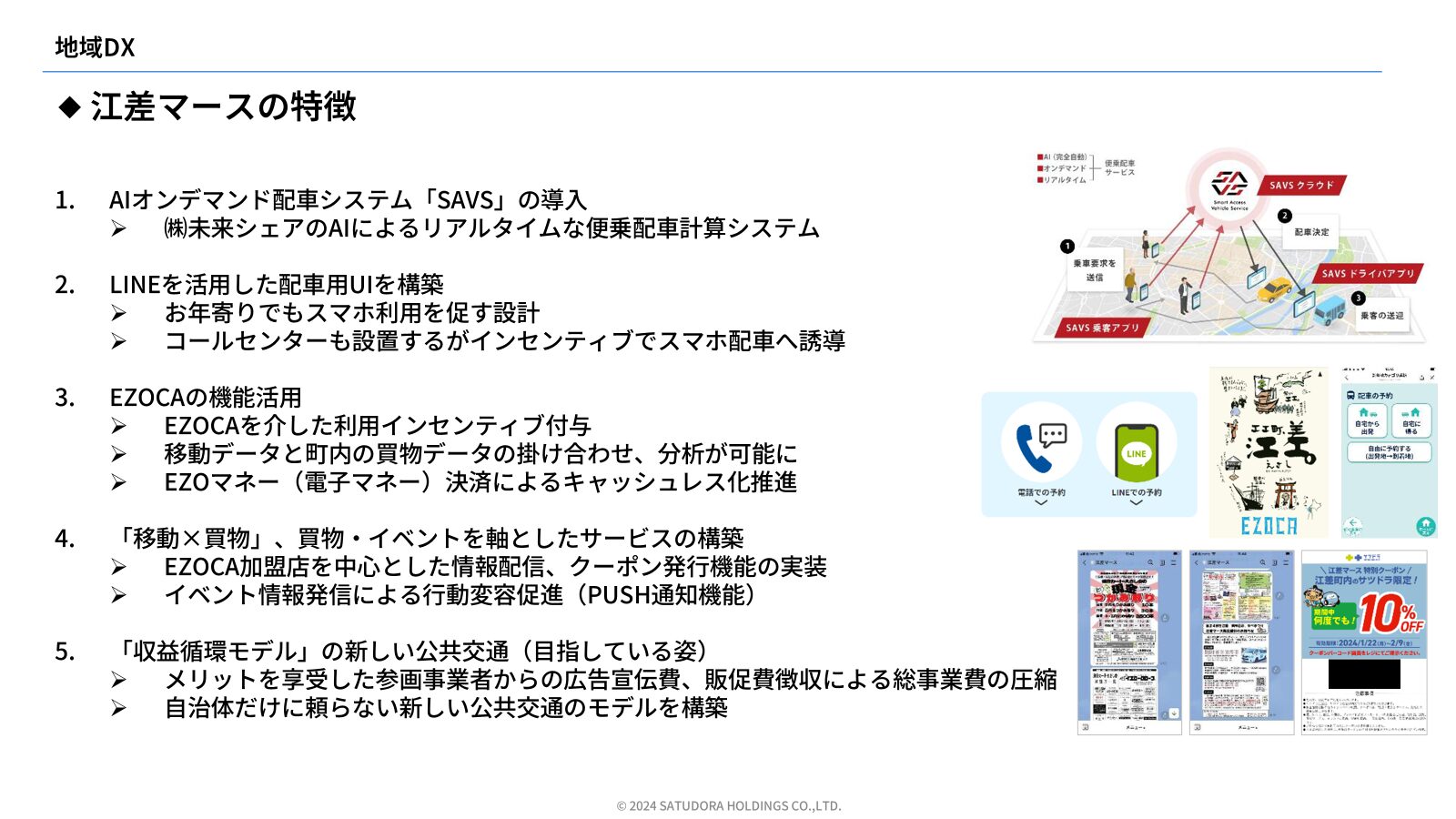

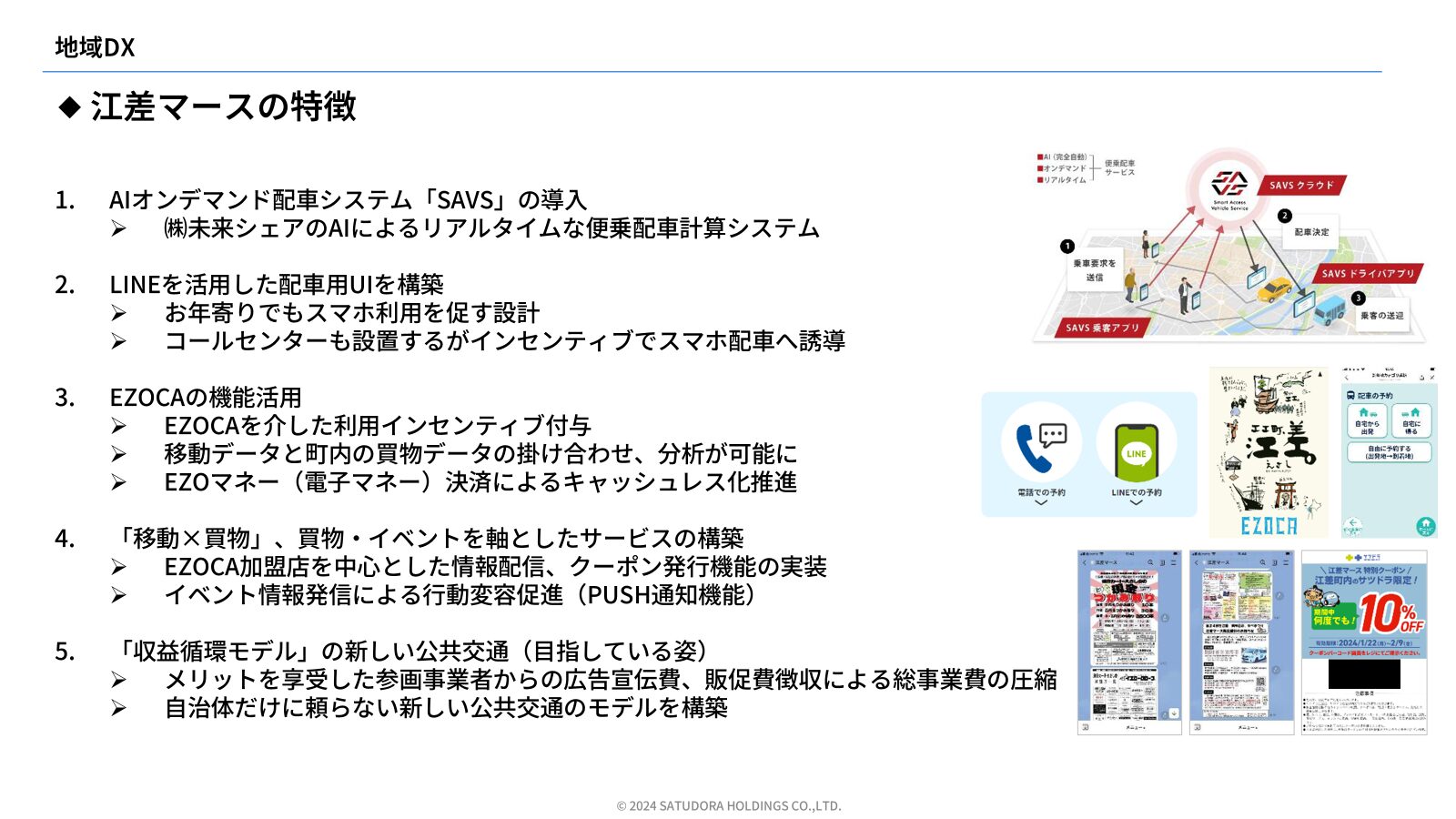

また、EZOCAのIDを使いながら、乗り合いタクシーのような形で運営するマース(MaaS)も複数の自治体で実施しています。この軸となるのが地域還元型EZOCAです。

商店街カードのようなものは昔からありますが、人口減少にともなって商店街が衰退していくと、自分たちだけでカードを維持するのはほぼ不可能になります。それを北海道全域で使えるEZOCAにリプレイスし、町に還元できるカードにします。商店街さんにも相乗りしていただいて、役場やMaaSでも使えるカードにして町全体で取り組んでいくという試みを広げています。

EZOCAのキャッシュレス機能により、町のキャッシュレス化も進んでいます。例えば江差町の人口は6,000人弱ですが、町民の9割以上が江差EZOCAを持っており、商店街に行くと江差EZOCAの旗がたくさん立っています。町の公式LINEの中にも江差マースや江差EZOCAが入っています。

過去に日経MJさんでの取り組み紹介記事にも大きく取り上げていただき、その時の見出しで「過疎地丸ごと」と表現されましたが、決して乗っ取ったというわけではありません。町・町民の皆さんと共創して一緒に作っていくイメージとして取り組んでいます。

また、江差町には北海道3大祭りの一つがあり、祭りが好きな方がたくさんいらっしゃる地域です。EZOCAを使った自分の買い物行動が祭りの運営資金などにも還元されることから、町の人のエンゲージメントが上がっていきます。スポーツチームを応援するような形で町へのエンゲージメントが高まっていくことが、地域ポイントカードにとっては重要だと感じています。

地域EZOCA利用者の人口対比は、江差町は108%、小清水町は92%となっています。江差で100%を超えているのは、江差町出身で、現在は江差以外に住んでいる方にも持っていただいているためです。ふるさと納税のように、地域外の全道のサツドラで江差EZOCAを使って買い物しても江差のまちづくりのために還元されるというモデルになっています。

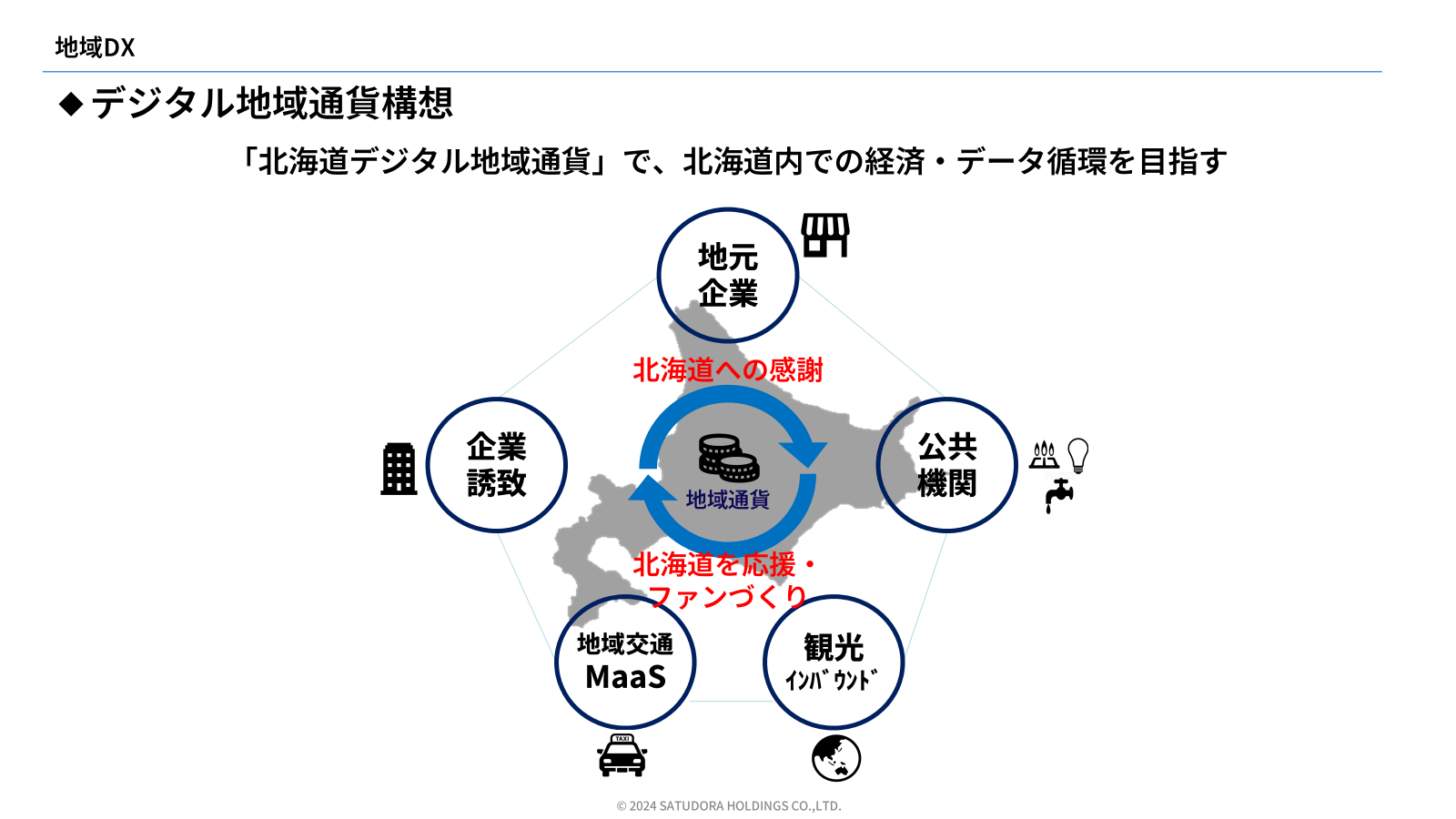

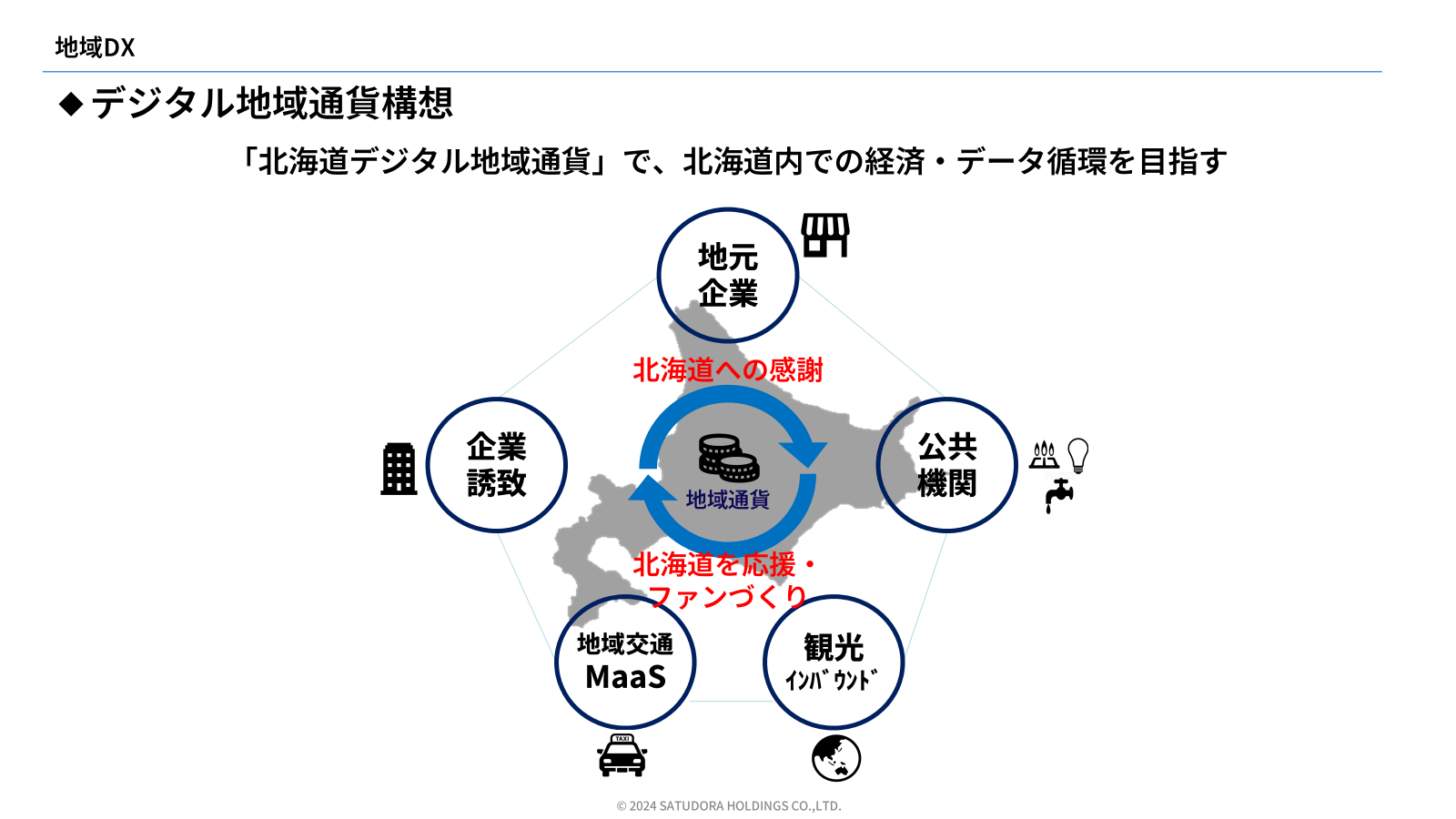

EZOCAを地域通貨にし、地域内での経済循環を目指す

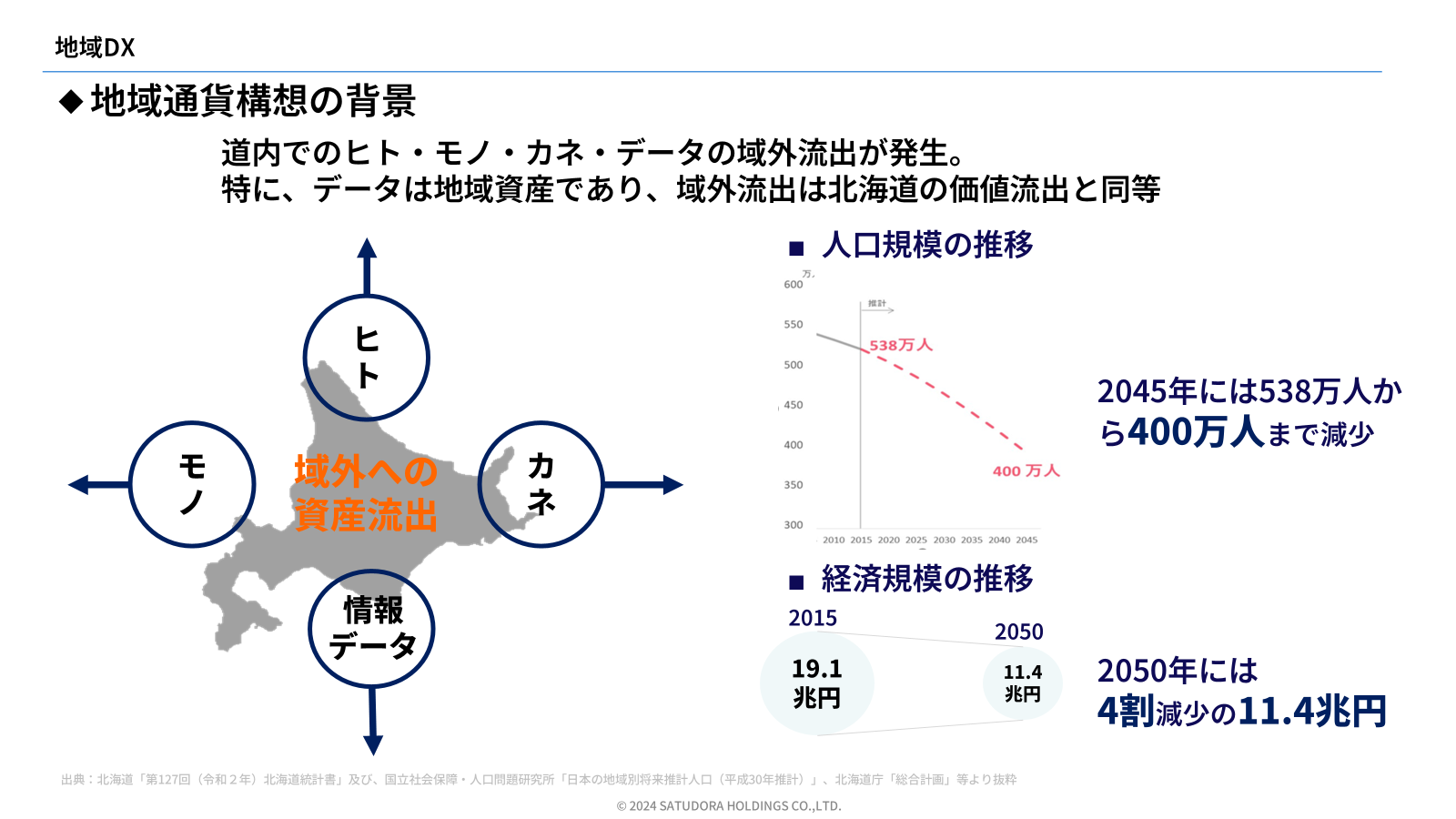

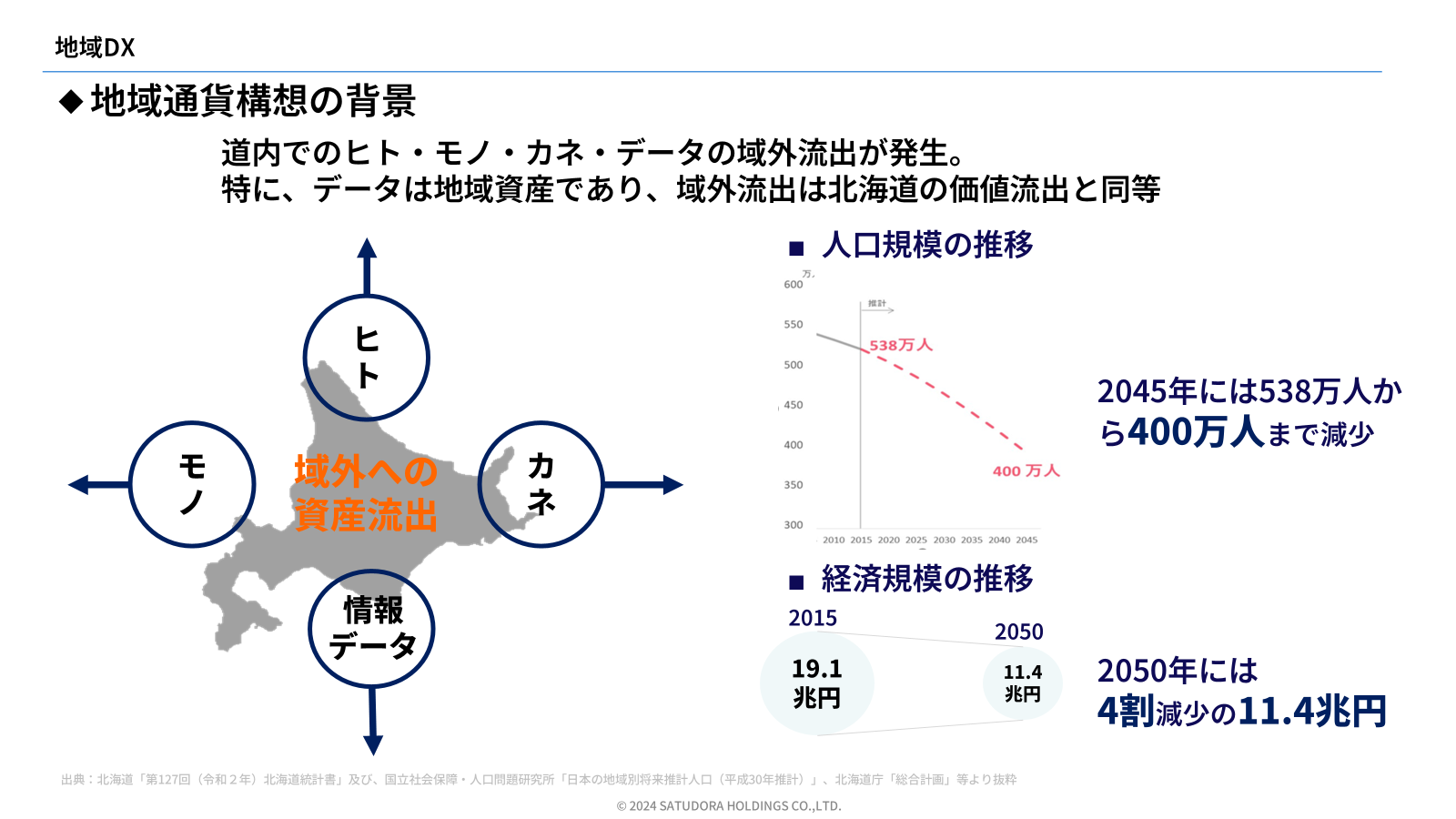

現在、EZOCAをデジタル地域通貨にするためのプロジェクトを進めています。ポイントで実現してはいますが、これをよりデジタルに、汎用性の高い決済手段として広げていき、地域内循環とデータ構築につなげることを目指しています。

人口減少を放置するとGDPも下がっていきます。北海道を一つの国だと捉えると、域外流出させるのではなく、域内で循環するものを増やしていく。それを使うことが地域資産になるということを地域の方にも啓発し、地域内で循環する経済を作っていくという構想をもっています。

地域通貨はここ数年ブームになっていますが、商店街や自治体、町の学校といった小さな規模の中で回っていて、成功している事例は少ないと思っています。

お金として機能するには、ある程度の量が必要です。EZOCAは北海道ほどの単位があり、かつセグメントをしたうえで、それぞれのエンゲージメントを高め続けて循環させている点が地域通貨として成立していくだろうと考えております。

全国でも地域通貨は話題ですが、今のところ成立している一番大きな事例でも数万人規模です。EZOCA会員は220万人いますが、仮にこれが10万人、20万人の規模になっても、日本で1番の、また世界でも有数の地域通貨になれるのではないかと考えています。

我々がこれを実現できるのは、店舗があるためです。日々サツドラにお客さまが来ていただくことで、データのトラフィックが起きています。お金でいえば発行体を持っているようなもので、そこで循環の起点を作っていけるのは非常に大きな強みです。

また我々はEZOCAだけでなく、他ブランドの決済ゲートウェイも提供しており、1万ヵ所以上で導入いただいています。そこに我々の地域通貨も加えていくことで、一気に拠点を増やすことができています。

これからも地域通貨へのエンゲージメントを高め、社会課題や地域課題にコミットすることで新たな地域のプラットフォームやエコシステムを作り、地域コネクティッドビジネスというビジョンを実現していきたいと思っています。

課題先進地域でも決済で「つながる」「楽しい」は実現できる

株式会社インフキュリオン 来田:ありがとうございました。富山さんの北海道への愛が伝わってくるお話で、地域連携をビジネスとしても成立させようとされているのが印象的でした。

以前、富山さんは「北海道は課題先進地域だ」と仰っていましたが、課題対応のための取り組みを進めるうえで、キャッシュレスやフィンテックに対して期待していることや、もっとこうだったらよいと感じていることはありますか?

富山:EZOCAでは「お得」「便利」という機能面に加え、「つながる」「楽しい」というEZO CLUBの概念を作っていきたいとお話しました。決済においても、いかに意識せずに日常の暮らしの中で利便性を高めていけるかが重要だと思います。地域がつながっていくところに新しい事業が加わって、決済は意識せずに自然に行われ、体験やサービスに集中できるようになるといいですね。

またAmazonのワンクリック決済のように、自然に決済が行われるような体験をリアルな空間でも提供していきたいと思っています。例えば温浴施設などでは、リストバンドを着けていると決済が楽になって、どんどん体験が進むといったことが実現しています。

我々は音楽フェスやイベントなどにも決済を提供していますが、そういった中でも登録をしていれば、課金が必要なシーンでは自然と決済が行われて体験が享受できるといったUI/UXを作りたいと考えています。

来田:我々も、決済が目的にならないためにどのようなサービス設計をすればよいのか、よく社内で議論しています。決済は、認証と決済切りの両方を兼ね備えることによってスムーズになります。「認証が済んでいればどのタイミングでもスムーズに決済できる」ということをいかに実現できるかが、今後のサービスの鍵になると思います。

北海道に地域通貨の経済圏ができて、サツドラ公式アプリやEZOCAを使えばどこでも決済できるといった世界観が、もっとこなれたものになっていってほしいと思います。

富山:それが理想ですね。楽しく推し活をするなどの自分の行動が決済に反映されて、地域が良くなっていくといったことが実現できるように、サービス設計をしたいと思っています。

来田:そうですね。お客様の内省的なモチベーションやエンゲージメントに働きかけて使ってもらうことは、エコシステムとして非常にワークしやすいものだと思います。その仕組みをどう提供していくかというところで、いろいろと活動が増えていると思います。

富山:地域通貨を運用する際には、「コミュニティに対して行動が起きる」とか「地域貢献」といったところを軸に設計されます。その思想には私も共感しますが、そこだけに閉じた世界で設計すると、すごく小さくなってしまうのが難しいところですね。地域貢献というモチベーションだけで動くのはまだまだアーリーな方やニッチな方なので、「お得」「便利」というインセンティブも組み合わせながら展開していかないとワークしなくなってしまいます。

例えばコンサドーレEZOCAでも、お客さまが自分のポイントを差し出すわけではありません。むしろお客さまは得をして、且つその行動に対するプラスアルファは我々が販促費的にチームにポイントバックをするという設計になっています。お客さま自身は吐き出さずに、行動を変えることによって、「お得さ」と「チームへの貢献」の両方を取れる状態です。

また企業側・お店側でコンサドーレを応援したいと思っても、何百万円、何千万円でユニフォームに名前を入れるのはハードルが高いですよね。ですが、コンサドーレのサポーターになってもらい、「このビールを飲めばコンサドーレにバックします」という仕組みにすれば、お客さまのほうでも「どうせ飲むならそちらのビールを飲もう」と思ってもらえます。

行動経済学的に考えても、「お得」と「貢献」の両方を組み合わせることによって機能しやすいのではないかと思っています。

来田:コンサドーレさんとしては送客機能が自発的に来る分、それをお客様にお返ししますよというように、決済を軸にしてなめらかな送客ができ、それを内部で回していける素晴らしい仕組みだと思いました。

ここからは質疑応答に移ります。

Q:「ID-POSを活用してデジタルマーケティングにつなげるという試みは直近のトレンドで、多くの会社でチャレンジしています。すでにデータとメディアを保有している御社では、今後10年、20年先を見据えた時に、どのような試みを考えておられますか」

富山:大事なのは、データを分析することによって、これからどのようなサービスを提供していくかです。我々の強みは、お店の外まで出たうえでのお客さまデータも保有しているところですので、それをもとにサツドラが自社でサービスを作ることも、他社さまと組んでサービスを提供していくこともあると思います。

例えば、サツドラではペットフードやペットシーツ、猫砂といった商品を販売しており、ペットを飼っているお客さまが確実にお店に来ているというデータを持っています。こういったデータを保有しながらプラットフォームを持つようになると、他のペット関連道具やペット保険、動物病院さんと連携しながらのオンライン診療、チャットでのご相談受付など、ペットというライフを軸にした、我々が現在取り扱えていないサービスを、生活圏の中でもっと提供していけるようになります。

ペットの事例に限らず、さまざまな生活領域でそういったサービスの提供が可能になります。全てのサービスを我々がやる必要はなく、いろいろな会社さまと連携しながら作っていくことが重要だと思います。

Q:「EZOCAの決済やポイントのデータを分析して、ドラッグストア以外の事業へのお客様への送客を実施していますか?」

富山:今もしていますし、これからもっとしていきたいと思っています。お店と、お店の外を組み合わせたサービスを提供するという形での送客になっていくでしょう。

来田:お店だけでは生活の一部なので、それ以外のところのサービスも提供して、経済圏として支えていくというイメージでしょうか。

富山:そうですね。例えば、10年後、20年後のことまで考えると、ドラッグストアで洗濯洗剤を売らなくなることもあると思います。三大家事の掃除・洗濯・食器洗いの中で1番嫌われているのが洗濯です。そうなると、今後は洗剤を売るのではなく、洗濯を丸ごと請け負うサービスをサブスクの中で提供できれば、使いたいお客さまが増えると思います。

モノを買うという行為は、何らかの生活サービスを充足させたり、なくしたりしたいというインサイトだと考えられます。それを実現しようとすると、10年後、20年後には「モノを売る」だけではなくなっていくのではないでしょうか。

Q:「取り組みのなかで、内製で取り組んでいるものと他社と協業しているものがあるようですが、内製と他社協業の選択基準がありましたらご教示ください」

富山:コアな部分で自分たちがハンドリングできるところをいかに内製化して、他社さまの得意分野と組み合わせるかが重要だと思います。小売のITでは、基礎的な機能は汎用性があるところなので、そこは自分たちでデザインできるようにする一方で、スタックしがちなPOSや基幹の部分は他社さまと協業しています。レベルの高いエンジニアを自社で育てるのは非常に大変なうえ、必要な能力も市場が変化すると急に変わってしまうので、そこは他社さまとうまく協業したいところです。

Q:「地域通貨に関して、金融機関との連携についてはどのようにお考えですか」

富山:我々はBtoBtoCにもEZOCAを使っていたり、サツドラとして福利厚生サービスを企業さまに提供したりもしているので、給料や福利厚生のところを軸に、ビジョンが一致できる金融機関さまとご一緒したいと思っています。

来田:ちなみに、デジタル地域通貨を進めるうえで、最終的に北海道の地域経済でどれぐらいの決済比率を取っていきたいといった目標はありますか?

富山:目標はありますが、すごくメジャーになるというよりは、やはり一部の地域還元や、エンゲージメントの向上を果たせるものになっていきたいと思っています。地域通貨は生活に密着した中で経済を早くぐるぐる回していくものだと思うので、その役割を担えるような通貨にしていきたいです。またハードルは高いものの、市場の大きいBtoBにもチャレンジしたいところです。

来田: BtoBは我々もかなり力を入れている領域ですので、そういった面でも何かご一緒できればと思います。本日はありがとうございました。