チェーンストアはデジタルと親和性が高い

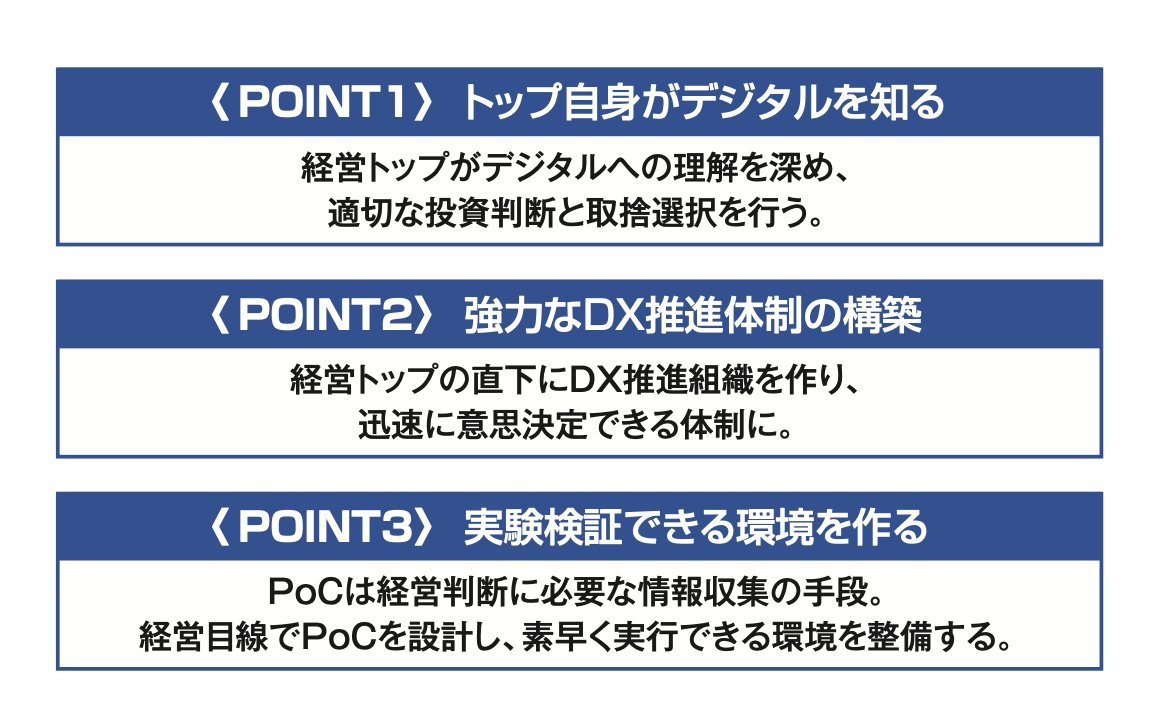

藤田 今回のテーマは「未来のチェーンストア」です。私どもは2021年11月にCA無人店舗という無人店舗ソリューションの提供を行う新子会社を設立しました。今回同席している平川さんは、サイバーエージェントでインターネット広告事業のオペレーションを担当して、国内外合わせて1,300人のオペレーションを統括した後に、2021年11月からCA無人店舗の取締役に就任しています。

平川さんと一緒に、小売業さんからのDXに関する相談を伺うと、「これまでのチェーンストアのやり方が通用しなくなっている」という共通した課題感があることに気付かされます。小商圏化が進み、人件費率が上昇しているという状況下で、これからのチェーンストアの在り方について悩まれている企業さんが多いという印象です。

そこで今回は、積極的にデジタル活用を進められているサツドラHDの富山社長に、チェーンストアの今後についてどのような課題感をお持ちでいらっしゃるのかを伺いつつ、デジタルをどう活用していこうとしているのかを聞いていきたいとおもいます。

富山 チェーンストアの形が変わりつつあるという話についてはとても共感します。

一方で、これまで私たちが取り組んできたチェーンストアづくりの本質と、ITやデジタルの活用は親和性が高いとも感じています。

チェーンストアはもともとシステムづくりであり、仕組みづくりです。チェーン化された店舗をどのように運営するかというオペレーションづくりが非常に重要になってきます。

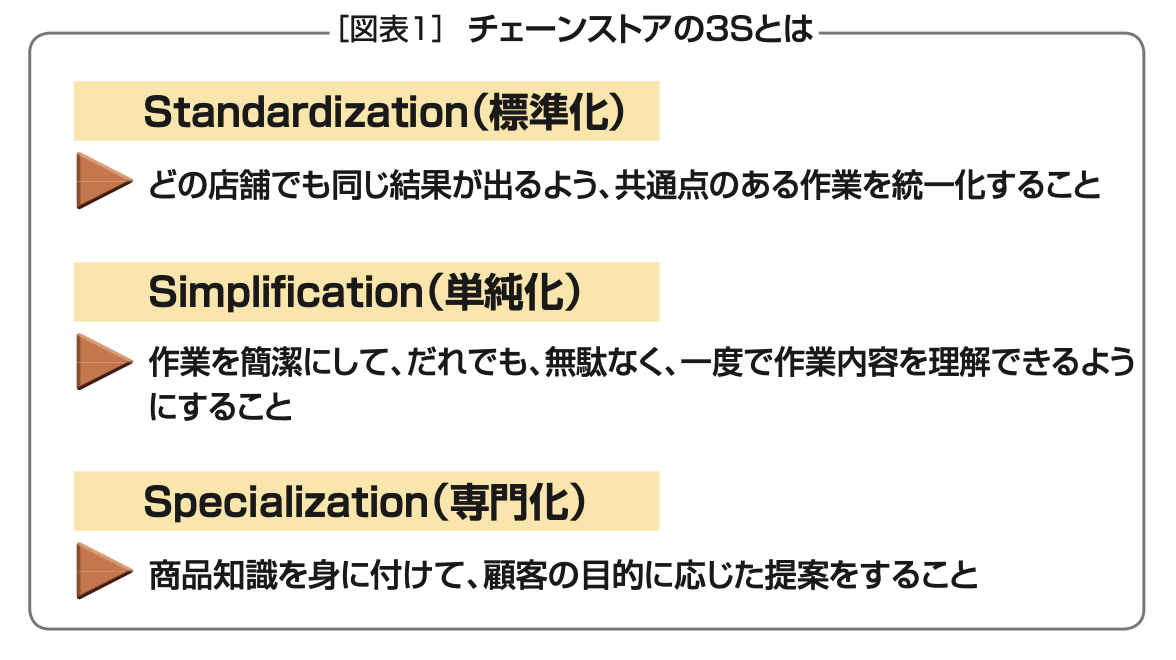

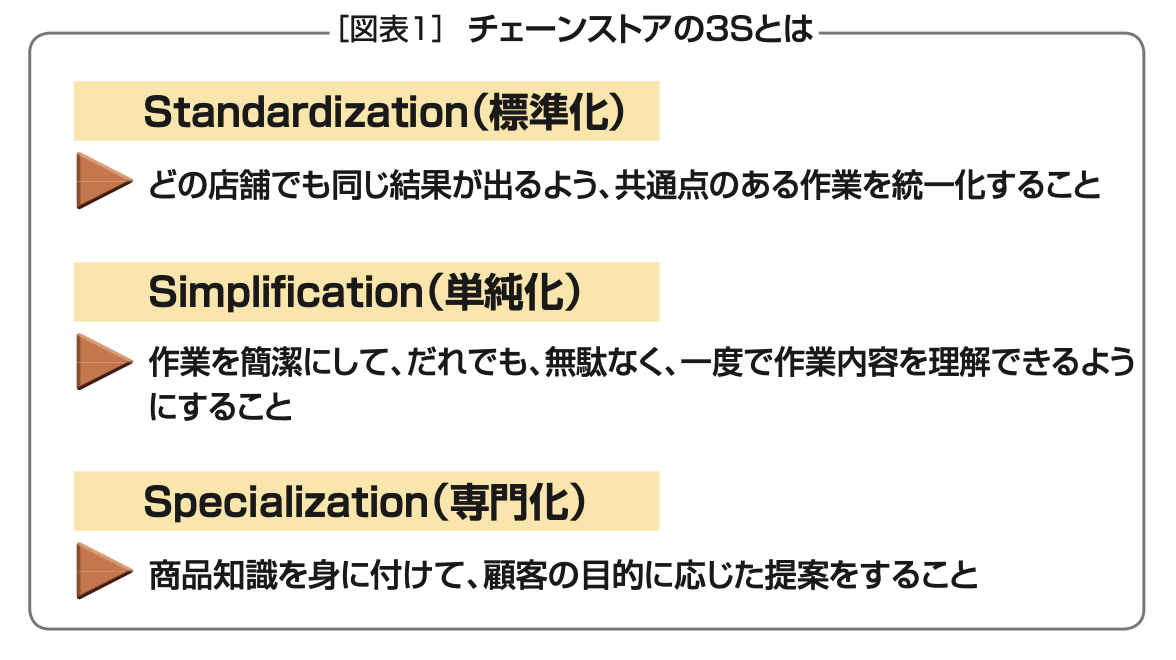

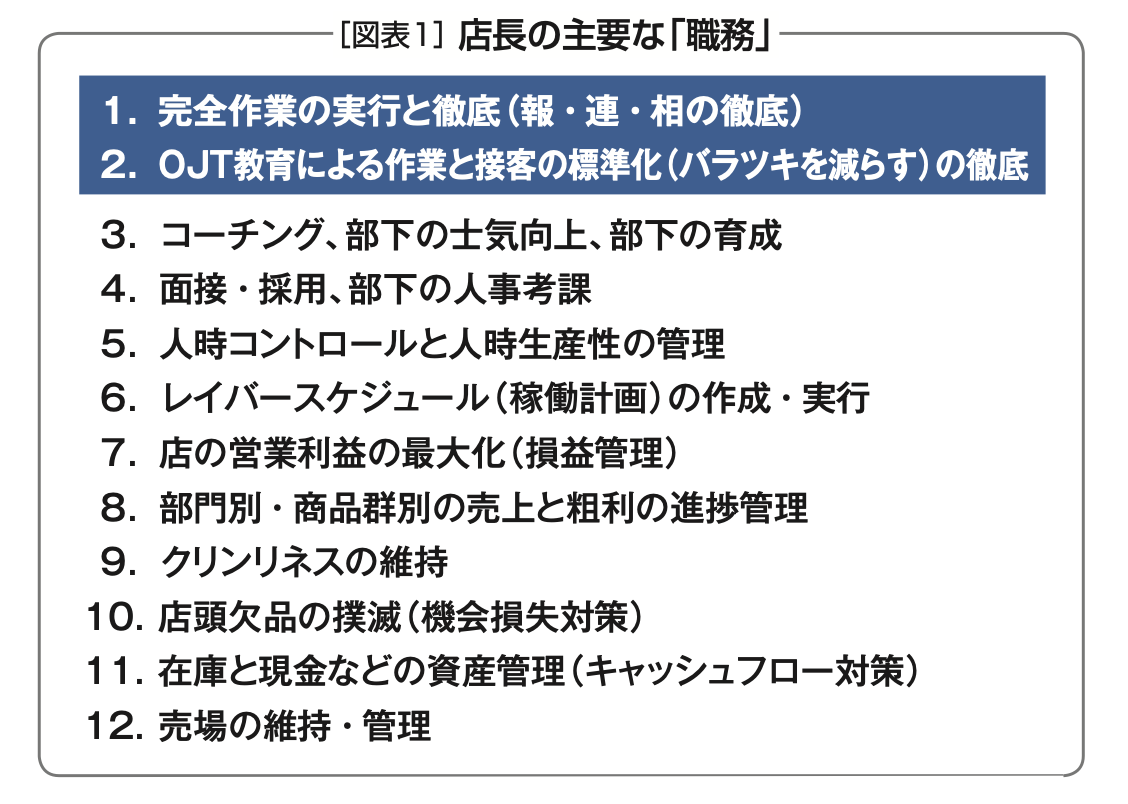

標準化されたチェーンストアシステムをつくる際に、3Sという考え方があります。3Sとは、「Standardization(標準化)」「Simplification(単純化)」「Specialization(専門化)」のことです(図表1)。

[図表1]チェーンストアの3Sとは

[図表1]チェーンストアの3Sとは

業務を標準化し、一つひとつの職務に応じた能力を持つ人材を組織化し、職務に応じた報酬を与え、生産性高く店舗を運営していくということです。ですが、それができている小売業さんとそうでない小売業さんの間で、デジタルの使い方には大きな差が出てくるのではないかと感じています。この「マスストアオペレーション」が確立されたうえでないと、テクノロジーの活用は進まないのではないでしょうか。

省人化や無人化は、もちろん私も不可逆な流れであると理解しています。しかしそれ以前に本部と店舗の業務の切り分けや、店舗内部での業務の振り方などがきちんと整理されていないと、ちぐはぐな省人化になってしまいかねません。業務の効率を上げ、生産性を高めるための肝はそこにあると私は考えています。

藤田 販促やマーケティングなど、お客さまに向けたデジタル活用は目につきやすいところではありますが、一方で、私たちが受ける相談のなかには、店舗を運営する従業員さんのデジタルの使い方に関するものが多いようにおもいます。平川さん、そのあたりはいかがでしょうか。

平川 そうですね、AIカメラを導入した企業さんが、お客さまの動線調査を行いつつ、従業員さんの動線調査も行って、作業効率を上げていこうという話はよく耳にします。

ですが、その土台となる店舗運営のオペレーションが整っていない段階で、システムを導入して動線調査をしても、仮説検証さえすることができません。モヤモヤと時だけが過ぎている、という相談は多いです。

藤田 役割の切り分けや、ジョブの設計が甘い状態で、とりあえずデジタルを入れたらなんとかなるのではないかとおもったのだけれども、結局どうにもならなかったというのは、「DXあるある」ですね。

富山 そうですね。泥くさく、デジタル化を支援してくれるパートナー企業さんと、現場に即したオペレーションを組むことが重要になってくるとおもいます。

藤田 平川さんも、広告運用業務に携わられていたころは、1,000人以上のメンバーを抱えていらっしゃったわけですが、オペレーションの運用や改善、組織づくりで大事にしていたことはありますか。

平川 極力決められたルールどおりに業務を遂行してもらうようにしていました。それに加えて人の作業を可視化するシステムを入れていたという点も、工夫していたポイントといえます。

広告運用業務では、クライアントからさまざまなインターネット広告に関する依頼を受けます。それを実現する手段にもさまざまな種類があるのですが、一番最適とおもわれるシステムをレコメンドし、どうやって作業するべきかまで担当者にレクチャーするわけです。担当者は一つひとつ「レコメンドされた方法でこう対応しましたよ」という完了報告をします。もっとこういうふうにした方がいいのではないかという改善の声も、現場から拾えるような工夫をしていました。

藤田 作業の量も多いですし、関わる人数も多いので、個々人の判断に全部任せているとなかなか効率は上がりませんよね。いかにオペレーショナルに進めるかというのは、広告運用業務でも重要ということですね。

社内ツールのUI/UXも重要だ

富山 チェーンストアの未来を語るうえで、もう一点気付いたのが、UI/UX(※1)の重要性でした。これまでチェーンストアがまったく関知してこなかった技術です。

※1 UI…ユーザーインターフェースの略。一般的にユーザーとプロダクトをつなぐ接点を意味する。

UX…ユーザーエクスペリエンスの略。ユーザーがプロダクトやサービスを通して得られた体験を表す言葉。

もちろん、お客さまの接点となるスマートフォンアプリや、WEBマーケティングについてもUI/UXは重要なのですが、企業のなかで働く人にとっても、UI/UXは非常に重要です。

藤田 UI/UXが優れた業務システムやマニュアルは、直感的に理解し、短期間で使いこなすことができるようになります。

富山 そうです。そこの仕組みやシステムづくりは、小売業はまだまだ紙に始まってアナログベースのことが多い。デジタル支援事業者さんとのパートナーシップで、直感的に使えるような、社内のツールや、オペレーションの構築が進められるのではないかと考えています。

チェーンストアは労働集約型産業です。現場のパートさんやアルバイトさんのような、非熟練労働者の方たちが、直感的に業務を理解できるようなUI/UXの設計の仕方というのがあるはずです。そこを練り上げていくことと、「そもそもこの業務はいらないのではないか」というような、業務の精査を両方同時に進めていく必要があります。

当社では、店内で使う端末はスマホベースになっています。ですが、これまでのPCや専用端末でやっていた業務を、そのままスマホに移しただけでは不都合が生じてしまうことが少なくありません。画面のレイアウトひとつ、画面の表示順ひとつとっても違ってくる。そういったものを素早く変化させ続けられる組織づくりができるか、ということが肝のようにおもいます。

デジタルコミュニケーションの基礎の基礎から着手せよ

藤田 CA無人店舗に頂く相談のなかで、省人化や無人化を進めていこうと考える際、どこから手をつければいいのかというものがよくあります。カメラを付けて従業員さんの動きを確認したり、あるいはレジは作業量が多いので無人化したのだが、結局あまり使われていない…というようなご相談も来ていて、皆さん苦労なさっているようです。富山さんは、従業員さん向け、お客さま向けにデジタルを活用しようとする際、どこから手をつけるべきだとおもいますか。

[写真1]サツドラアプリ内の画面例

[写真1]サツドラアプリ内の画面例

富山 企業さんごとに違うとはおもうので、あくまで私たちの考えですが、UI/UXがパートさんやアルバイトさんに至るだれもが使いこなせるほどわかりやすくないと、お客さまにご提供することはできないと考えています。そこで私たちは、まずは社内のコミュニケーションツールを、徹底的にシンプルなものにしていく、というところからスタートしました。

業務をスマホベースにしたとき、一番波及効果が大きかったと感じたのは、SmartHR(※2)を導入して、給与明細をはじめとする労務管理のワークフローをすべてペーパーレスにしたときです。当時は人事に対してパートの方から「給与明細は紙でもらわないと困る」と、激しいクレームが来ました(笑)。ですが、「それは申し訳ないのですが、一切受け付けません。当社で働いていただく際の条件です」という対応を続けたところ、なんとか受け入れていただいて、若い社員さんにスマホの使い方を聞きながら、使いこなせるようになったそうです。

※2 SmartHR…クラウド人事労務ソフト。入退社手続きや従業員情報の一元管理、年末調整などの人事・労務管理をスマホ上で行うことができる。

スマホを業務に使う場合、「よくわからないから」「怖いから」といって使いたがらない人も少なからずいるのですが、スマホベースで仕事を進める社内文化をつくっていかないといけません。「私はチャットツールを使いたくありません」という人がいると、結局社内のコミュニケーションスピードが落ちたり、伝達事項が漏れるというようなロスが起きてしまうからです。

IT系の企業さんから見たら、「え?1そんなことで?」というようなデジタルコミュニケーションの基礎の基礎を、いかに社内全体に浸透させるかということが、ベースとして非常に重要だなと考えています。

藤田 デジタルはツールにすぎませんし、同時に使ってもらわなければ、真価を発揮することはできませんよね。そこに非常に共感しました。

富山さんの日常の活動を拝見していると、デジタルを相当意識的に使われているのではないかとおもうのですが、いかがでしょうか。

富山 そうですね、とても意識して使うようにしています。私も数年前は若手みたいにいわれていましたが、もう45歳で立派なおじさんになってきまして(笑)、意識的に若い世代の人にどんなツールをどのように使っているのか話を聞くようにしています。

藤田 富山さんが意識高くデジタルツールについて情報を収集しているからこそ、このツールを使うぞと判断したとき、現場への浸透を強く進めることができるようにおもいました。われわれが小売業さんと接しているなかでは、「現場の人はこのツールを使うべきとわかっているけれども、経営幹部や上司がその有効性を理解できずにいる」というような局面があります。ですが、このような状態では、ツールとしての効果も限定的になりかねません。結局、特定の部署だけでツールを使うにとどまったり、PoC(※3)で終わってしまいます。

※3 ProofofConcept。新たなアイデアやコンセプトの実現可能性やそれによって得られる効果などについて検証すること。概念実証。

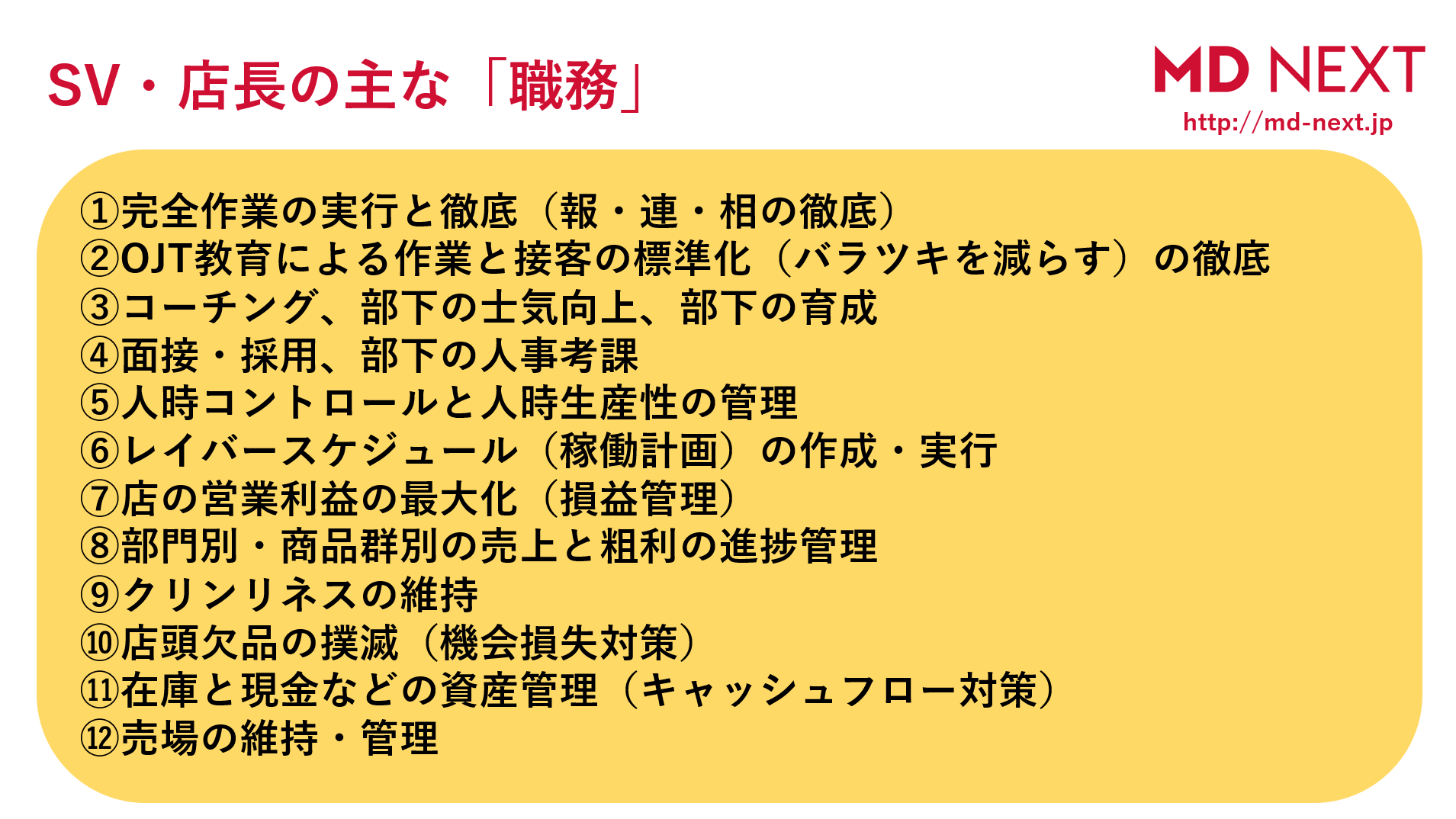

省人化で接客はどう変わるのか

藤田 平川さん、CA無人店舗では、具体的なDXに関する相談に接していらっしゃるとおもいますが、小売業の皆さんは現在具体的にどのような悩みを抱えていらっしゃるんでしょうか。

平川 まずは省人化についての提案を求められることが多いです。一番大きいのは人件費をいかに削減していくか、あるいは労働者人口の減少が予測されている状況での働き手の確保というところだとおもいます。

富山 マーケティング的な要素と、生産性を上げる省人化という点では、後者の方がこれから切羽詰まった経営課題になっていくようにおもいます。経営課題にしやすいので、経営トップの方も、意思決定をしていかざるを得ないポイントなのではないでしょうか。アフターコロナでの人不足は、いままで以上の波がくるように感じていますので、そこは大きな課題です。

藤田 省人化について、私がいつも考えているのは「人がやらなくていいことは、どんどん機械に任せるべき。人間がやるべきところは人間の色をどっぷり出すべき」ということです。チェーンストアに限らず、今後お店の色づくりは重要になるとおもいます。接客もそのひとつのテーマだとおもうのですが、富山さんはそのあたりをどのようにお考えでしょうか。

富山 お客さまとのコミュニケーションとして非常に重要な接点であり続けることは間違いありません。

ドラッグストア(DgS)という業態は、より小商圏化していきますから、客層を広げていかなければなりません。大商圏型の商売であれば、一部の客層をあきらめて、ターゲットとする客層に限定したスマートな使いやすいものをつくればいいのですが、地方においてはそれは非常に難しい。ですのでDgSはDXに着手する際に「一定の世代にだけ心地よいUI/UXがDgSのビジネスにはフィットしない」ということに配慮する必要があるのだとおもいます。

たとえば、当社の場合、セミセルフレジを導入しただけで、お客さまから「こんなものを入れるぐらいならもうサツドラには行かない」というような相当なお叱りを受けることもありました。プリペイドを導入すれば「自分のお金はどこにいったんだ」とクレームをつける方もいらっしゃいます。40代以下の世代にとってシンプルで使いやすいものでも、全世代を対象とするとそうでないこともあるわけです。

ですから、DgSに新しいオペレーションやツールを導入した際に、シンプルに使い方をサポートして差し上げられる人員を割くことが、今後求められる新しい接客のひとつなのではないかとおもっています。

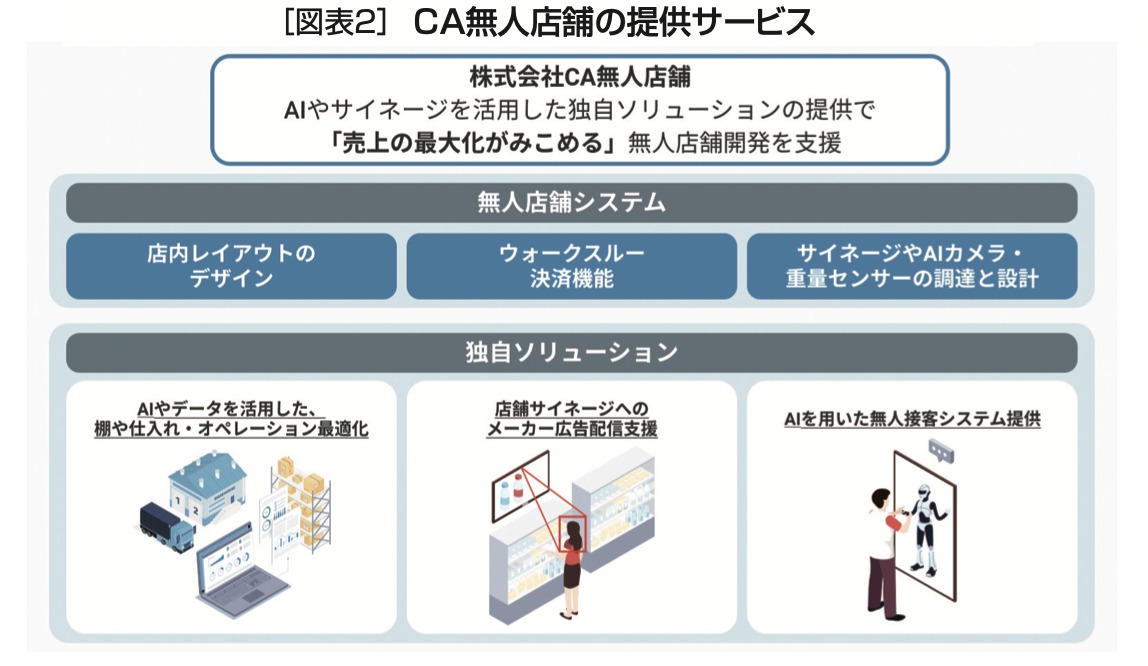

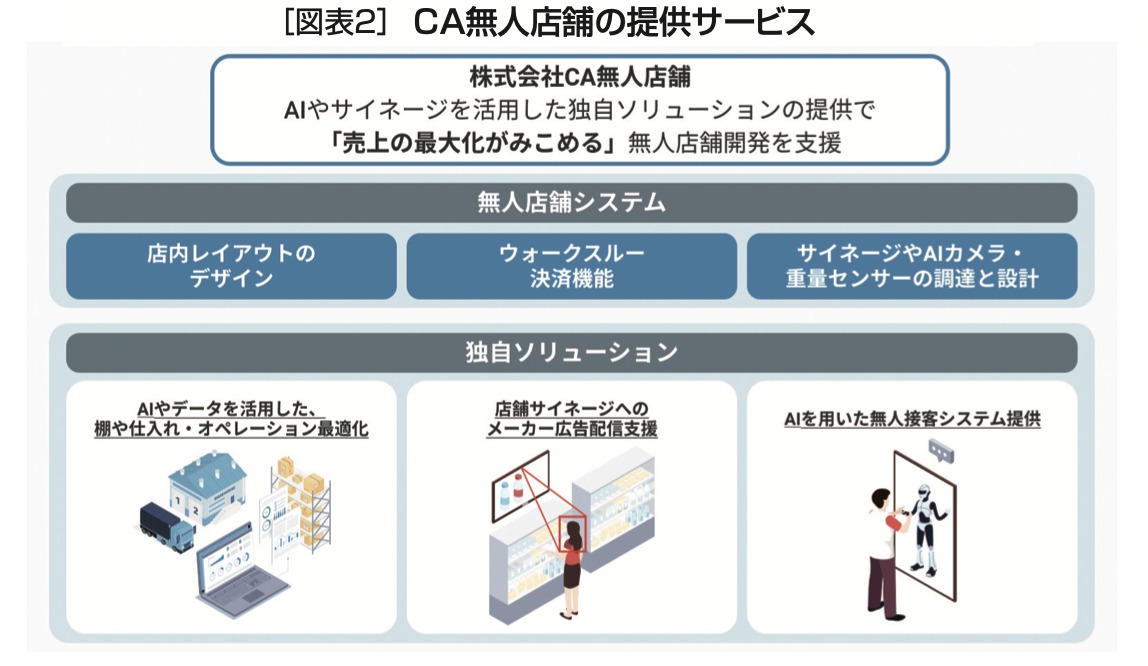

[図表2]CA無人店舗の提供サービス

[図表2]CA無人店舗の提供サービス [写真2]AIアルバイターのイメージ

[写真2]AIアルバイターのイメージ

藤田 CA無人店舗の提供するソリューション(図表2)のなかでは「AIアルバイター」というAIの接客要員(写真2)を提供する予定ですが、これが富山さんのいまのお話に関係してくるようにおもいました。まだ構想中のものですが、平川さんに現状で考えている使い方ですとか、設計の思想などを伺えますでしょうか。

平川 AI接客アルバイターは、CGで作成した架空のAI人間、バーチャルヒューマンやロボットを用いた「AI接客アルバイター」を派遣する独自サービスです。最終的な形態としては、店頭で問い合わせ対応やお客さまへのお声掛けを行うようなインタラクティブなものを構想しています。

現在の導入段階では、セルフレジの使い方をご説明差し上げるだとか、無人店舗がそもそもどういうもので、どのように使えばいいのかというような、ピンポイントな説明をするようなものを検討しています。

無人店舗への導入の場合、出口周辺で決済が済んでいない商品を持って退店なさろうとするお客さまに対して、角が立たないようないい方で、まだ決済が済んでいませんというようなことを伝えるような使い方も考えています。

藤田 ユニクロさんがセルフレジを導入した際、レジ1台に対して店舗従業員さんが一人ついて、お客さまに使い方を丁寧に教えている様子を見たことがあります。やはりそういうサポートがないと、新しいツールはなかなか定着しません。わかってしまえばなんてことがないものでも、使い方がわからないとどうしようもない、ということは多々あります。

私たちも、はじめAIアルバイターに接客をさせようかと考えていて、もちろんそれはそれで進めていくのですが、最初はセルフレジのように、「ずっと人員配置しておくわけにはいかないが、ツールの使い方がわからなくて困る人がいる」というようなところに、すぐ質問に答えられるAIアルバイターがいるというような在り方には可能性があるのではないかと考えています。

富山 新しいツールを使うことに対する心理的ハードルはとても高いなと感じています。とくに年配のお客さまは「わからないことは怖い」と拒否反応をお持ちの方が多いようです。都市部と地方ではアプローチが変わってくるかなとおもいますが。

藤田 そうですね。サイネージの中から人が話し掛けてくることに違和感を覚える方も多いかもしれませんから、見せ方を考えていく必要もありそうです。相手は人間ですので、「どう心地よく感じてもらえるか」という点は、われわれが追求していくべきテーマだとおもいます。

翻って、デジタル化を推進し、新しいツールを使う際に、社内から反対の意見が出ることもあるのではないかとおもいますが、富山さんはどういった点を意識して進めていますか。

富山 新しいツールやオペレーションを浸透させるために、私たちが力を入れているのは社内広報です。WEB社内報の「TUNAGU.com」で情報を都度配信していて、私も毎週動画で従業員に対して発信をしています。これはメディアと同じで、いかに見てもらうかという努力が重要です。社内広報の部署のKP(I重要業績評価指標)を組織エンゲージメントに設定しています。新しい施策に対して、社内の人がどう感じているか、どこに不満を持っていて、どこに浸透していないのかということを、常に吸い上げてもらっています。

フラットでオープンな組織をつくることも非常に重要ですね。たとえば、SmartHRを導入して、スマホで給与明細を確認しなければならないときに、わからない人に対して周りの人が教え合う雰囲気かどうか。そのような周囲の人に「わからないから教えてください」といえる空気感をつくっていくのは、地味でありながらとても重要なことではないかとおもいます。

業務改善のプロジェクトの進め方

藤田 デジタルによる業務改善を行おうと考えた際に、店舗側で実作業に携わる人、全体の設計をする人、ともにデジタルのスピード感に慣れた人たちばかりではないとおもいます。サツドラさんではどのように組織で取り組まれているのでしょうか。

富山 タスクフォース的にチームをつくって取り組んでいます。チームには現場のオペレーションが得意な人材と、専門家ではないもののテクノロジーについて理解する役割の人、そしてその上司を巻き込みながら進めていくというのが、とても重要だとおもいます。

藤田 実務にたけた人、技術に詳しい人、そして判断の権限がある人をチーム化して進めるということですね。

DX化を外部の企業に依頼して進める場合、「自分たちはよくわからないから」「相手は専門家だから」と投げてしまった結果、「期待した成果が得られなかった」「ノウハウが内部に残らなかった」という声を聞くことが多いように感じています。そういった組織を自社の内部につくっていくことが重要だとおもいます。

富山さんは、タスクフォースで仕事を進める際に気を付ける点はどこにあるとお考えでしょうか。

富山 デジタル化のプロジェクトについては、通常のプロジェクトより、よく注視していく必要があるとおもいます。外部のDX化支援企業さんとのプロジェクトでは、双方の文化や価値観が違うためにうまくいかないということがよくあります。現場同士がいつのまにか行き違ってしまっているとか、目の前の課題に固執して、プロジェクト全体の進行が止まってしまっていたりとか。そういうときには、上の階層の人に入ってもらって、課題を整理することが必要になりますね。

藤田 外部のDX支援企業さんとのやりとりで、もどかしさの背景にあるのは、文化や価値観の違いもあるのですが、意外と双方の時間軸や進め方の違いという基本的な点を理解していないことのようにおもいます。

デジタルの世界では、週単位、月単位で物事が動きますが、実際の店舗でオペレーションが絡む部分はそう簡単に変えられません。DX支援企業側から見ると「発注者はやる気がないのだろうか」「危機感が共有できていないのだろうか」とおもうようなスピード感でも、実は全然そんなことはなかったということはよくあります。

現場で情熱を持って改革にあたる人材をチーム化することはもちろん重要ですが、それだけでは乗り越えられない課題があります。それを吸収する仕組みはなんなのだろうかと考えています。

具体的にいえば、たとえばどこかにオフィスを借りて、そこにこもって一緒にやりましょうよ、ということなのかもしれません。案外そういった泥臭いことでしか、価値観や物事の進め方はわからないというところがあるように感じます。私たちもいまサツドラさんとプロジェクトを進めていますが、サツドラさんの本社の2階にあるインキュベーションオフィスフロアに場所を借りて、かなりの頻度でそちらで作業をしています。理屈だけではなかなかうまくいかないんですよね。

小売業とIT企業の取組みをうまく進めるためのポイントがほかにあれば教えていただけますか。

富山 コミュニケーションツールを揃えるというところでしょうか。slackや、チャットワークのようなチャットツールを使った、テキストでのコミュニケーション能力を高めていく必要があります。スピード感の話も含めて、「ここはチャットツールでのやりとりで十分」「ここは会って話をした方がいい」というコミュニケーションの仕方にずれがあると、プロジェクトを進めるうえでは厳しいものがありますよね。

それと、情緒的な話になりますが、小売業はIT系の企業さんを単なるベンダーとして扱って、業者に対して上から発注するという姿勢になりがちです。そうではなくて、本当に対等なパートナーとして、うまくいくことも、いかないことも一緒に取り組んでいくんだというスタンスが重要だと感じています。

藤田 平川さんは、小売業さんと無人店舗をつくっていくうえでのコミュニケーションにおいて意識されていることはありますか。

平川 小売業さんは、チェーンストアで多店舗展開をしていても、店舗ごとに課題が違うことが多く、その会社に合った提案をしていく必要があります。

私たちは企業名にこそ「無人店舗」と書いてはいますが、無人店舗のソリューションを押し付けるようなことはせず、きちんと課題を伺ったうえで、国内外のベンダーのソリューションを組み合わせて適切に課題解決ができるようなものを提案していきたいと考えています。課題解決に向けて歩調を合わせたコミュニケーションが取れれば、きちんと進んでいくようにおもいます。

未来のチェーンストアは「暮らしの一部の丸投げ先」に

藤田 富山さんは、未来のチェーンストアの姿はどうなるとおもわれますか?

富山 チェーンストアにもいろいろなフォーマットがありますが、私たちのように小商圏の実店舗で地方展開しているチェーンストアにとって、物販の機能は一部になるようにおもっています。

私たちの店舗では、補充的な買物をなさるお客さまが多いのですが、そういう「補充的な買物」は実店舗で陳列して販売するだけでなく、お客さまの家までお届けする、あるいはお客さまが店頭に行って引き取るなど、いろいろな手段が登場してきていて、ここは省人化が進む部分と考えています。

そうなったときの実店舗は、コミュニケーションとエンターテインメントの場所になるのではないでしょうか。スナックみたいに、約束なんかなくても、行ったらだれかがいて、お話ができる。そこで情報を仕入れて、生活のインフラがアップデートされていく。

使い方を教えるのも、従業員が教えるだけではなくて、集まっている人同士が勝手にやりだす…というような。物販の機能だけではなく、サービスやコンテンツもある場所になるのではないかとおもいます。

私は「DgSで洗剤を買わなくなる日」について、いろいろなところでお話しています。お客さまは、洗濯をするから店で洗剤を買うわけで、洗濯を丸投げできるようになったら洗剤は買わなくなるわけです。もしかするとDgSがそのような役割を担うようになるかもしれません。

Amazonプライムは、始めはモノを買うためのサービスでしたが、徐々に動画見放題や音楽聞き放題というサービスも提供し始めるようになりました。実店舗でも、物販の機能にさまざまな生活サービスが付いてきて、年会費を払えば暮らしの一部を丸投げして、豊かな生活を送るようにできるのではないでしょうか。ですから私は「暮らしの一部を丸投げできる先になる」というのが、未来のチェーンストアの機能になるようにおもいます。

藤田 私たちもそのお手伝いをしていきたいとおもいます。今日は面白いお話をありがとうございました。

〈取材協力〉

サツドラHD

サツドラHD

代表取締役社長兼CEO

富山 浩樹氏

株式会社CA無人店舗

株式会社CA無人店舗

取締役

平川 義修氏

サイバーエージェント

サイバーエージェント

Al事業本部DX本部統括 経営戦略部長

藤田 和司氏

![[茨城県水戸市] 競合店まで300m!ドラッグストア接近戦リポート](https://md-next.jp/wp/wp-content/uploads/2022/02/MD-NEXTアイキャッチ-14.jpg)