ドラッグストア2社とウォルマートのアプリを調査

今回調査を担当したRxR Innovation Initiative(アールバイアールイノベーションイニシャティブ:本社/北海道札幌市、代表取締役社長/近藤典弘)は2020年設立、会員企業向けのメディア事業(専門性の高い情報提供)、国内外問わず情報収集や事業強化のための人材交流(コミュニティの運営)、市場調査、企業・団体のマッチングを主な事業領域としている。

今回同社が米国在住の「CVSヘルス」(ドラッグストア)、「ウォルグリーン」(ドラッグストア)、「ウォルマート」(ディスカウントストア)の各アプリの利用者にアンケートを実施。各企業アプリごとに調査結果を見ていく。

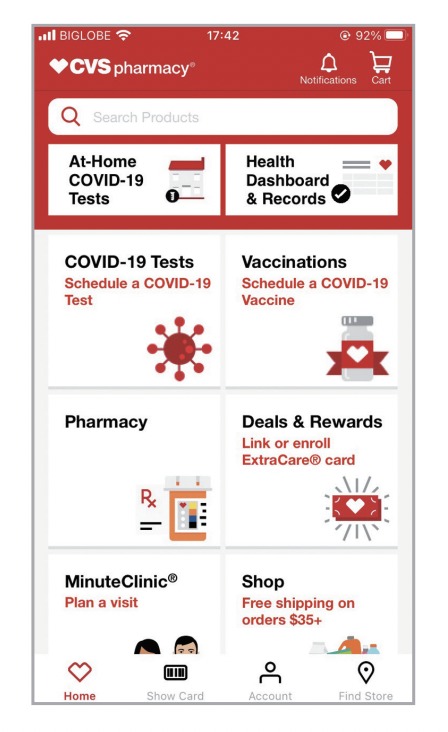

[CVS]個別化されたマーケティングで会員数が大幅拡大

CVSは米国で最も成功した小売業会員向けプログラムのひとつである「ExtraCareCardプログラム」を通じて、ターゲットを的確に捉えた個別対応型の販促を推進している。

アプリ機能のひとつである「薬局事業」では、CarePassというサービスを提供しており、このサービスに登録すると、対象となる処方せん薬の全国無料配送などの特典が受けられる。このプログラムは、月額5ドル、年会費48ドルで利用できる。

CVSの会員プログラムの持つ3つの特徴

(1)スマホアプリを中心としたサービスのタッチポイントの利便性向上

カーブサイド(店外専用荷物受取スペース)でのネット注文商品のピックアップ、紙伝票なしの返品など利便性を重視したサービスの強化など

(2)個別化されたコミュニケーション手法の確立

CVSでは、ダイレクト・テキスト・メッセージ・マーケティング(SMSマーケティング)を採用。米国ではテキストメッセージ(ショートメール/SMS)はブランドとコミュニケーションを取るための好ましい方法と考えられており、同社の顧客70%が、SMSマーケティングは企業が注意を引くための良い方法であると答えている。

(3)柔軟なシステム・アプリの更新

日々の実際の結果をモニターし、定量的な証拠をベースに、必要に応じてプログラムの特性を調整したり、マッピングを変更したり、常に会員向けプログラムのブラッシュアップを図っている。

こうした3つの特徴を磨き続けた結果ExtraCareCardプログラムのテキストメール数は、2021年は前年比で45%以上増加。CVSpharmacyアプリのダウンロード数は2桁の伸び。

アプリからユーザーのExtraCareカードに送信されるクーポンは2倍以上に増加。CVSは2019年以降、ロイヤルティー会員を16%増加させた(2021年上期実績)。

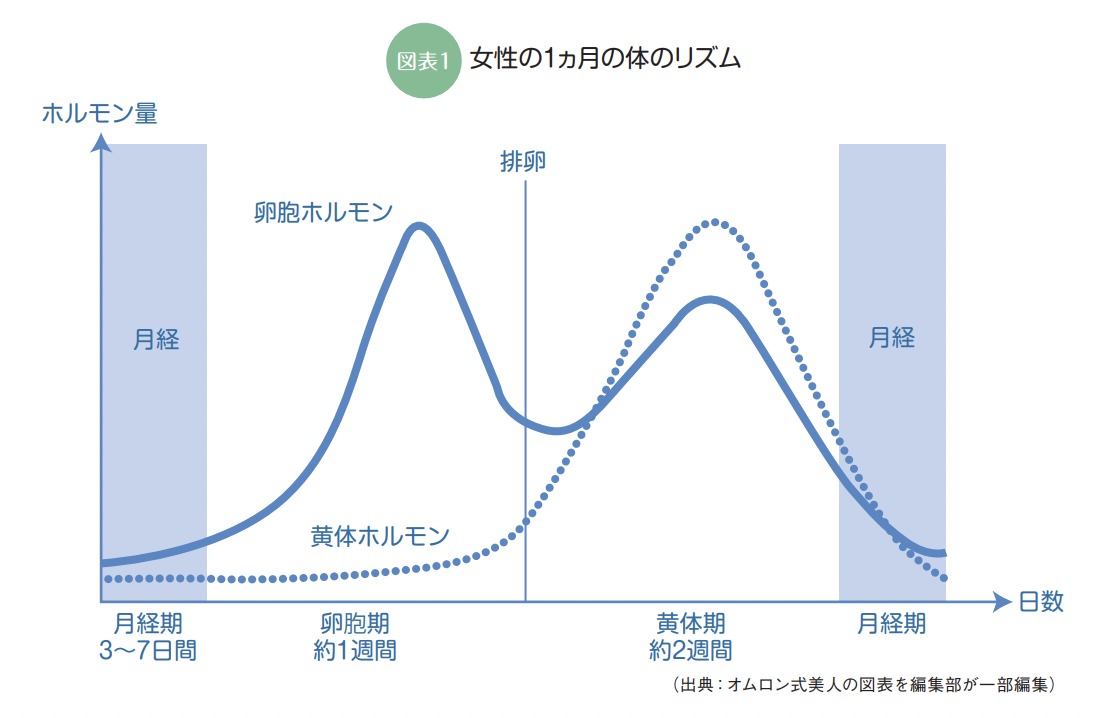

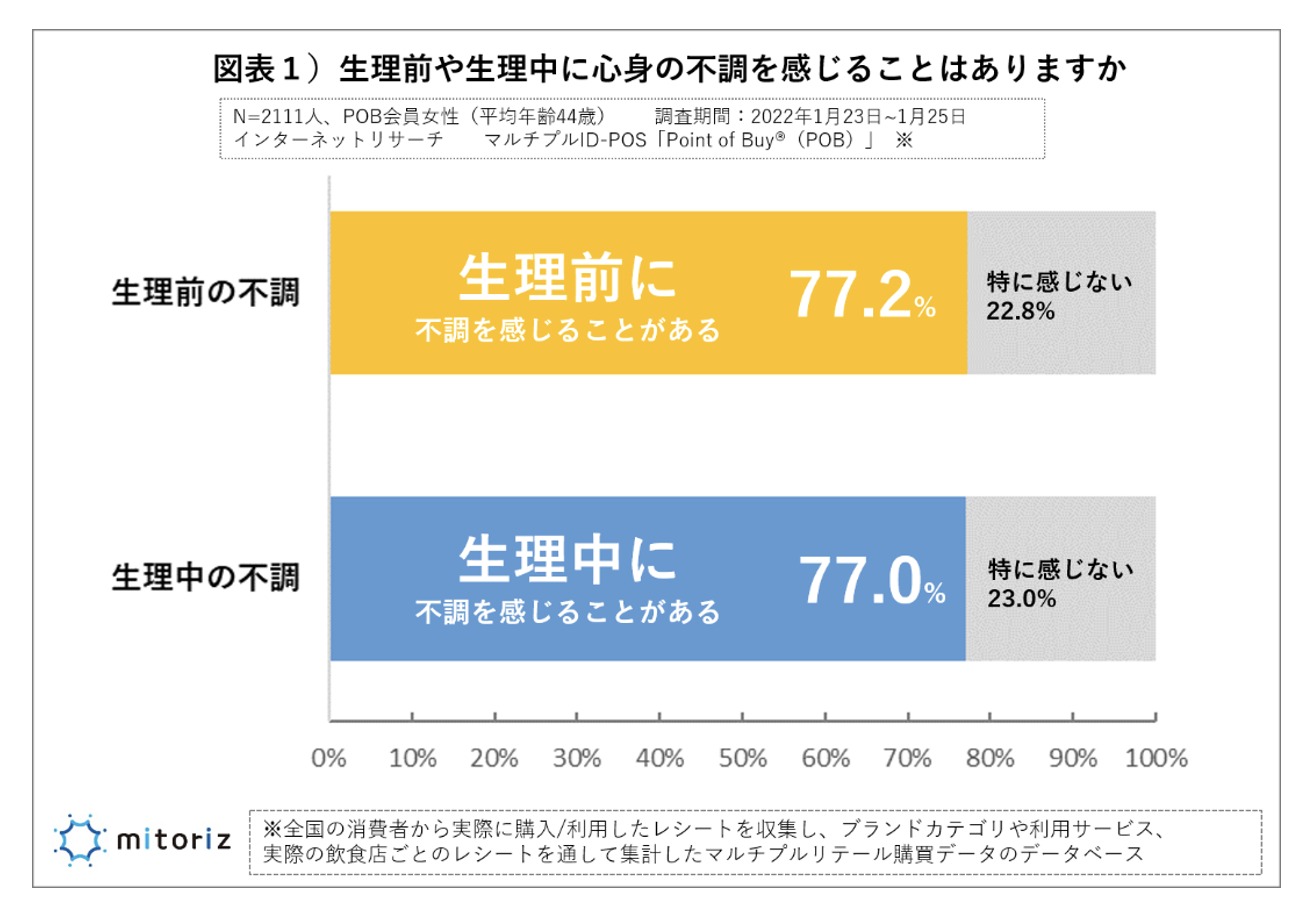

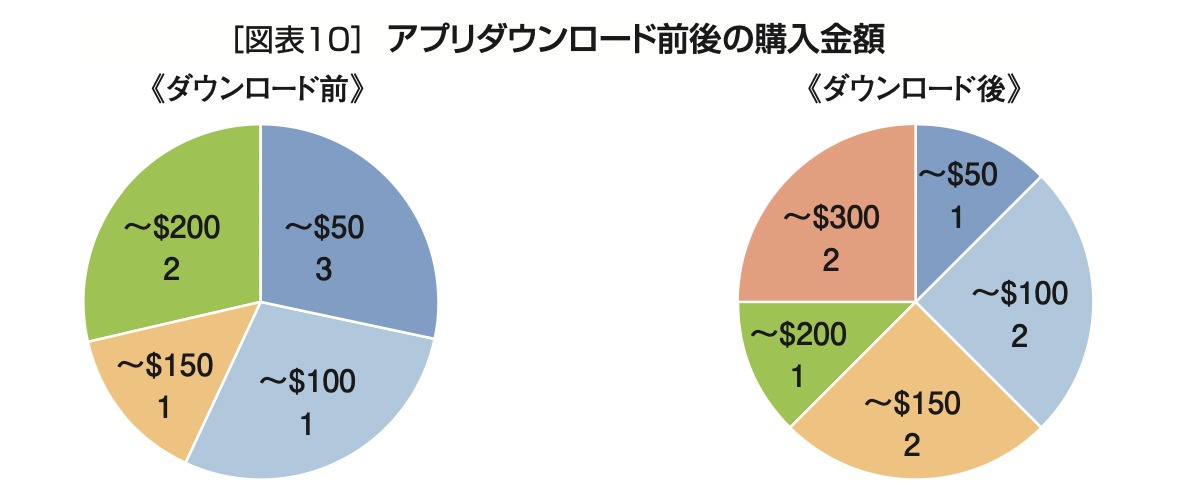

アプリダウンロード後は購入金額が5.6%増えている

調査対象者は7人、西海岸と東海岸に分けそれぞれ無作為に選んでいる。属性は図表1のとおり。世帯所得(年収)は最低区分が5万~10万ドル、最高区分が20万ドル以上、1ドル110円で換算すると(以下同)下は年収約550万円、上は2,200万円以上と比較的経済的にゆとりがある層となっている。

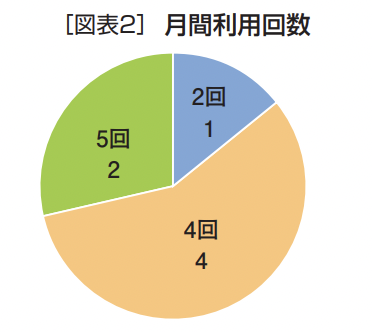

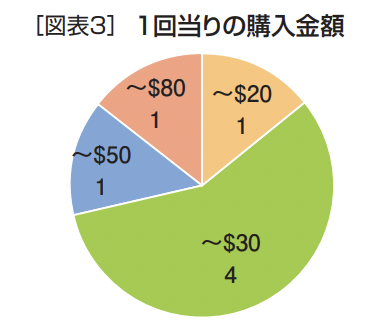

月間の利用回数(図表2)は4回がもっとも多く、5回、2回と続く。1回当たりの購入金額は21~30ドル(2,310円~3,300円)がもっとも多い。仮に週4回買物し、1回当り30ドル購入すると年間購入額は1,560ドル(約17万円)となり、物価の違いもあるが相当な優良顧客である。

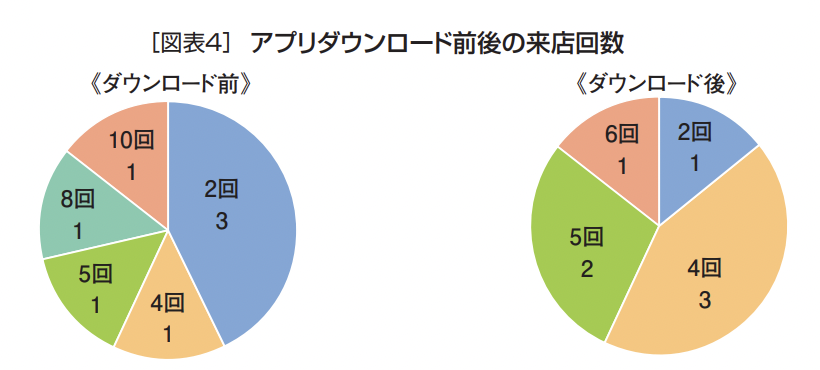

アプリダウンロード前と後のリアル店舗の来店回数を比較すると(図表4)ダウンロード前では2回がもっとも多く、後では4回がもっとも多い。回数と人数を掛けた総来店数を比較すると前が33回、後が30回でやや減少しているがそれほど大きな変化はない。

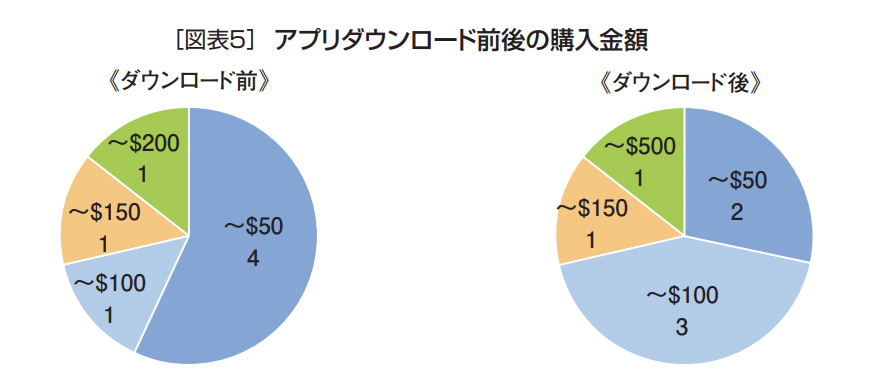

アプリダウンロード前と後の購入金額を比較すると、前が7人平均で142ドルだったが、後は150ドルとなり、ダウンロード後には明らかに購買金額の上昇(105.6%)が見受けられる。

画面のシンプルさ、操作性の容易さが支持されている

以下はアンケートの自由記述による回答である。「CVSの店舗を使う理由と、アプリによる影響があればどの部分、機能か」という質問に関する回答は次の通り。

「今まで紙レシートで入手していた商品クーポンなどをデジタルで入手できること」、「PCR検査や各種証明書の予約が簡単にできること」、「ウォルマートなどはオンライン注文の返品がとても面倒。CVSは返品プロセスが比較的容易にできる」、「店舗訪問はするがドライブスルーで済ませられる」、「個人事業をやっているが、購買履歴がしっかりとアプリで仕訳されているので年末に向けて税金の対応が楽」、「母の処方せんの受取りを同社でしている。これもドライブスルーでできるので楽。特に、コロナ禍期間は店舗内に入るのを控えたので、便利だった」。「混雑していない。アプリで全ての購入履歴が管理できる。処方せんアプリの使い勝手が良い」、「アクセスの良さ、購入する商品が決まっている、あるいは商品を数個しか買わない場合は、ウォルマートやスーパーに行くより手軽(クーポンを使い洗剤とかを買うとさほどウォルマートと価格が変わらなくなる)」。「アプリが使いやすい。ドライブスルーが便利」、「オンライン注文、処方せんアプリ機能の使いやすい」

「クーポン以外の日常的に使う機能」としては、「薬局機能」、「処方せん関連の機能」、「各種証明書の発行」、「特売品」、「オンライン注文」が挙がっている。

「店舗内利用以外の、よく利用するアプリ機能」では、「定期的な処方せんのリフィル」、「水や炭酸飲料の配達注文」、「クーポン利用」、「特売情報」、「処方せんの支払い」、「オンライン注文」となっている。

「アプリの中で使いやすいと思うポイント」として、「各種予約が分かりやすい」、「シンプルなユーザーインターフェース(画面構成)」、「CVSでの購買や処方せん利用などの一元管理ができること」、「全体的に見やすい」「『Deals&Rewards』という特売品情報機能がデジタルに詳しくない自分にもわかりやすく、使いやすい」という声があり、画面のシンプルさ、使いやすさを評価する声が多い。

[ウォルグリーン]随所に固定客化を促す仕掛け店舗と同等に関係構築に貢献

ウォルグリーンは、2021年9月に、これまでの会員向けプログラム「BalanceRewards」から、オンラインと店舗の両方で買物客に個別化された買物体験を提供するアプリ「myWalgreens」にリニューアル。

アプリに個人情報を登録すれば、調剤や買物、ワクチン接種などの履歴に基づき、会員個別向けの告知が届く(入会費無料)。また、約30分で店舗、カーブサイド、または店舗のドライブスルーで購入した商品を受け取ることができる。個別対応性はCVS同様ウォルグリーンアプリの大きな特徴である。

トップ画面最上部にコロナ検査のバナーを大きく配置。詳細を見るとドライブスルーか自宅検査をお勧めするとあり、それぞれ予約できる。その下には、ウォルグリーンからのお知らせなど3枚の告知系バナーがある。その下にはmyWalgreensへの登録促進の告知が大きめのバナーで入っている。

その下は週間広告とクーポン、これらも会員の属性、利用履歴に応じてカスタマイズされている。

リフィル(繰り返し使える)処方せんのスペースでは、処方せんのバーコードを読み込んで登録薬局に送信するだけで調剤してくれる。

最下段はマスターカードとウォルグリーンの提携クレジットカードの案内があり、このカードを使ってウォルグリーン系列の店舗かアプリでPB商品を購入すればいつでも10%割引、それ以外でも5%割引(年会費無料)などインセンティブは高い。随所に固定客づくりの仕掛けが見られ、アプリが店舗と同等に会員顧客との関係づくりに貢献している。

アプリダウンロードにより来店頻度、客単価がアップ

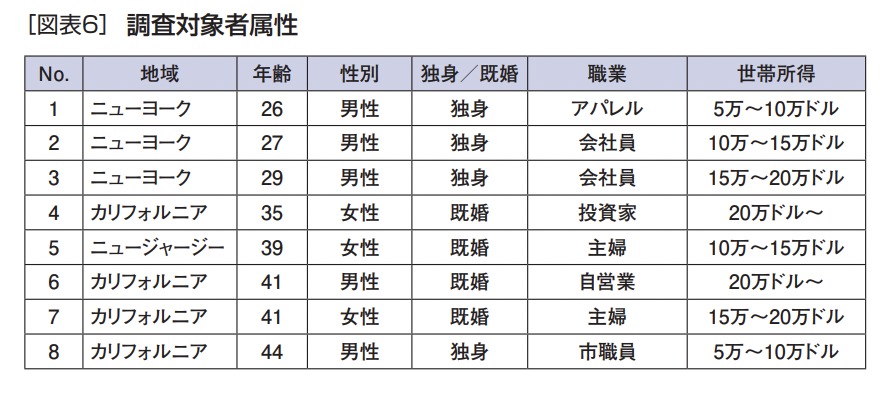

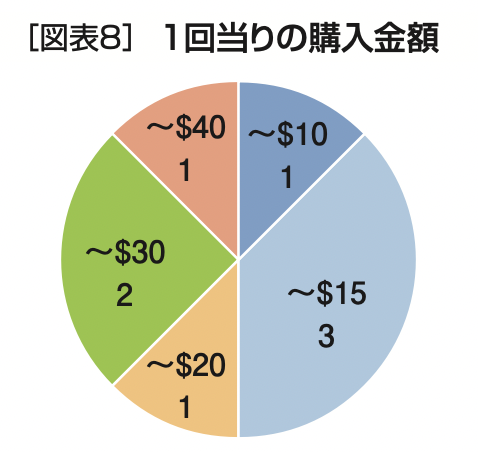

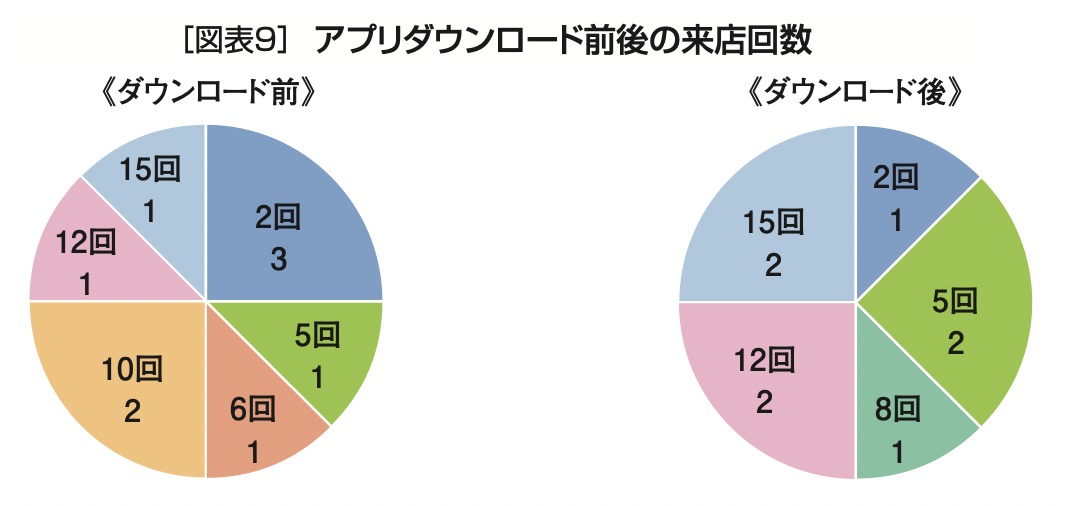

CVSと同様の要領で抽出した調査対象は8人(図表6)。世帯所得はCVSとそれほど大きく変わらない。月次の店舗利用回数は8回、12回、15回が各2人とヘビーユーザーの割合が大きい(図表7)。1回当たりの購入金額は平均すると約22ドルでCVSの約30ドルより低い(図表8)。

また同じく、1回当たりの購入金額を比較するとダウンロード前が平均114.2ドル(約1万2,500円)、後が168.7ドル(約1万8,550円)と147%上昇。来店回数、1回当たりの購入金額とも1.5倍近い伸びを見せ、アプリが顧客の優良性を大きく高めているのが分かる。

「在庫情報のリアルタイム確認」に改善希望がある

以下はアンケートの自由記述による回答である。「Walgreensの店舗を使う理由と、アプリによる影響があればどの部分、機能か」という質問に関する回答は次の通り。

「ドライブスルー機能と各種証明書の予約取り」、「デリやサンドイッチ商品の品揃えの広告」、「処方せんのピックアップ」、「クーポン」、「食品スーパーのように食品の品揃えが豊富」、「セットメニュー(特に朝食)が、ファストフードより安上がり」、「アクセスの良さと食料品が豊富」、「配達アプリ(2~3時間で配達)」

「クーポン以外の日常的に使う機能」は「水やスパークリングウォーターの定期購入」、「リフィル処方せん」、「週間広告」、「配送」、「同日配達(注文後1~2時間で配達)」、「処方せんアプリ」となっている。

「アプリの中で使いやすいと思うポイント・機能」は「注文履歴へのアクセス」、「メニューが豊富。生活のほぼすべてのショッピングや処方せん、各種手続きがウォルグリーンで完結できること」、「カスタマイズされた私の嗜好に合った特典情報(Yourweeklyads)」などが挙がっている。

「アプリの中で使いにくいと思うポイント・機能」は、「トップ画面がごちゃごちゃしてて見づらい」、「CVSに比べて予約取りが難しい」、「処方せんピックアップ(CVShasabetterservices)」、CVSとの比較によるものが目立つ。

「もっと欲しい機能・改善点等要望」は、「リアルタイムの在庫情報(デリやサンドイッチ購入を夜遅くにするので、在庫がないと注文が落ちる)」。「食料品、特に牛乳や卵の在庫情報」、「処方せんピックアップ機能の使いやすさ」。デリや日配のリアルタイムの在庫情報がほしいという要望は、裏を返せばそれ以外の在庫情報はリアルタイム化が進んでいるということである。

[ウォルマート]8つの戦略骨子に沿った会員プログラム

ウォルマートのスマホアプリを含む会員向けプログラムの骨子は次のとおりである。

①エブリデー・ローコスト(EDLC):経費を徹底管理し、その節約分を顧客に還元する。

②エブリデー・ロープライス(EDLP):ウォルマートの顧客がウォルマートに対して信頼を築き、他の企業のように販促活動だけで価格が頻繁に変わることはないという考えを持つように、日々非常に安い価格で製品を販売

③Savings Catcher & Ad Match:競合のプロモーション価格と同じかそれ以下になるようにデザインされたマーケティング戦略

④ロールバック:EDLPが基本の同社の唯一の価格販促。選択した商品の価格を下げ、コスト削減を顧客に還元

⑤Walmart Pickup:顧客がオンラインで注文し、最寄りの店舗から無料で受け取ることができる。このサービスはWalmartDistributionFacility(中間倉庫)を経由して行われる

⑥Pickup Today:オンラインで注文し、その後4時間以内に最寄りWalmart店舗から無料で受け取ることができる

⑦Online Grocery:オンラインで注文し、自宅まで配送する

⑧返金保証:野菜や果物の鮮度や品質が完璧であることを確認できる。もし、そうでない場合は、100%の返金保証を提供

以上のような戦略に基づいて会員向けモバイルアプリ・サービスを提供。パンデミック後は、飛躍的に会員数や事業を伸ばしている。アプリを活用した買物手段の多様化は非接触ニーズの高まりを受け、ウォルマート成長の核になっている。

アプリダウンロードで来店回数減、購入単価増

図表11はウォルマートの調査対象者である。今回調査した3社の中で世帯所得はもっとも高い。ウォルマート創業者のサム・ウォルトンは「年収2万ドルの世帯に年収4万ドルの生活を提供する」ことを創業期のモットーとしており、ウォルマートのコアな利用者は近年まで比較的低所得者層だった。多額の投資を行い進めているDX戦略で時短意識の高い、効率的で合理的な買物を好む高額所得世帯の固定客が増えている。

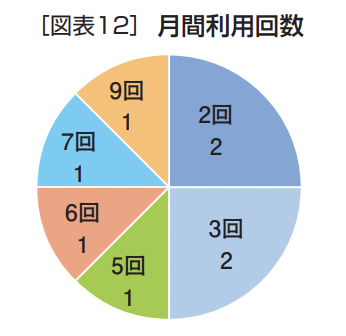

月当たりの利用回数は平均で4.6回、ほぼ週1の来店となる(図表12)1回当たりの購入金額は62.5ドル(約6,800円)。食品の多い総合業態なのでCVS、ウォルグリーンと比較すると2倍から3倍高い(図表13)。

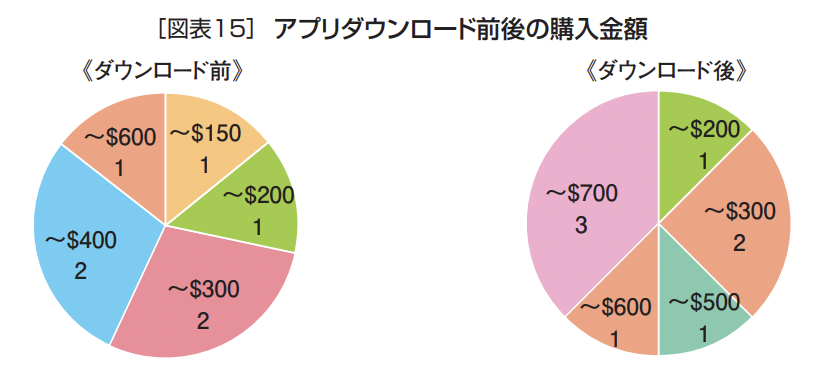

ダウンロード前後の来店回数は平均で7.35回から4.75回に減少(図表14)。金額は月平均で292.8ドルから500ドルと約1.7倍に跳ね上がっている(図表15)。アプリ利用で購買意欲が高まり、非入店のオンラインショッピングの比率が高まっている。ウォルマートが出店ではなく「アプリの店舗化」により売上を伸ばしていることがこの調査からも分かる。

デジタル、リアル多彩なサービスで固定客の心をつかむ

「当該小売店舗を日常的に使う理由は?アプリの影響があればどの部分・機能の影響か」に関する回答。「品揃え、オンライン購入、配達機能等、どれをとっても他の小売店より秀逸。

特に商品の返品等、ほぼアプリで対応できるので楽」、「Groceryshopping(配達)、返品の容易さ、すべてのショッピングがワンストップで可能」、「配達機能等、店舗に行かずに享受できるサービス機能」、「豊富な商品の品揃え」「Onestopshopでさまざまなモノが購入できるオンライン注文での食料品配達」、「配達機能の充実度が高い、Scan&Go(スマホでスキャンして精算する店内買物)、WalmartPay」、「他の小売と比べ、店舗だけでなくオンラインでも扱っていり商品がダントツに多い。Scan&Goはとても楽」

「日常的に使う機能は?クーポン以外の機能は具体的に」に対する回答。「Scan&Go」、「Checkaprice(商品画像スキャンで価格がわかるアプリ)」「スピード配達」「Lists(高度な買物リスト機能)」、「MoneyCenter(銀行口座を持たない人向けの銀行サービス)」。ウォルマートのデジタル、リアル多彩なサービスが支持されていることがわかる。

[サイバーエージェント キーマンコメント]今回の調査を振り返って

今回の調査の結果を振り返って、小売業アプリのプロである、サイバーエージェントのAI事業本部DXデザイン室室長兼全社クリエイティブ統括室所属 鬼石 広海氏と、Al事業本部DX本部統括 経営戦略部長 藤田 和司氏に感想をうかがった。

鬼石 3社のアプリを調査した結果として、まずいちばんの特徴は「月当たりの利用金額」の向上が挙げられると思っています。アプリによるお客様のロイヤルティ向上がわかりやすく明らかになったと感じています。

同時に、「来店頻度」への影響が小売によって異なっていたというのも面白いポイントだと感じています。来店促進したいのか、アプリ完結型を目指すのか、まさに、「アプリによってどのような顧客体験を届けたいか」という点がしっかり考えられているからこそではないでしょうか?

藤田 ちょっと視点を変えてみると、「すでにロイヤルティの高かったお客様」がアプリによって「更にロイヤルティが高まった」という見方もできるのかなと思っています。特にウォルグリーンはわかりやすくその結果が見えています。

アプリをダウンロードする前から、月10~15回、週2回以上来店しているお客様であっても、更に来店頻度を上げ、利用金額を向上させることができています。ウォルグリーンが特に「お客様情報」に合わせた情報提供をアプリ内でしっかり特化しているからこその結果だと思っています。

鬼石 確かに、既存のロイヤルティ顧客に対しては、「日々のお買物がより便利・お得になる」ためにアプリを提供し、そうでないお客様は「定期的なキャンペーンやお買い得情報」により、来店習慣を作ってもらう。

ただクーポンを配るだけではロイヤルティ向上に効果がない、ということはすでに明らかになってきていますが、「お客様に最適化」された体験提供こそが重要になってきていると思います。

AIやデータサイエンスの活用で、この流れはもっと加速していくんじゃないでしょうか。

(企画設計:株式会社サイバーエージェント)(調査協力:RxRInnovationInitiative株式会社)

〈取材協力〉

AI事業本部DXデザイン室室長

兼全社クリエイティブ統括室所属

鬼石 広海氏

Al事業本部DX本部統括 経営戦略部長

藤田 和司氏