7月中旬からの書き入れ時に真価が問われるコンビニ店舗

年間を通してコンビニの売上が最も高くなるのが、おおむね7月中旬から8月のお盆休みまでの盛夏時期といわれている。子どもたちの夏休みが始まるとコンビニは賑わいを増し、8月15日の終戦記念日に吹鳴するサイレンと共にコンビニの夏も終わりを告げる。8月下旬からコンビニは一気に秋モードに転換、早い店ではおでんの販売をスタートさせる。

この7月中旬からの1ヵ月間がコンビニの書き入れ時になる。2022年の盛夏は新型コロナウイルス感染症の「第7波」が猛威を振るい、重症患者数が少ない傾向とはいえ、これまでの波を上回る規模で感染が拡大した時期でもあった。国や自治体から行動制限は出されなかったが、いつもと同じ夏を楽しむ空気ではなかった。人々が街に出て、人流が活発になるとコンビニの客数が増えて売上が上がる。2022年は中途半端な盛夏対応しかできなかったコンビニも、2023年の盛夏は個店の強さ、業態の真価が問われる時期になる。

そこで、大手3チェーンの2020年2月期(2019年度)〜2023年2月期(2022年度)の業績を振り返りつつ、アフターコロナに、どのような戦略を立て、臨んでいくのか整理していきたい。

主力カテゴリーの1品単価が600円前後と確実に上昇

チェーン全店の店舗売上高を見ていくと、2020年度、2021年度ともに、コロナ禍の影響がなかった2019年度に届いていない(図表1)。ようやく2022年度になり、セブン−イレブン、ローソンがコロナ禍前に売上を戻している。セブン−イレブンは店舗数の増加が寄与、ローソンも2020年度にグループ会社から移管したローソン山陰285店の上乗せがプラスとなり、売上を戻す結果になっている。

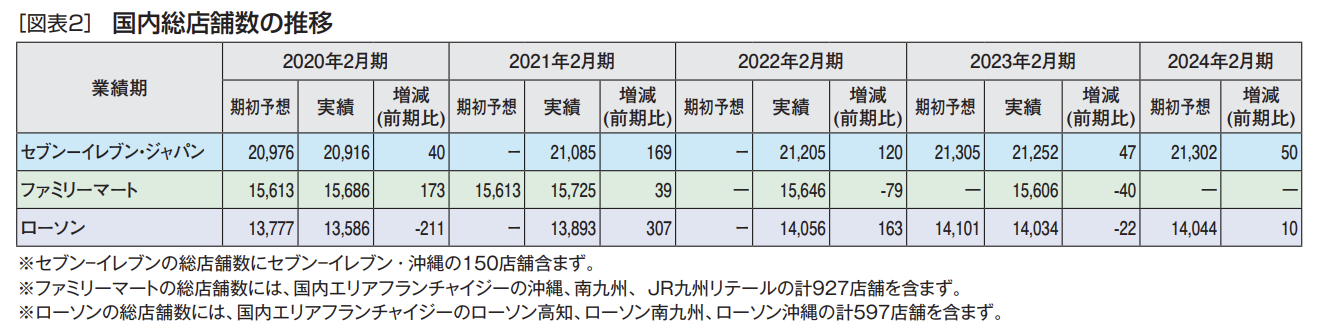

店舗数の増加は、セブン−イレブンが一時の勢いがないものの、毎年着実に「純増」を維持している(図表2)。ファミリーマートは、2020年度をピークに減少を続けた。これは2016年9月にサークルKサンクスを統合した後、加盟店と交わした契約更新が2021年度より始まっており、そのマイナスの影響が店舗数の「純減」に表れている。

そこで、コンビニ店舗は売上をどこまで回復したのか、加盟店にとってはチェーン全店の売上高よりも、個店の売上高推移が最も重要になる。その指標となるのが全店平均日販である(図表3)。

直近2年間は3チェーンともに回復傾向といえる。ただし楽観できないのは、値上げラッシュにより、1品単価が上昇していること。特にコンビニの主力カテゴリーである、米飯弁当や調理パン、調理麺、アルコールや飲料で値上げが続いている。日販の増加を手放しで喜んでいいのか判断の分かれるところだ。

1品単価でいえば、例えば本年夏の主力カテゴリーである「冷し麺」の新作は、中心価格が(消費税込みで)600円前後とコロナ禍前より確実に上昇している。もちろん原材料の値上げによる正当な値付けと考えられるが、消費者の実質賃金が低下する中で、主力商品の値上げは、ボディブローのように、じわじわと客離れを起こす懸念もある。要は価格に見合った品質を提供できれば問題ないわけだ。

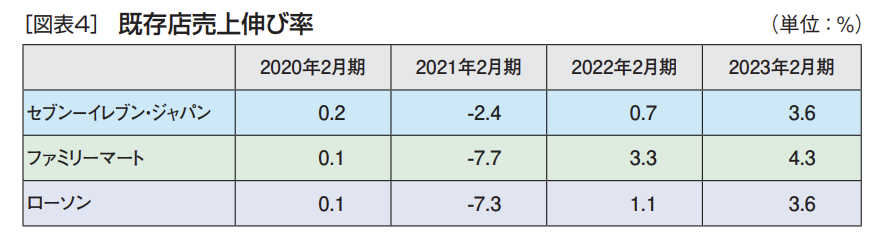

既存店売上伸び率も、2020年度の大幅な落ち込みから立ち直り、2022年度は3.6~4.3%増を達成している(図表4)。ファミリーマートは21年度より創立40周年のキャンペーンを実施、大掛かりな販促も奏功している。

この間の既存店の回復は、意識と行動が変容した商圏の顧客に対して、本部と店舗が変化対応し、売場刷新を進めた影響もあるだろう。チルド弁当や冷凍食品、家飲み対応の総菜の拡充、コンビニコーヒーの進化、スイーツの専門店品質化、日用雑貨の充実と価格対応など、枚挙にいとまがない。そうしたMD改革の集大成が2023年度は本格的に表れると見てよい。

エリアカンパニー制で商品、販促を迅速展開

今後の国内成長戦略として、セブン−イレブンは、地産地消や健康、環境をテーマとした新商品開発、地域フェアなどの販促との連動により、平均日販を毎年2%成長させていく。粗利率については、スムージーや焼成パン、名店とのコラボ商品といった高付加価値商品の開発を強化することで、毎年0.2%の改善を図っていく。すなわち、2023年度は平均日販を67.0万円から68.4万円へ、粗利率を31.9%から32.1%へと高めていく計画である。

店舗戦略については、出店エリアの店舗数シェアと平均日販に正の相関関係があるとして、①地域ごとに積極的に出店する地域、②既存店の活性化に注力する地域、③個店単位で成長を図る地域などに捉え直すことで、新規出店や店舗の活性化により成長余地があるとしている。

さらにネットコンビニの7NOW(セブンナウ)やリテールメディアといった新規ビジネスにより、2022年度の営業利益2,328億円を2025年度には3,000億円規模に成長させていく。

7NOWは、2022年度までに3,873店舗に導入、これを2023年度に12,000店舗、24年度に20,000店舗まで増やして、年間売上2,000億円を目指していく。仮に2022年度のチェーン全店売上高に、この数字を当てはめて、日販(67.0万円)に換算すると約2万5,000円の増加になる。既存店が同じ商圏で同じ商売をするだけでは、売上は頭打ちになる。販売チャネルの追加やリアル店舗を活用した新規ビジネスなどで現状の閉塞感を打開していく。

ファミリーマートは前述の40周年キャンペーンのほか、PBを再編した新ブランド「ファミマル1周年」などの各種キャンペーンを強化、2022年度の客数は前期比102.7%と伸長した。この客数に関しては、ローソンが100.9%、セブン−イレブンが100.3%なので、ファミリーマートの数字は突出している。スマホペイの「ファミペイ」により3周年キャンペーンを通年展開、アプリの利用を促進したことも客数アップに寄与した。また、レジの上に取り付けた大型のデジタルサイネージは約3,000店舗に設置完了している。

こうした販促を継続するとともに、2023年度はインバウンド需要も高まってくる。ファミリーマートは比較的、都市部に多くの店舗を持ち、商品やサービスで対応を強化してきた。本年夏は立地により高日販が望めるはずだ。

ローソンは店内キッチン「まちかど厨房」導入店舗数が2022年度末までに9,191店まで拡大させた。「出来たて」はおいしいに違いないが、問題は調理に関わる「人時」や完成した商品の「ブレ」である。ローソンは、調理経験の全くない素人でも簡単に早く作れるようなオペレーションにより、生産性を高めている。「出来たて」の商品を、安定的に売場に供給できるようになれば、他のチェーンに対して、明確な差別化商品となるであろう。2022年11月からは、店内で炊飯する米をエリア別に単一銘柄に変更するなどして、米にこだわった施策を実施、訴求してきた。

もう一つ、売場変更については、取り扱い店舗の拡大を図ってきた「無印良品」は、2022年度末に全国36都道府県の9,621店への導入を完了させている。「無印良品」化させた導入カテゴリーの売上高は前年を3割以上も上回ることができた。

ローソンは2023年度に組織改革にも取り組む。先行して北海道と大阪に導入してきた「エリアカンパニー制」を全国に拡大していく。本部集中により、毎年店数を数百店増やせる現状ではない。エリアカンパニー制により、地域に密着した商品開発、販売促進を、スピードを持って展開することで、既存店の売上を重ねていく。

コンビニ大手3チェーンは、コロナ禍の3年間で実施してきた「踊り場」からの脱却を目指し、盛夏の繁忙期にこれまでの施策を結実させていく。