(※本記事は2019年度の決算をまとめたものです。最新のドラッグストア業界決算に関する記事はこちら)

売上高はウエルシアを抜きツルハがトップに立つ

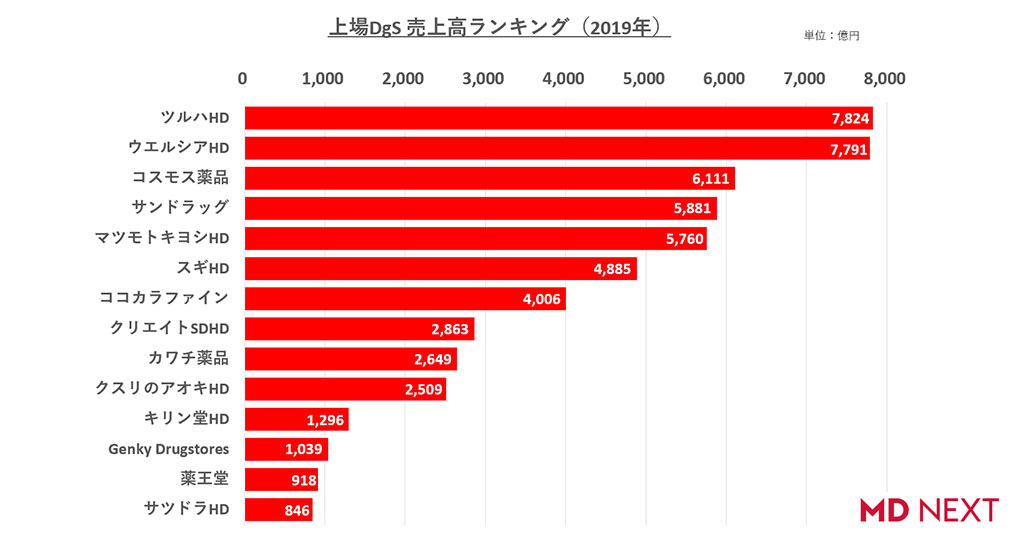

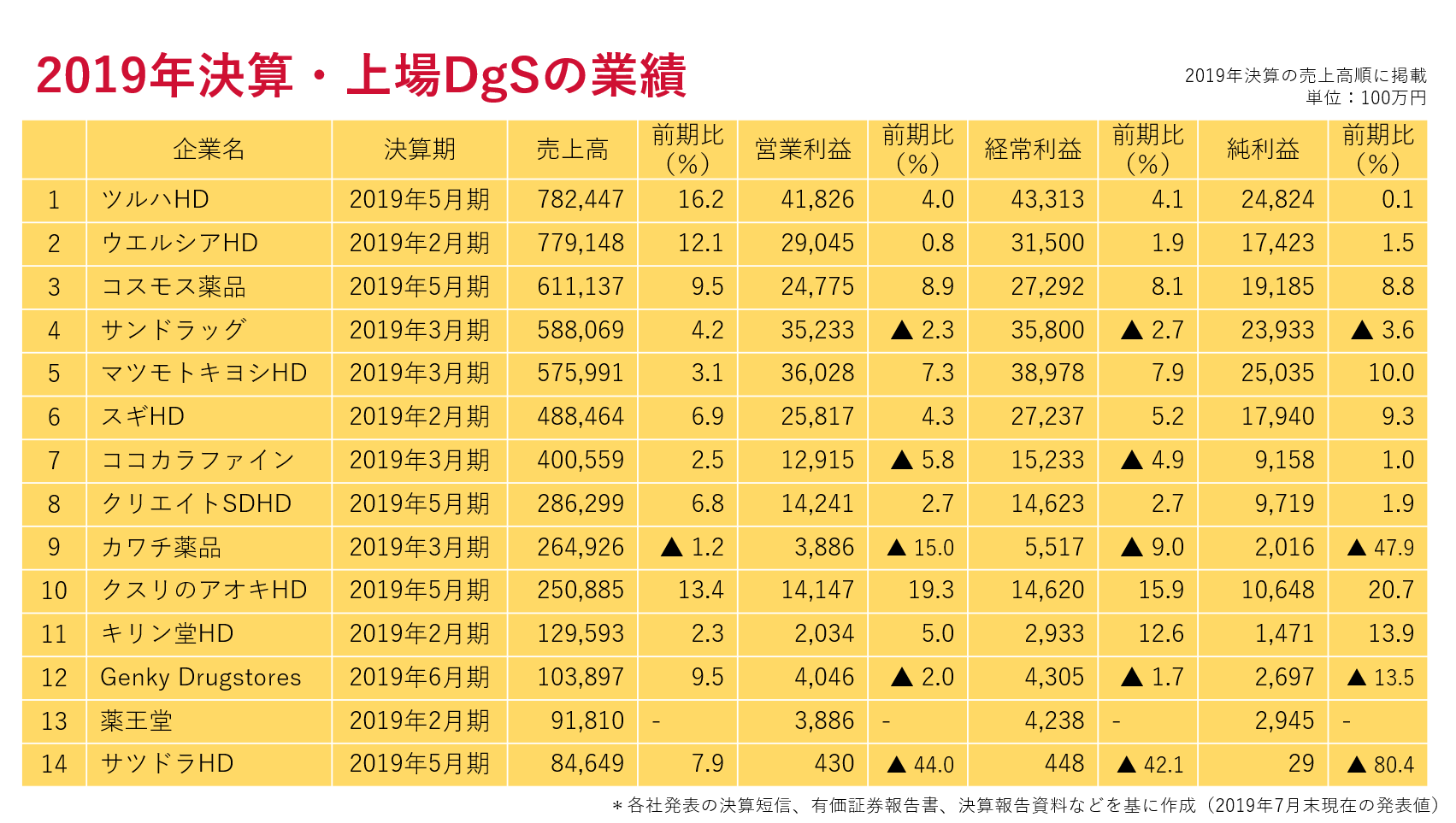

上の図表はDgS上場企業各社が2019年に発表した決算の実績です。以下により細かい内容を記しています。(画像はクリックで拡大できます)

売上高に関しては、ツルハホールディングス(HD)が昨年トップだったウエルシアHDを抜いて、僅差ではありますが7,824億円で1位となりました。

ツルハHDの期首初めの売上高予想は7,436億円でしたが、期中に140店舗の新規出店(純増84店舗)を行うなど積極的な出店政策を進めたことと、2018年5月に中部圏を地盤とするビー・アンド・ディーHDを子会社化したことで67店舗が加わったことが、大幅な売上増につながる結果となりました。

ウエルシアHDも前期比12.1%増と高い伸びを示したものの、ツルハHDとは33億円の差が付いて7,791億円となりました。

コスモス薬品3位に、収益重視のマツキヨHD

さらに、2017年度に売上高で5位だったコスモス薬品が、2019年5月期(2018年度)決算で6,000億円の大台を突破して3位に躍り出ました。コスモス薬品も期中に93店舗の出店(純増81店舗)を進め、期末店舗数は993店舗と1,000店舗に迫っています。(2019年10月現在1,020店舗を出店)

4位は、同4.2%増で5,880億円のサンドラッグ。売上高構成比で約4割を占めるディスカウント事業(ダイレックス)の売上高が同7.6%増と、全体を牽引した形です。

マツモトキヨシHDは、同3.1%増の5,759億円と5位に落ち着きました。3年前の2015年度まで業界のトップを走ってきた同社ですが、上位企業の中では伸び率が高いとはいえません。

その理由は、この数年規模拡大よりも収益改善を重視してきたことがあります。その代表がプライベートブランド(PB)の拡充で、2019年3月期(2018年度)のPBの売上高構成比は前年度から0.5ポイントアップして10.6%にまで高まっています。営業利益は360億円とツルハの418億円に次いで業界2位。営業利益率は6.3%と業界トップです。

出店強化でクリエイト、クスリのアオキHDも好調

中堅DgSの中でも堅調に業績を伸ばしている企業が、クリエイトSD HD、クスリのアオキHD、Genky DrugStores、薬王堂です。

クリエイトSD HDも新規出店を積極的に進めており、生鮮食品を取り扱う専門店と協業した店舗や、前期から展開しているビューティ強化型の新業態Cremo(クレモ)などを含め44店舗の新規出店(純増39店舗)を行いました。

出店を強化しているのは、クスリのアオキHDも同様です。同社は期中にDgS業態を85店舗出店(純増84店舗)。DgS併設調剤薬局を40薬局新規に開設して、期末店舗数はDgS535店舗(うち調剤薬局併設239店舗)、調剤専門薬局6店舗の合計541店舗となっています。

マツキヨ選択は、効率性とPB開発力が決め手

DgS業界で、いまもっとも耳目を集めているのがココカラファインとマツキヨの資本業務提携でしょう。

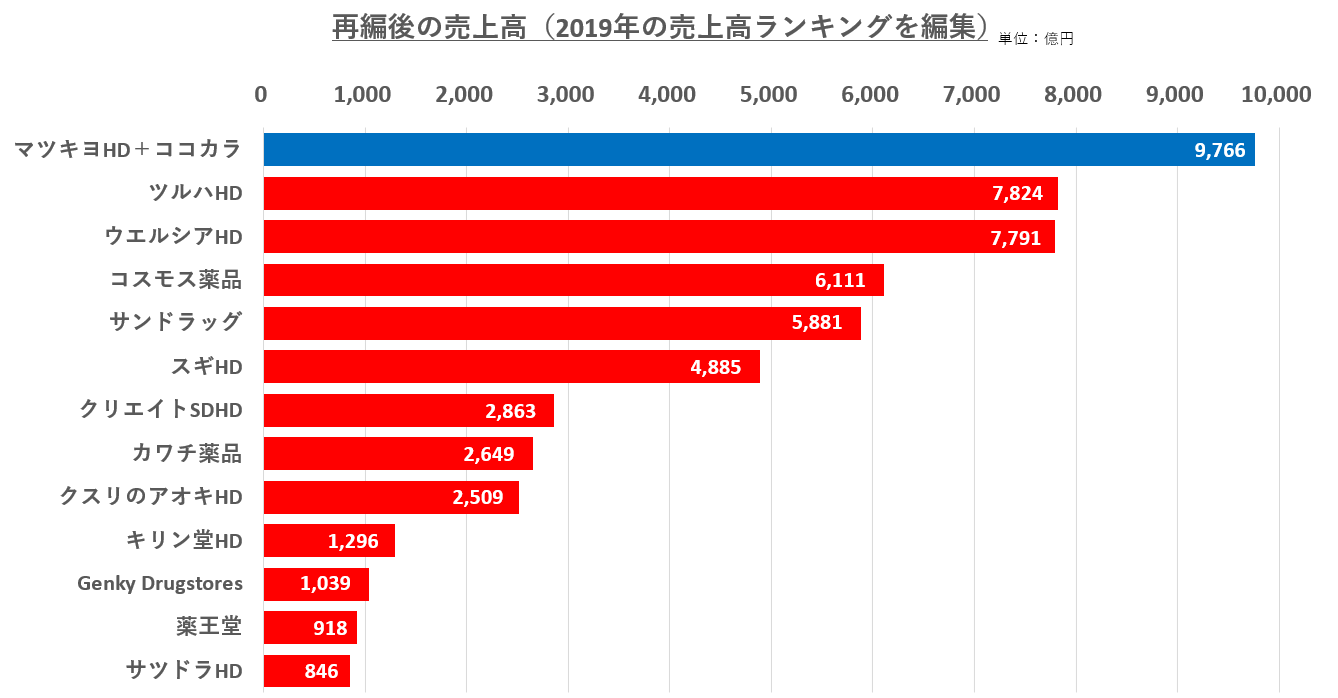

8月14日、ココカラファインはマツモトキヨシHDとの経営統合に向けた協議を開始すると発表しました。いよいよDgS業界で1兆円企業が誕生することになります。

4月のココカラファインとマツモトキヨシHDとの資本業務提携に関する協議開始の発表を端にして、その後スギHDがココカラファインに秋波を送り、ココカラファインは6月に特別委員会を設置して、どちらとの連携がより相乗効果を生み出すかなどについて検討を重ねてきました。

いずれも店舗網などに関しては補完関係にあるとされ、PBなどの商品戦略に強みのあるマツモトキヨシHDか、調剤に強みのあるスギHDのどちらを選択するのか、業界関係者は注目してきたが、ココカラファインは「店舗作業の効率性やPB商品の開発などについて、大きなシナジー効果が生じる可能性」があると判断しました。

これまでのDgS業界のM&Aは、中小が生き残りをかけて大手の傘下に入るという図式が続いてきましたが、売上で5,000億円規模の大手同士でさえ手を組まなければならなくなったという状況が生み出されています。

日本チェーンドラッグストア協会によると、2018年度のDgS企業409社2万228店舗の推定売上高は、前年度比で6.2%増の7兆2,744億円でした。わずか10年で2兆円強を上積みする勢いで成長しているということです。

市場が約10兆円のコンビニエンスストア業界を、DgS業界は規模において視野に入れるようになりました。最近では、食品を強化するDgS、ヘルス&ビューティを強化するコンビニと、取扱い品目でお互いの垣根は低くなっています。

そのコンビニ業界は、実質、セブン−イレブン、ファミリーマート、ローソンの3社で、市場の約9割を占めるといわれています。

いずれDgS業界も、コンビニ業界同様に上位3社ほどで占められるだろうという見方があります。

前項のDgS売上高ランキングのうち、上位10社・グループの売上高合計は5兆5,153億円です。これは、前年度から3,430億円の増加で、中堅DgS1社が加わるのと同じ勢いです。

単純な比較はできませんが、2018年度に上位10社がDgS市場全体に占める割合は約75%。ちなみに同様の試算で2017年度は約70%ですから、この1年間で5%伸びたことになります。一方で、コンビニ業界に比べると、寡占化の動きにはまだ伸びしろがあるともいえるでしょう。

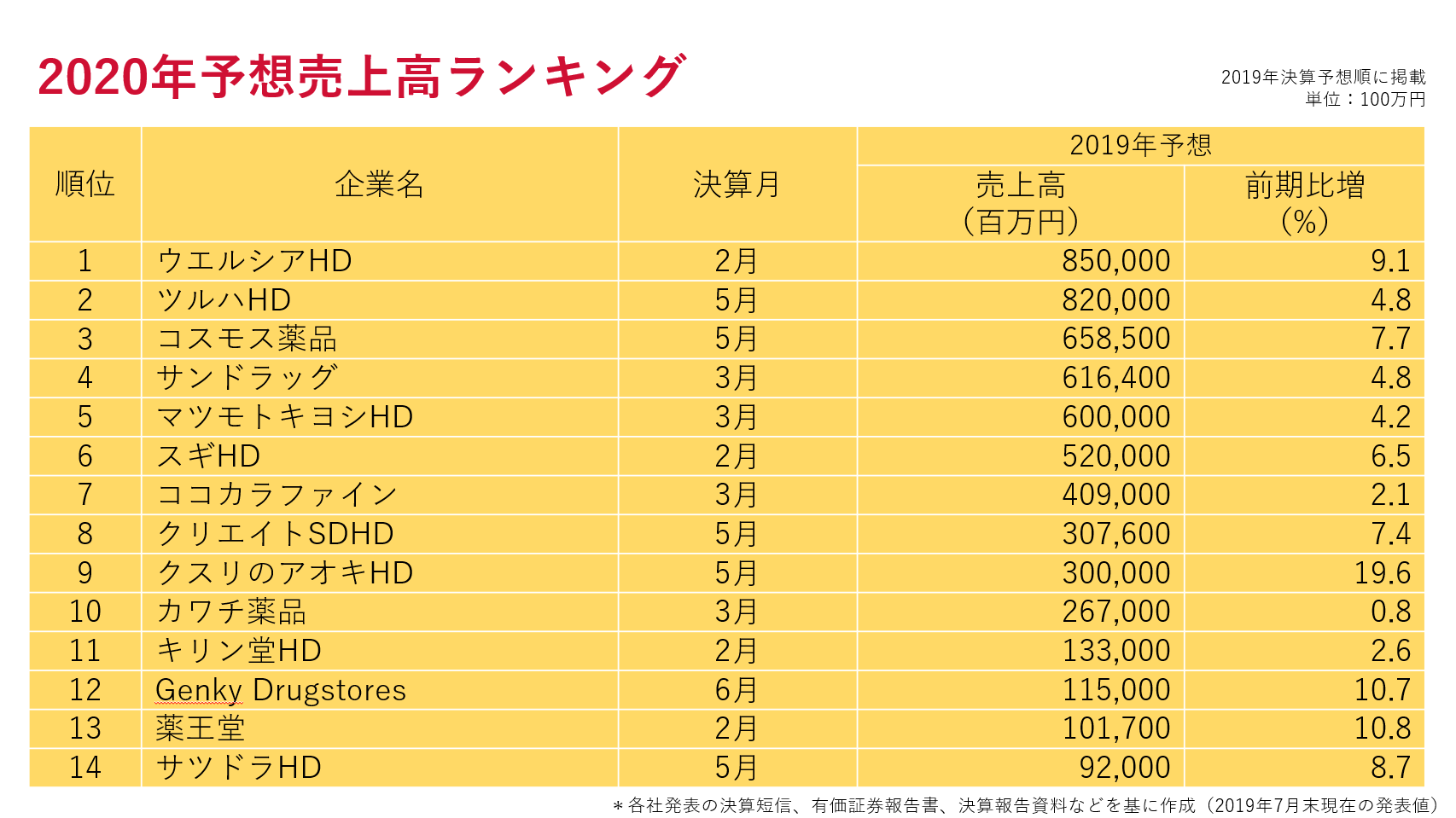

2019年度は5,000億円以上が6社に

上場DgSの2019年度の売上高予想を見ると、ツルハHDは8,200億円。一方のウエルシアHDは8,500億円となっているので、来年はまた順位が入れ替わることになります。

コスモス薬品(売上高予想6,585億円)、サンドラッグ(同6,164億円)、マツモトキヨシHD(同6,000億円)と、各社は強気の予想を立て、スギHD(同5,200億円)も5,000億円台を見込みます。2019年度は5,000億円以上のDgSが6社誕生することになり、食品スーパー業界の5社を超えることにります。

さらに、実際の数値が反映されるのは2020年度以降になるが、マツモトキヨシHDとココカラファイン(同4,090億円)の2019年度の売上高予想を単純に合計すると1兆90億円です。1兆円を上回ることによる、仕入れや商品開発、投資効率のスケールメリットは計り知れません。

上位企業が、この動きに対して座して待つとは想定しにくいでしょう。スギHDも次の施策を練ってくるはずです。業界再編の次の一手はどこなのか、DgS業界で本当に生き残れるのはどこなのかが注目されています。