グリーンローソンを実験場に既存店に新規取り組みを導入

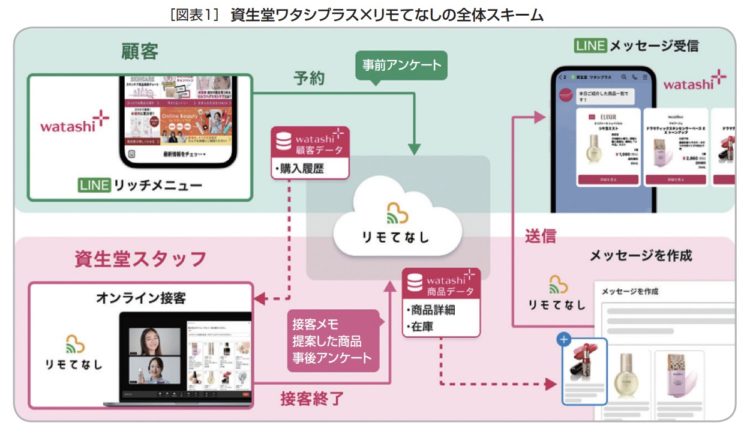

本誌2022年11月号でローソンが進める「アバター接客」を紹介した。店舗とは別の場所にいる従業員が、お客とオンライン上で接客する取り組みで、従業員はカメラに向かって、身振りを交えて話をするが、姿形はCGアニメ、声も自分とは異なる設定で、お客の「お困り事」を解決したり、新商品の販促を試みたりする。

これはCGアバターと呼ばれる技術で、例えば高齢の男性が、セルフレジの使い方を案内する際、若い女性のCGアバターに設定もできる。目的は従業員の年齢や性別を隠すことではない。各種の実験から「実在の人物」よりも「CGアバター」の方が、話しかけやすいという効果があり、お客が受け入れやすいメリットがあるからだ。

コスト的には、1人のCGアバターが、数店舗を掛け持ちできるで、人件費の抑制になり、極端な例を挙げれば、時差の異なる海外の従業員が接客をすれば、昼の業務で対応しつつ、一方の店舗へは深夜のサービスも可能にできる。

さまざまな可能性を持つCGアバターだが、ローソンは、そうした最新デジタル技術を含めた、「未来に向けたサステナブルな店舗」を、東京・大塚に開設した。実験的な面が強く、現状は多店舗化を計画していないが、ここをラボラトリー(実験場)に見立てて、お客の支持のある取り組みについては、既存店への導入を図っていく。

商圏が狭小化して競争が厳しくなった。コンビニ既存店の客数が伸び悩む中、新たな集客の武器を持つ必要がある。加えて、上昇を続ける人件費の抑制は喫緊の課題である。それらの解決に向けた実験場といえる。

「いらっしゃいませ、ようこそ」アバターがフレンドリーに挨拶

アバターの活用に関しては、24時間最適なサービスを提供しつつ、店舗従業員の人時抑制にもつなげられる。社会的な意義としては、さまざまな制約にとらわれず、就業機会の拡大がある。

就業場所への時間や距離、条件としての年齢、介護や育児で外出しづらい、あるいは身体的なハンディキャップがあるなどの障害や制約を回避して、「誰もがいきいきと働くことができる“全員参加型社会”の実現を目指す」(ローソン社長 竹増 貞治氏)としている。

グリーンローソンではCGアバターの画面を4カ所に設置している。1つ目は「セルフレジサポートアバター」で、操作の仕方に迷うお客に説明をする。タッチパネルの画像は、設置したカメラによりアバターも共有できるので、次はどこをタッチして精算を進めていくのか、音声で案内できる。

たばこ、アルコール類は、運転免許証を指定の機器に置いてもらい、アバターが年齢確認して販売する。店舗は無人ではないので、何かトラブルがあれば店舗に常駐する販売員が対応に当たる。

グリーンローソンが画期的なのは、3台のレジを全て無人化したこと。基本的な操作説明をアバターが担当して、レジのセルフ化を促している。一般的にコンビニのレジ業務は、店舗従業員の3割~4割の人時数を必要としている。

近年のセルフレジ化により、この比率は下降傾向にあるが、グリーンローソンでは、必要なときのみアバターが対応するため、レジ業務の人時数の大幅な削減を可能としている。

2つ目は「ウエルカムアバター」の店舗「外側」。「いらっしゃいませ、ようこそ」といったフレンドリーな挨拶をする。3つ目は同じく「ウエルカムアバター」の店舗「内側」。グリーンローソンのコンセプトや具体的な取り組み、販促を実施する。4つ目は「商品お薦めアバター」。オープン時はチルドデザートの什器の上で、“イチ推し商品”の紹介などを実施していた。

ローソンはホームページ上などで、本年9月にアバターを公募、現在、主婦をしている人、ローソン経験者・VTuber・身体的な理由から接客業を諦めていた人など、10代~60代の幅広い年齢層から約400人の応募があり、グリーンローソンでは約30人をアバターオペレーターとして採用している。

30人は、いわばアバター第1期生として、これから拡大させていくアバター接客要員として活動の場を広げていく。アバター従業員には、当初は東京と大阪のローソンが用意した就業場所で、(深夜を除く)一定時間に交代で勤務し、その後は在宅勤務も可能にしていく。

ローソンは、グリーンローソン導入後の検証を実施した後、2023年度中に東京と大阪のローソンの計10店舗に拡大、2025年度には、約1,000人のアバターを育成して全国のローソン店舗で展開していく。遠隔による深夜防犯、専門家へのオンライン相談、地方特産品の遠隔販売など新たな取り組みも検討していく。

クオールと組んで処方せん薬受け取りロッカー設置

グリーンローソンでは、フードロス削減に向けた大胆な取り組みも実施している。“冷凍”と“オーダーを受けてから作る店内調理”とで米飯弁当の廃棄ゼロを目指している。通常のローソン店舗で販売している「チルド米飯弁当」や「常温米飯弁当」は品揃えせず、ここで新たに発売する冷凍弁当7品と、店内厨房でつくる弁当のみを販売する。米飯弁当の廃棄ゼロを目標にしていく。

店内で調理する「まちかど厨房」(ローソン約8,000店舗に設置済み)の一部メニューについては、オーダーを受けてからつくる「できたてモバイルオーダー」を導入。このモバイルオーダーについては、通常ローソン店舗で販売していない“ゴーストレストラン”の専門店メニューも用意している。

これはスンドゥブとチョイ飯セット(税込999円)といった、専門性が強く、単価も高い商品が対象で、デリバリーにも対応している。厨房では店内がピークとなるランチタイムの前に集中して店内で販売する商品を製造する。一方のゴーストレストランのオーダーは、ランチ時間帯になるため、厨房の作業時間が異なり、生産性も向上が図られるという。

前述のアバターを活用したセルフレジや、モバイルオーダーなど新しいシステムを導入すると、どうしても慣れ親しんだ従来の接客環境を好むお客の離反を招くリスクもある。従業員の姿が見えない店舗は寒々しく感じるお客も多いだろう。

そこでローソンは、会計はセルフレジをメインとしつつも、店舗従業員については、買物に迷ったお客のサポートや、気持ちよく買物できる売場づくりを優先していく。セルフレジの利用方法については、アバター接客だけでなく、店舗従業員がサポートしていく。レジの近くにはローソンでは初めてとなるサービスカウンターを設置、収納代行やチケット購入など、セルフレジで精算できないサービスに対応していく。

この店舗が初めてではないが、お客自身のスマホで商品バーコードを読み取り決済する「ローソンスマホレジ」、EC商品やレンタル商品の発送と返却、返品サービスがセルフでできる「スマリ」や「はこぽす」の設置、処方せん医薬品を調剤薬局の営業時間外に受け取れるロッカーも設置している(運営はクオールホールディングス)。ローソンが近年に手掛けた新たな取り組みも、ここに集結させた感がある。

グリーンローソンの半ば「挑戦」は、既存店への導入に時間を要する試みもある。しかし同時に、コンビニ業態にとって、手を打つべき課題も山積しており、その一つ一つの突破を目指したグリーンローソンの取り組みと出店の意義は大きいといえる。

[店舗概要]

| 店舗名 | グリーンローソン(ローソン北大塚一丁目店) |

| 所在地 | 東京都豊島区北大塚1-13-4 |

| オープン日 | 2022年11月28日(月)13時 ※リニューアルオープン |

| 売場面積 | 214㎡(約65坪) |

| 営業時間 | 24時間 |

| 主な取り扱い商品 | 冷凍弁当、おにぎり、調理パン、ベーカリー、デザート、ファストフーズ、まちかど厨房、飲料、酒類、日用品など約4200種類(11/28現在) |