コロナ禍でも成長続けるドラッグストア

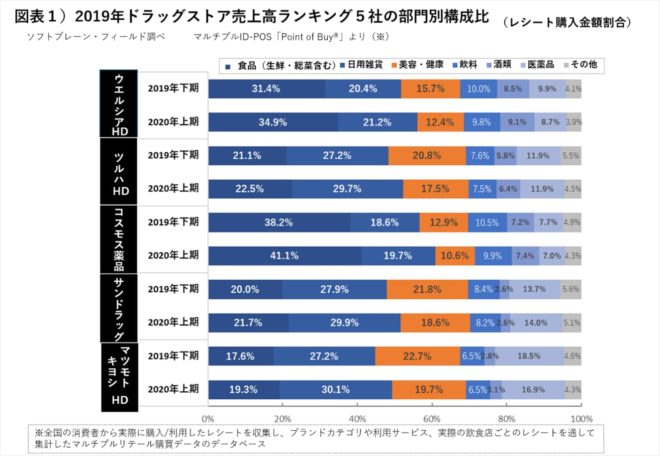

まずは、2019年ドラッグストア売上高ランキング5社「ウエルシアHD(東京都)」、「ツルハHD(北海道)」、「コスモス薬品(福岡県)」、「サンドラッグ(東京都)」、「マツモトキヨシHD(千葉県)」におけるレシートから、部門別構成比を分析しました。

2019年下期(7月~12月)と2020年上期(1月~6月)の部門別構成比を比較すると、「食品部門(生鮮・総菜含む)」は、各社の増加傾向となりました。なかでも、コスモス薬品はおよそ4割を超え(41.1%)、それに次ぐウエルシアHDはおよそ3割となり(34.9%)、各社の増加率は1.4~3.5%となりました。※()内は、20年の下期の割合。

「日用雑貨部門」は、ツルハHD(29.7%)、サンドラッグ(29.9%)、マツモトキヨシHD(30.1%)がおよそ3割を占め、各社の増加率は、0.8~2.9%となりました。コロナ禍による巣ごもり需要の拡大や、マスクやハンドソープなどの、感染予防関連の商材購入の増加が理由として挙げられます。

一方で、外出自粛による化粧品・季節商品の伸び悩み、インバウンド消費の急減により、「美容・健康部門」の構成比は各社軒並み2.3~3.4%の減少となり、19年下期に美容・結構部門の構成比が2割を超えていた、ツルハHD(17.5%)、サンドラッグ(18.6%)、マツモトキヨシHD(19.7%)は、それを下回る結果となりました。

生鮮以外の食品購入率トップはウエルシア

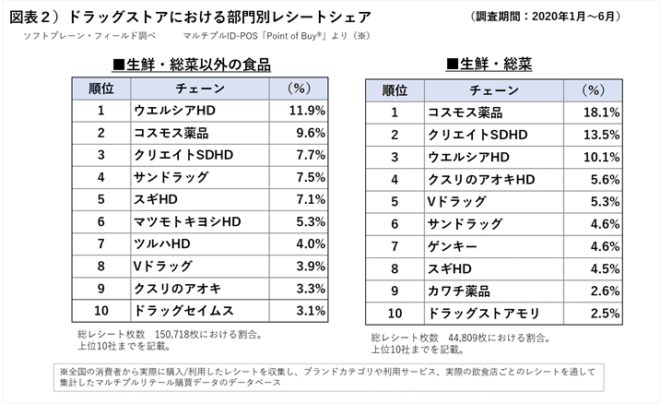

各社構成比が増加した「食品部門」のうち、「生鮮・総菜以外の食品」と「生鮮・総菜部門」のレシートに着目して、分析を続けてみましょう。

まず、ドラッグストアの生鮮・総菜以外の食品におけるチェーン別レシート枚数シェアをみると、「ウエルシアHD(11.9%)」、「コスモス薬局(9.6%)」、「クリエイトSDHD(7.7%)」、「サンドラッグ(7.5%)」、「スギHD(7.1%)」と続き、レシートに出現している商品カテゴリにおいては、「菓子類」「パン・シリアル類」「デザート」「豆腐」「麺類」などの出現率が高いことがわかりました。

次に、ドラッグストアの生鮮・総菜におけるチェーン別レシート枚数シェアをみると、「コスモス薬品(18.1%)」、「クリエイトSDHD(13.5%)」、「ウエルシアHD(10.1%)」「クスリノアオキHD(5.6%)」、「Vドラッグ(5.3%)」が続き、レシートに出現している商品カテゴリにおいては、「たまご」「もやし」「おにぎり」「バナナ」「フライ・揚げ物」などの出現率が高いことがわかりました。

順調に成長続けるコスモス薬品

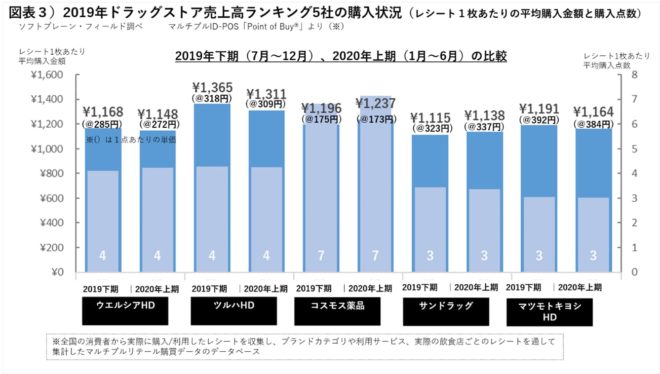

次に、2019年ドラッグストア売上高ランキング5社の購入状況(レシート1枚あたり、平均購入金額および購入点数)を分析しました。

19年下期と20年上期の各社レシート1枚あたりの購入状況を比較すると、「コスモス薬品(購入金額1,196円→1,237円)」で41円の増加となり、食品部門が大きな構成比を占めていたことで(図表1)、日常的な集客に寄与し、購入点数は7個となり他4社<3~4個>のおよそ2倍となりましたが、1点あたりの単価は170円前後で他4社<272円~384円>との間に差がありました。

その一方で、医薬品や化粧品などの高粗利益の商材の構成比を高めに維持する「マツモトキヨシHD」は、1点あたりの購入単価は384円となり、両者の販売戦略の違いが表れていました。

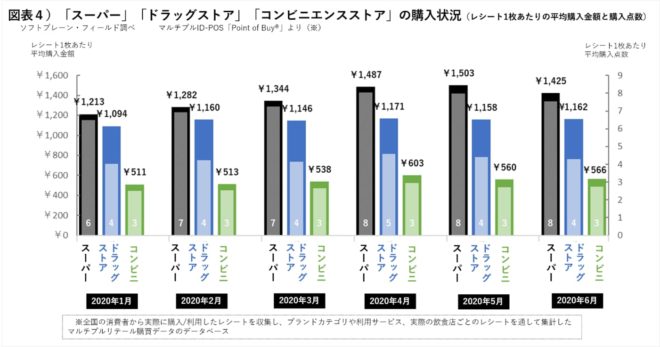

次に、「スーパー」「ドラッグストア」「コンビニエンスストア」の3業態をセレクトし、購入状況(レシート1枚あたり、平均購入金額および購入点数)を分析しました。(調査期間:2020年1月~6月、スーパー、ドラッグストア、コンビニエンスストアのレシート総枚数 約320万枚)

レシート1枚あたりの購入状況を各業態ごとに比較すると、新型コロナ感染拡大前の1月・2月におけるドラッグストアとスーパーの購入金額をみると、<1月:スーパー:1,213円/ドラッグストア:1,094円><2月:スーパー:1,282円/ドラッグストア:1,160円 >となり、その差はおよそ120円前後でしたが、新型コロナ感染拡大後の3月以降は、スーパーの購入金額が増加傾向となります。「頻度を減らすとともに滞在時間を最低限にするようになった(50代女性)」、「会社帰りに何か所も回るのが怖いので、買うのはスーパーのみ(50代女性)」といった、感染予防の理由から、買い物は効率的に行い、多くの店を買い回りしない行動をとる人が多くなり、緊急事態宣言中の5月1,503円をピークに、購入点数は1月の6点から、4月以降は8点に増加し、6月においても、感染拡大前よりも購入金額と購入点数は、高い状態を維持しています。

ドラッグストアにおいては、4月に購入金額が1,171円、購入点数5点に増加していますが、以降はあまり変化がみられず、スーパーとの購入金額は、4月以降およそ300円前後の差がついた状態が継続しています。

コンビニエンスストアにおいては、都市部のエリアにおいてはテレワークの推進やイベントの中止などで客足減、営業停止などが相次ぎ、売上自体が厳しい状況となっているようですが、当社レシートデータの購入金額は、4月のみ600円台となりましたが、500円台をキープし目立った変化はみられませんでしたが、「自宅近くのコンビニが一番近いので、利用するようになった(40代女性)」といったコメントが一定数あり、コロナ感染拡大前と後のライフスタイルの変化により、利用する店舗やチェーンに変化が表れていることがうかがえます。

今までの分析結果をまとめると、2019年ドラッグストア売上ランキング5社のレシートにおいて、19年下期と20年上期を比較すると、部門別構成比は、各社「食品部門(生鮮・総菜含む)」が、増加傾向で、唯一コスモス薬品のみ、およそ4割を超えていました。食品構成比を高めにし、医薬品や化粧品などの構成比を低めに抑える売り方や、郊外立地の戦略が、コロナ禍でも日常的な集客に寄与し、好調であったと考えられます。

「日用雑貨部門」は、マスクやハンドソープなどの、感染予防関連の商材の購入機会が増加したことによる増加の傾向がみられた一方で、外出自粛による化粧品・季節商品の伸び悩み、インバウンド消費の急減により、「美容・健康部門」の構成比は各社軒並みの減少となりました。

また、新型コロナ感染拡大の今年3月以降、ドラッグストアとスーパーにおける1レシートあたりの購入金額を比較すると、スーパーのほうが300円前後高い状態が続いていることがわかり、感染予防から買い回りをせずに、スーパーで生活必需品を買いそろえる傾向が表れていました。そういった、短時間で効率的に買い物を済ませる消費者と、商品の接点を増やすためにも、店頭で買いやすく、わかりやすい陳列や売り場作りをすることが、改めて重要視する必要があると言えるでしょう。

コロナ禍、接触回避でキャッシュレス支持率UP

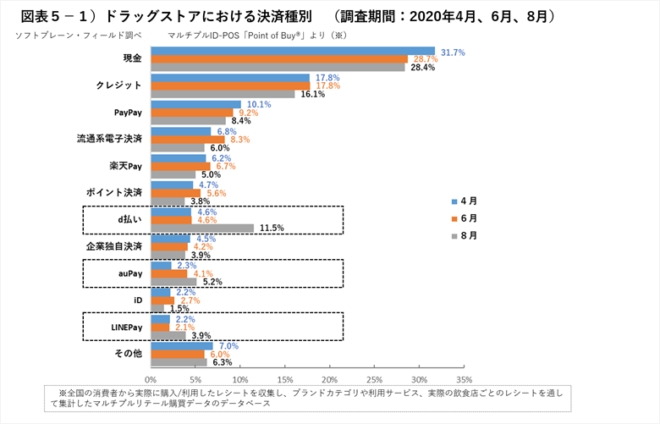

他にも、コロナ禍での買い物行動の変化においては、人との接触やレジ周りの混雑回避をするために、キャッシュレス決済を利用する人が増えたことも挙げられます。次からは、決済方法に着目して分析しました。

ドラッグストアにおける決済種別をみると、4月以降、現金で決済する人は、<4月:31.7%→6月:28.4%>に減少し6月以降3割を切っています。クレジット決済は、16%前後でほぼ横ばいとなりましたが、「d払い<4月:4.6%→6月:11.5%>」、「LINEPay<4月:2.2%→6月:3.9%>」、「auPay4月:2.3%→6月:5.2%」などが増加していました。

購買コメントをみると、新型コロナ感染拡大前(今年2月以前)は、「LINEで15%OFFクーポン券でいつも買っているオロナミンCを買った(70代男性、サンドラッグ)」、「dポイント20倍キャンペーンやメルペイ半額還元キャンペーンをやっていたので、マツモトキヨシに来店(20代男性、マツモトキヨシ)」、「au PAYの還元があり、ストック用にトップバリュ バーリアル 糖質50%オフを購入(50代女性ウエルシア)」など、感染予防の観点だけではなく、LINEクーポンやスマホQRコード(バーコード)決済提供サービス会社によるポイント還元や割引などが、ドラッグストアのキャッシュレス決済浸透を促進し、消費者の来店・購買喚起につながったことがうかがえます。

また、ドラッグストアで多彩な決済方法が選べるため、消費者の利便性が高く、今後お得なキャンペーンやポイント還元があるキャッシュレス決済を利用できるかが、消費者が利用するチェーンを選ぶ上での判断材料となり得る可能性もあります。

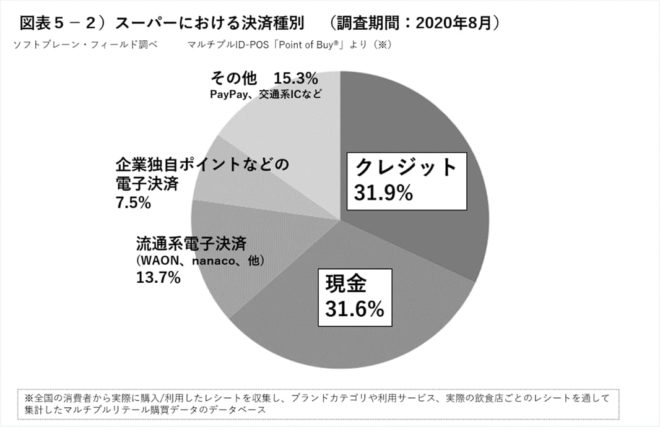

そうなった場合、現金以外のキャッシュレス決済方法が、クレジットカードや流通系電子決済が多くを占めるスーパーよりもドラッグストアのほうに優位性があると言えるのではないでしょうか。(図表5-2参照)

今や7.5兆円の市場規模となったドラッグスストアが、さらに成長するための次の一手に期待したいと思います。