固有の価値を生み出す仕組みづくりに成功したセブン

セブン-イレブン・ジャパン(以下、セブン-イレブン)のチェーン全店売上高は4兆5,156億円(2016年度)。そのうち米飯、調理麺、サンドイッチといったファストフードの売上高は1兆3,501億円(29.9%)、焼きたてパン、デザート、パウチ総菜などの日配食品の売上高は6,141億円(13.6%)で、両方で約44%を占める。そして、それらの商品のほとんどが独自開発商品である。

これを支えているのが、セブン-イレブンに商品を供給するため1979年に結成された日本デリカフーズ協同組合(NDF)である。

主な運営企業(子会社含む)は、味の素、東洋水産、ヱスビー食品、ハウス食品、森永乳業、カルビー、プリマハム、伊藤ハム、日本ハムなどで、NDFが運営するセブン-イレブン専用工場は国内164拠点に上る(2018年6月現在)。

このNDFの中で、米飯、調理麺、ベーカリーなどで、セブン-イレブン専門に商品を提供するのが、3大ベンダーと呼ばれる、わらべや日洋、フジフーズ、武蔵野である。

一方、詳細は後述するが、NDFに参画しない大手ビールメーカーや日清食品、コカ・コーラも、セブン-イレブンには独自開発商品を供給している。

セブン-イレブンは、これらメーカーと「戦略提携」を結び、商品開発力を高めてきた。ここでいう戦略とは、自分たちが提案する「固有の価値」を実現することである。日本にチェーンストア理論を持ち込んだ渥美俊一は店数を増やし商品を大量に販売することで価格を下げる「マスマーチャンダイジング」を提唱し、ダイエーの中内㓛はそれを実践し「ローコストマーチャンダイジング」を追求した。

チェーンストアづくりを追求した第一世代は、店舗網を広げることや価格の引き下げには成功したが、「固有の価値」を生み出す「仕組みづくり」にまでは至らなかった。後にセブン-イレブン、ユニクロ、ニトリなどは、「戦略提携」を駆使して仕組みをつくり、それを実現させていく。

セブン-イレブンの高い日販は、囲い込む企業の経営資源の差

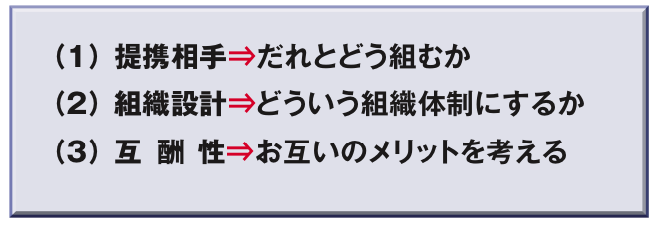

セブン-イレブンのPBを語るうえで、パートナー戦略という言葉がキーワードになる。経営学ではストラテジック・アライアンス、すなわち「戦略提携」と呼んでいる。戦略提携には3つの要件がある。

(1)提携相手/だれ(企業)と組んで、どのような目的を共有し、どのように問題を解決するのか。

(2)組織設計/問題を解決するために、どのように組織を設計するのか。

一対一で組むのか、一対「多」になるのか。中堅スーパーマーケット(SM)チェーンが組織する共同仕入機構、たとえばシジシージャパン、八社会、ニチリウなどは「多」対「多」。価値を実現するための役割分担も変わってくる。

(3)互酬性/お互いに利益があるということで、これがもっとも重要。いい換えれば小売とメーカーが運命共同体のレベルにまで関係を深めるということだ。そして、最終的にはお客を中心に、トリプルウイン関係を構築する。

互酬性の実現に必要なことは、トップ同士の合意と明確な目標設定である。在庫の適正化、利益拡大、欠品防止、商品開発など具体的な目標が設定されれば、役割分担など実務へ進む。

セブン−イレブンの創業当時に、米飯や調理パンを供給したのは、当時は零細な弁当・総菜工場であった。しかし、セブン−イレブンが500店舗、1,000店舗と規模を急拡大させるのに伴い、商品供給が間に合わなくなってきた。弁当工場を新設すれば(当時は)20〜25億円の投資になる。そこで、「商品の安定供給」という明確で切実な目標の下にNDFが設立されたのである。当然、背景にはトップ同士の合意があった。

セブン-イレブンが生み出した集団的商品開発体制の強み

PB商品は基本的には小売企業とメーカーが一対一の関係により開発するのに対して、NDFのような集団的商品開発体制は一対「多」の関係で開発する。調理麺を例に挙げれば、粉・製麺、調味料、具材、包装資材の各メーカーが参加して、販売実績や顧客データを基に新商品の開発や既存商品の改善を図っていく。

このような集団的商品開発体制は、異質な経営資源や、異なった組織能力を引き出す効果がある。それぞれの得意技を持ち寄ることで、商品開発力が高まっていくのだ。

また、独立企業の集合体という環境は適度な緊張関係を生む。つまり、どこかのプロセスや作業に不備、不都合があれば全体の不利益につながる。食品の不備は健康や命に関わる問題である。これを防ぐため、お互いが注意し、必要なら指摘し合う相互監視機能が働いている。

先述のとおりNDFにはブランド力のある大手ナショナルブランド(NB)メーカーも(多くは子会社の形で)参画している。その理由は、そうしたメーカーは、有名NB商品のほかに、業務用部門を持つからである。プリマハムがNDF発足時から加わったのは、消費者向けのNB商品以外に、焼き肉弁当の食材などを提供できたからである。

セブン−イレブンと取引メーカーは、このように多元的な取引関係を深めている。それが他チェーンとの日販の差となって表れている。ちなみに、日販はセブン−イレブンが65.3万円(2018年2月期)、ファミリーマート52.0万円(同)、ローソン53.6万円(同)となっている。

棚割り独占型、学習型…PBへの向き合い方はさまざま

集団的開発体制がある一方で、カゴメや日清食品など、これに参加せずにPB戦略を進める企業もある。シェアナンバーワンや圧倒的なブランド力がある商品を持つ企業は、セブン−イレブン(小売企業)とは一対一の関係を望む。

日清食品はセブン−イレブンと試作品や容器までを共同で開発し「日清ラ王」を販売している。このように、ブランド力のあるNB商品を有力チェーン向けに販売することも提携のひとつのあり方である。

小売業はメーカーのPBに対する戦略や強みを見極めて提携を進める必要がある。有力メーカーのPB戦略のタイプには次のようなものがある。

たとえば棚割りを独占したいと考える「棚割り独占型」。ビールメーカーなどは、ヒット商品ひとつでシェアが大きく動くので、少数ブランドで棚割りを長期安定的に占有することは至難の業だ。しかし、マヨネーズやポテトチップ市場などはトップメーカーが高いシェアを持っている。そこに、自社で製造を受託したPBを加えれば、圧倒的な棚の占有率が実現し、2位以下のメーカーは研究開発や新工場への投資ができなくなるほどの大きな打撃を受けることもある。非常に攻撃的で排他的なPB開発である。

もうひとつのタイプは「学習型」である。たとえばハムメーカーなどは昨今の健康志向により、既存の商品だけを売っていたのでは頭打ちになる。そこで、チルド総菜を戦略事業にしたいと考える。では、どうやって伸ばしたらいいのか。

あるハムメーカーは、セブン−イレブンにピザのPB商品を提案した。セブン−イレブンで一定期間販売した後、売れ行きを見て仕様を変えてNB商品として発売。ただし、販売チャネルはコンビニではなく食品SM中心にして利益相反を防ぐ。コンビニでの販売がマーケットリサーチの効果も果たし、この戦略は成功した。

<セブン−イレブンと有力NBメーカーとの取組み>

セブン−イレブン・ジャパン取締役執行役員 商品本部長 石橋誠一郎氏(左)

キリンビールは2018年3月に主力ブランド「一番搾り」のセブン−イレブン専用商品「一番搾り 匠の冴」を開発した。キリンビールが、主力ブランドを使用した専用商品を開発するのははじめての試みである。

コカ・コーラは、セブン−イレブンの2万店達成記念・限定商品として「コカ・コーラレモン&ビタミン」を提供した。“世界初”のレモン果汁入りコーラとして訴求した。

日清食品は既に「すみれ」など有名ラーメン店を商品名としたカップ麺「日清名店仕込み」シリーズを提供している。ここ数年、セブン−イレブンが拡充を図っている冷凍食品、その目玉商品として本年6月に投入した「蒙古タンメン中本 汁なし麻辛麺」は、日清食品グループの提供である。

321円(税込み)

投資回収のサポートなど互酬性を徹底追求

NDFに参画する中小食品メーカーは、衛生管理の技術、商品開発の仕方、発売後のフォロー、リニューアル方法など、小売業との取組みの多くをNDFでの経験から学んでいる。ある漬け物メーカーはNDFで学んだ商品開発や販促方法を活用し、NB市場に参入した。こうした協働体制の構築が戦略提携の中身を進化させてきた。

各メーカーはNDFに対して専用担当者を付けている。その数は一人か二人か、新人か課長か、専用工場を新設するのか、案件によって投資の範囲は幅が広い。それだけ多様な組み方がある。

セブン−イレブンは3大ベンダー以外の地域のベンダーにも地元の食材を使用した弁当や総菜の開発を依頼する。売れ行きがよく、取引が本格化したら、そのエリアの供給を一手に任せる。1年間独占販売をさせることもある。

あるいは作業負荷のかかる試作品づくりでマーケティングに尽力した企業には取引量を増やして対価を与えるなど、セブン−イレブンの取引企業への配慮は実に細かい。

弁当工場をひとつ新設するには40〜50億円の投資になる。その規模の工場を、一企業が年間に幾つも投資できない。投資回収に関しても、2年、3年で黒字化、5年、6年で回収というペースが目標だ。

投資回収を支援するスキームもセブン−イレブンにはある。取引ベンダーが工場を新設する際、担当エリアを一定期間付け替えることで、取引量を増やして工場の稼働率を上げる「インサイドアウト」という手法を用いることがある。

たとえば、東北地区に新工場をつくるとき、仙台地区の既存店100店舗の仕入れを新地区に組み込む。新地区に新たにオープンする100店と合わせて200店にして工場の稼働率を上げ、早期に軌道に乗せていく。こうした柔軟でしっかりしたベンダー対応が他チェーンではなかなかできていない。

セブン−イレブンと取引のあるメーカーやベンダーは、こうした投資回収のさまざまなスキームを40年近く間近で見て知っている。だからこそ、安心して提携することができるのだ。よいPBを生み出すためには、そうした「互酬性」の実績を積み重ねていかなければいけない。

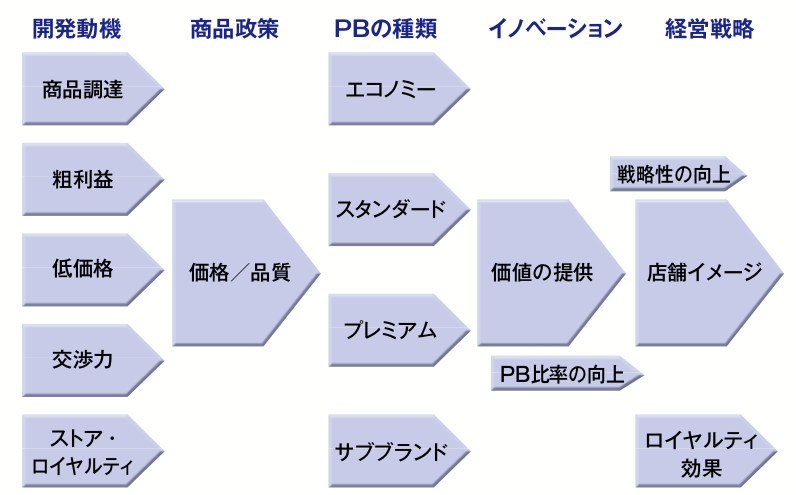

イオン、セブン、2強に求められるストアロイヤルティー向上のPB

PBプログラムは、エコノミー、スタンダード、プレミアム、サブブランドの大きく4つに分類される(図表2)。ダイエーのセービング(販売終了)も、イオンのトップバリュも、基本的にはエコノミーかスタンダードに分類されるブランドである。NBと同じ品質で2割の安さを実現、といった開発コンセプトが語られていた。

[図表2]PPB戦略進化のプロセス

こうしたコンセプトを実現させる手段としてトレードオフ戦略が取り入れられた。過剰な品質をそぎ落とし、シンプルにする。商品の目的に応じた基本的な機能に落とし込めば価格は下がるのだと提唱し、「価格2分の1の実現」を訴え続けた。

トレードオフは、エコノミーブランドをつくる有効な手法であることは事実である。それを象徴しているのが、1970年代の半ばにフランスのカルフールが開発した「ジェネリックブランド」。それにヒントを得てダイエーは1978年に「ノーブランド」商品を開発した。続いて1980年、西友は「無印良品」を開発した。

2010年代に入り、日本の小売業はイオンとセブン&アイの2強時代と呼ばれるようになった。イオンは伝統的でオーソドックスなPB開発を推進してきたが、昨年から見直しをかけている。それは全PBのうち圧倒的多数がエコノミーかスタンダードであったからだ。

ところが、価格訴求をしないコンビニを主力業態とするセブン&アイは、セブンプレミアムの売上高の80%をセブン−イレブンが占めていた。2010年9月にはセブンプレミアムより“ワンランク上の品質を実現した”「セブンプレミアムゴールド」を発売している。プレミアムが“NBメーカー商品と同等以上”の品質をうたい、ゴールドは、さらにその上をいく“専門店・繁盛店と同等以上”を目指した。

小売業にとって、PBを成功させる秘訣は、PB比率を高めて利益率を向上させ、最終的にはストアロイヤルティーを上げることだ。

そのためには価格訴求ではなく、高い品質と高い価値を生み出す商品を開発しなければならない。独自の価値を提供するPBがその店のイメージやアイデンティティを決定付けるようになる。

イオンは現在、食品部門をアップスケールしている。納豆のパックでも100円から300円台と幅広く取り揃えている。その品揃えの中でPBを販売するということは、お客に対してストアロイヤルティー向上の効果が発揮できるとわかったからだ。

そうなると、PB戦略は、低価格で販売する、粗利益を確保する、といった初期の目的から、ロイヤルティー向上効果がどれだけ大きいかを考える戦略に変わってくる。ここがいまの日本の、PB戦略が当面している大きな問題である。

このように、PB戦略が進化しているので、どこに焦点を当てるのかが重要になる。仮に、ドラッグストア(DgS)が低価格対策を目的にして、エコノミーブランドの展開を考えたときに組む相手は準大手、中小メーカーでもいいかもしれない。トレードオフをして、パッケージは簡素にして、食材は節約し、余計な機能はそぎ落としていく方向である。

しかし、店舗イメージを向上させ、セルフメディケーションを推進し、健康によい食品やサプリメントを開発したいのであれば、低価格を追求するのではなく、品質を追い求めることに注力すべきである。

DgSに期待したい、健康志向のサブブランド開発

先述のとおりPBのタイプは、エコノミー、スタンダード、プレミアムと「サブ」に分かれる。「サブ」とは健康やエコロジーなどテーマを持ったカテゴリー横断的なPBのことである。最後にこのサブブランドについて説明を加えたい。とくにDgSは、サブブランドの開発に競争優位性が発揮できると考えている。

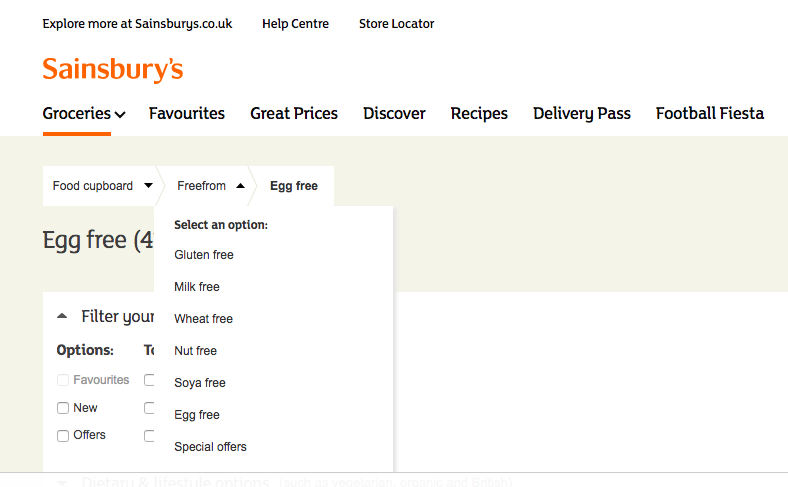

ここでは、サブブランドの開発に成功したセインズベリーを例に挙げる。セインズベリーはほかの食品小売業に先駆けて、フリーフロムのPBを2002年に販売を開始した。「フリーフロム」とは、アレルギー疾患のある顧客のために開発された、小麦・グルテン・乳製品などを含まない食品カテゴリーを指している。

セインズベリーは2009年、顧客データの分析から、フリーフロムを購入するお客はチェーンにとって上客である判断した。店舗への来店頻度や平均購買金額が高く、ワインを購買する顧客層よりもはるかに上客であると結論付けた。

そこで、フリーフロムの商品全体を刷新して、新鮮かつ、おいしいフリーフロム商品に改良しようとした。その際、模倣すべきNBがマーケットに存在していないとわかり、PBによって、多様で高品質の品揃えを実現した。NBメーカにも改良品のNB投入を依頼した。しかも、菓子、パスタ、デザートなどひとつのテーマで商品部門横断的に取り組み、カテゴリーを創造することに成功した。その点がすばらしい。

セインズベリーのEC用ホームページ

これを日本で実現する場合、必ずしも大手メーカーである必要はなく、規模を問わず特定の分野で得意技を持っている企業が提携相手となるだろう。

メーカーにしてみると、新製品の導入リスクが大幅に削減される。通常のNBであれば、製品開発して、市場調査して、データを取って、チェーンの本部でプレゼンして、売場を獲得して、広告宣伝して、フォローしてと、膨大な新製品の導入コストが掛かる。

DgSは、健康志向を強め、セルフメディケーションを推進している。健康をテーマとした部門を横断するような新たなサブブランドの商品開発に期待したい。