地域ごとに全くシェアが異なる食品スーパー

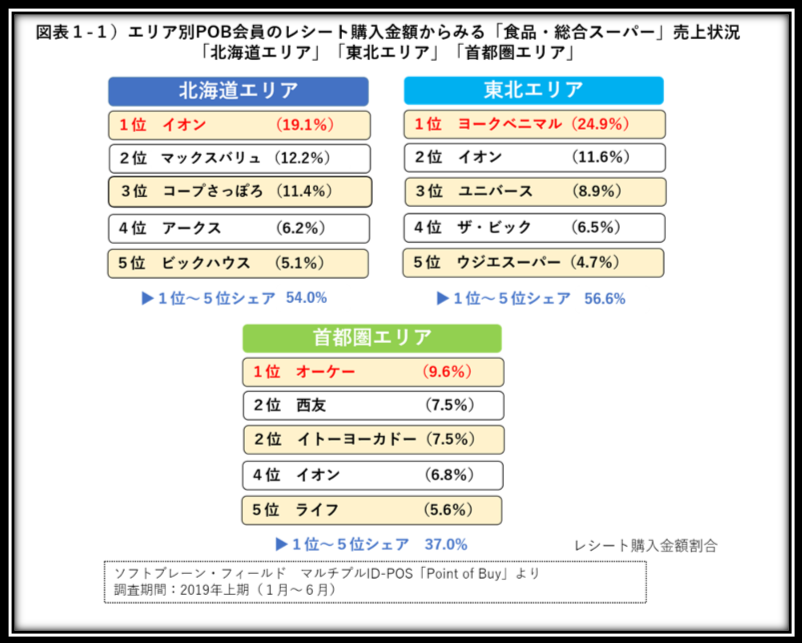

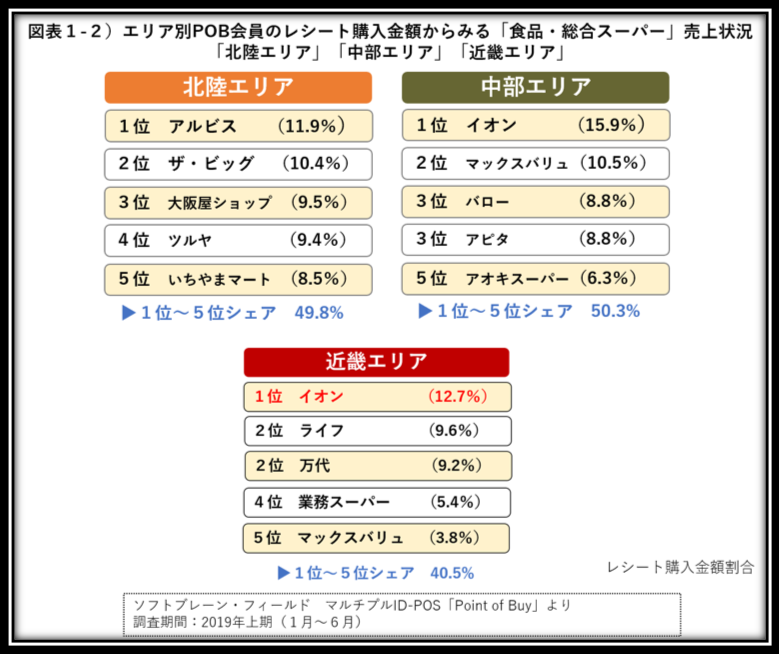

まず、POB会員のレシート購入金額から、「北海道」・「東北」・「首都圏」・「北陸」・「中部」・「近畿」の6エリアをセレクトして、食品・総合スーパーのエリア別売上状況を分析します。

レシート購入金額からエリア別の食品・総合スーパー売上をみると、全国展開されていない地場の食品スーパーが上位にランクインしていました。全国のPOB会員の購買コメントをセレクトして、特徴や施策を紹介します。

■北海道エリア購入金額レシートシェア

1位「イオン(19.1%)」、2位「マックスバリュ(12.2%)」、3位「コープさっぽろ(11.4%)」、4位「アークス(6.2%)」、5位「ビックハウス(5.1%)」

『アークス』価格重視、楽しく買い物ができる売り場作りの工夫

「この店舗はどこよりも安いのでいつも利用している(40代女性)」

「季節や地域限定商品があることが多く、種類が多くて選ぶ楽しみがある(40代女性)」

■東北エリア購入金額レシートシェア

1位「ヨークベニマル(24.9%)」、2位「イオン(11.6%)」、3位「ユニバース(8.9%)」、4位「ザ・ビック(6.5%)」、5位「ウジエスーパー(4.7%)」

『ヨークベニマル』働く女性の増加や高齢化などライフスタイルの変化による惣菜ニーズの高まりに対応

「疲れていたので惣菜コーナーにてカレーを購入。まろやかで香りもよくおいしかった(40代女性)」

「帰りが遅くなる日があるので、すぐに食べられるように、催事コーナーのレトルト食品が目に付いたので購入(50代女性)」

■首都圏エリア購入金額レシートシェア

1位「オーケー(9.6%)」、2位「西友(7.5%)」、2位「イトーヨーカドー(7.5%)」、4位「イオン(6.8%)」、5位「ライフ(5.6%)」

『オーケー』商品に対する信頼感、地域一番の安さと品揃えの良さで選ばれる

「いつも売れ筋しか置かないスーパーなので、購入して外れはまず無い(50代女性)」

「近所のスーパーの中では、格段に安く品揃えもよく、商品がまとめて置いてあり見やすく、つい購入してしまう(40代男性)」

■北陸エリア購入金額レシートシェア

1位「アルビス(11.9%)」、2位「ザ・ビッグ(10.4%)」、3位「大阪屋ショップ(9.5%)」、4位「ツルヤ(9.4%)」、5位「いちやまマート(8.5%)」

『アルビス』地産地消商品の豊富さ・わかりやすい販促物が購買を後押し

「石川名物のお茶なので他の地方には売っていないので買った(男性20代)」

「値段・特売が分かりやすい表示方法だったため購入(女性40代)」

■中部エリア購入金額レシートシェア

1位「イオン(15.9%)」、2位「マックスバリュ(10.5%)」、3位「バロー(8.8%)」、3位「アピタ(8.8%)」、5位「アオキスーパー(6.3%)」

『バロー』低価格のプライベートブランドのストック購入者が目立った

「PB商品の缶コーヒー安く、寄ると必ずストック用に買っておく(30代男性)」

「PBの麦茶は大変コスパが良く気に入っておりいつもリピート買い(40代女性)」

■近畿エリア購入金額レシートシェア

1位「イオン(12.7%)」、2位「ライフ(9.6%)」、3位「万代(9.2%)」、4位「業務スーパー(5.4%)」、5位「マックスバリュ(3.8%)」

『業務スーパー』プライベートブランドや輸入商品など、オリジナリティ溢れる品揃えで他店との差別化

「関西発プロ仕様のネーミングに惹かれてカレーを購入(60代女性)」

「輸入品のトマトジュースですが、飲みやすいです。これからも継続購入していきたい(40代男性)」

購入金額・買上点数が他社を凌駕するオーケー

次に、「イオン」、「イトーヨーカドー」、「ライフ」、「オーケー」、「西友」の5チェーンをセレクトして19年下期における購入状況を分析します。

オーケーは「高品質・Everyday Low Price」の基本方針を掲げ、ナショナルブランドの商品は地域一番の安値の実現を目指しており、スーパーでは根付いていない「競合店に対抗して値下げする売り方」を採用しています。

図表2の、購買コメントにもある、顧客に対して自信が持てる商品のみを販売する姿勢や、ナショナルブランドの品揃えと価格の安さが強みとなって、“まとめ買い購入者“が多く、平均購入金額および買上げ点数が他社と比較すると大きくなる傾向があることが考えられます。

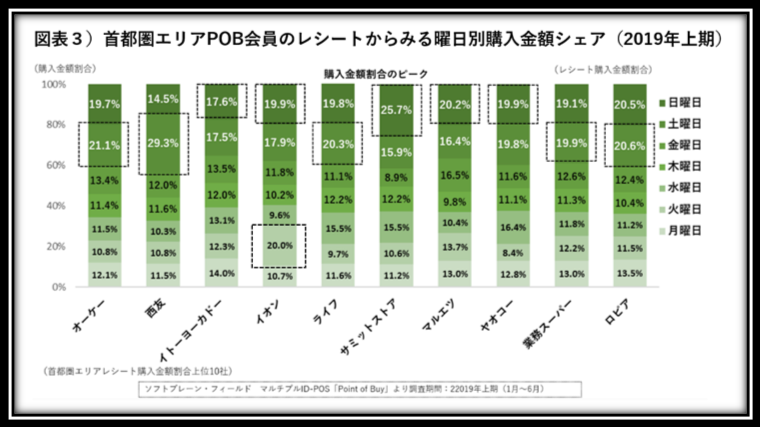

最後に、首都圏エリアの食品・総合スーパーチェーン別レシート購入金額売上上位10社における、曜日別レシート購入金額シェアを分析します。

首都圏エリアの曜日別レシート購入金額シェアをみると、食品・総合スーパー各社平均して、土日に購入金額がピークとなります。なかでも西友は、土曜日の購入金額シェアが29.3%と約3割を占めており、「セゾンカード(クレディセゾン発行)」利用で、毎月「第1・第3土曜日5%OFF」のキャンペーンの効果が表れていることがわかります。

また、平日の月曜~金曜までは、10%前後のシェアとなる中、「イオン」は火曜日に20.0%のシェアがあり、要因をPOB会員のコメントから分析すると、「イオンの火曜市で食材を買いに行き火曜市の時はヨーグルトが安くなるので購入(50代女性)」や、「イオンの火曜市に行くと、特売されているものが目にとまり購入(30代女性)」など、曜日ごとに対象商品を変えて特売する「曜日市」が開催されていました。

他にも、「マルエツ」は、「お店で朝市をやっていて、この商品もかなり安く売っていたので、迷わず購入を決めた(40代男性)」や、「一の市で日替わり特売になる時にストックとして買った(50代女性)」などから、タイムセールや日替わりセールの開催が、来店・購買に寄与していたことがわかりました。

今回の分析結果から、チェーン別レシート購入金額シェアをエリア別でみると、イオンが勢力を伸ばすエリアもありましたが、全国チェーン展開されていない地場の食品スーパーが上位にランクインする傾向がみられました。

また、チェーン別でみると『オーケー』の支持は非常に高く、公益財団法人日本生産性本部発表の顧客満足度調査(スーパーマーケット部門)でも、2010年から6年連続で顧客満足度1位を獲得し、売上高データからは実際に売り上げを伸ばしていることが確認できました。スーパーでは根付いていない「競合店に対抗して値下げする売り方」を採用し、「高品質・Everyday Low Price」の基本方針が消費者に評価されていることが、POB会員の購買コメントや購入状況からもわかりました。

10月からの消費税増税や、キャッシュレス決済ポイント還元施策、セルフレジの導入など、変革期を迎える食品・スーパーチェーン。ますます競争の激化を予感させ、生き残るには、チェーン独自の経営方針や施策が再重要視されるのではないでしょうか。