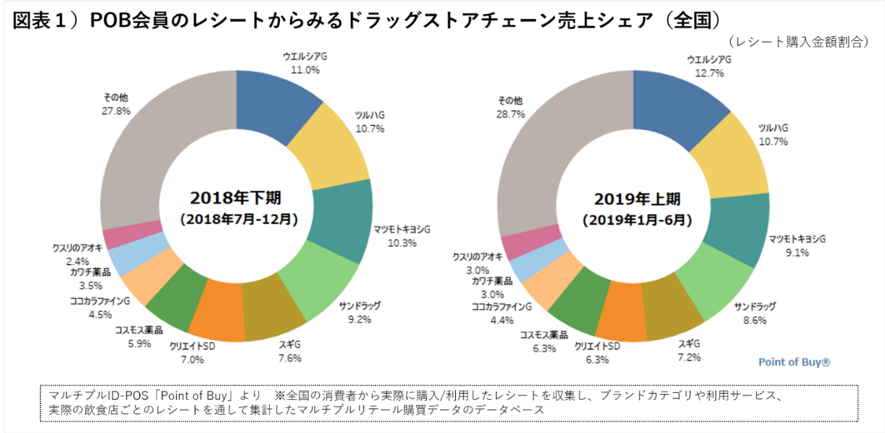

POB会員のシェア1位はウエルシア、2位ツルハ、3位マツキヨ

POB会員のレシート購入金額から売上シェアを比較すると、19年上期は「1位ウエルシアG(東京都)」、「2位ツルハG(北海道)」、「3位マツモトキヨシG(千葉県)」、「4位サンドラッグ(東京都)」、「5位スギG(愛知県)」と続き、「6位コスモス薬品(福岡県)」が微増で、「6位クリエイトSD(神奈川県)」と同率となります。※()は本社所在地を記載。

2018年下期と2019年上期ともに大きな変化はみられず、チェーン別レシートシェアは1位から10位までの10社で7割を占めていることがわかりました。

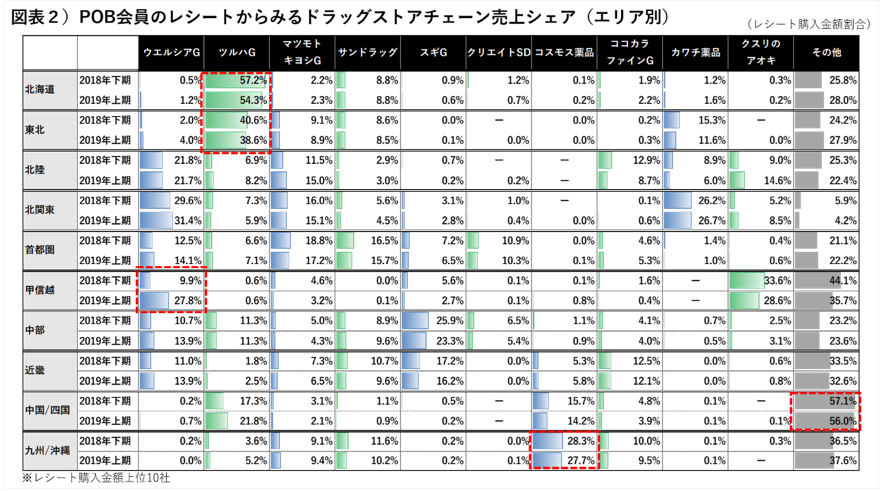

エリア別では、「ウエルシアG」は傘下に入ったチェーンにより甲信越で、2018年下期9.9%から、2019年上期27.8%(17.9ポイントアップ)で大幅にシェアを伸ばしていることがわかります。

また、「ツルハG」は北海道・東北、「コスモス薬品」は九州・沖縄といった、地場の特定地域に大量出店をするドミナント戦略で、シェアを獲得しています。

そして、中国/四国エリアについては、レシート購入金額上位10社以外のチェーンの割合が2018年下期および、2019年上期どちらも半数を超え、「レディ薬局(愛媛県)」、「ザグザグ(岡山県)」といったエリア独自チェーンでの購入金額が高くなる傾向がわかり、各エリアの特徴が表れました。※()は本社所在地を記載。

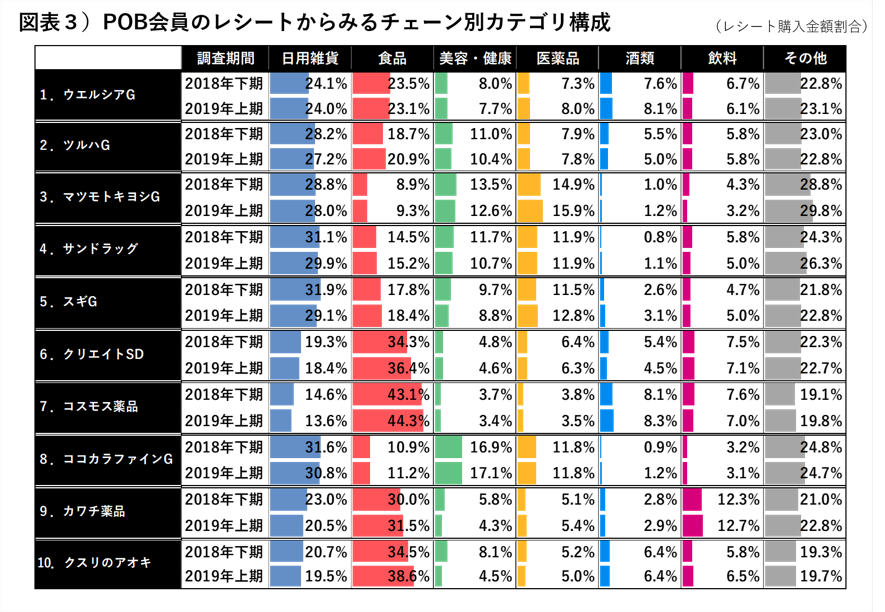

次に、レシート購入金額上位10社におけるチェーン別のカテゴリ構成と、購買コメントを分析します。

チェーン別カテゴリ構成では、「クリエイトSD」「コスモス薬品」「カワチ薬品」「クスリのアオキ」は「食品」が大きな比重を占め、2018年下期と2019年上期を比較するとカテゴリ比率も高まっています。理由は、「日用雑貨」や「医薬」等を購入する際の”ついで買い”ではなく、スーパーのように利用する”目的買い”が増加していることが伺えます。

一方で、「マツモトキヨシG」は、「食品」カテゴリ比率は1割に満たず他チェーンと差別化を図っていることがわかります。「ココカラファインG」は、「マツモトキヨシG」を押さえて、10社の中で「美容・健康」の割合がもっとも高いことがわかりました。

企業の強みが明確に出る購買者コメント

5社をセレクトして購買コメントをみます。※以下、()内は2019年上期数値

◆ウエルシアG:PBやTポイントが魅力

「日用雑貨(24.0%)」「食品(23.1%)」と生活必需品のバランスがよいカテゴリ構成。イオングループのためPB(トップバリュ)の取り扱いや、共通ポイントの[Tポイント]が利用できる点などが集客につながっていることが考えられます。

「ウエルシアのTポイントは通常100円で1P付くが毎月20日はTポイントで支払うと1.5倍の買い物ができるため、高値のキュレルはこの日に購入(40代女性)」

「トップバリュのバーリアルは、他のメーカーより値段が手ごろでおいしい(30代女性)」

◆マツモトキヨシG:PBのブランド力つよし

「日用雑貨(28.0%)」に次いで、「医薬品(15.9%)」は10社の中でもっとも割合が高く、背景は2015年にコンセプトを刷新したPBにあることが考えられ、包装デザインや機能を重視した医薬品や日用品の「matsukiyo」、化粧品「ARGERAN(アルジェラン)」といったブランド力をアピールする販促により「美容・健康(12.6%)」のカテゴリ比率も高いです。

「いつもはコンタック600プラスを使用しているが、特売していなかったので、matsukiyo新ノスポール鼻炎カプセルを薬剤師に勧められ購入。経済的で良い(40代女性)」

「オーガニックの文字に惹かれてオイルリップスティックの購入を決めた。マツモトキヨシのPB商品で他にはない特別感がある(30代女性)」

◆スギG:かかりつけ薬局として支持される

「日用雑貨(29.1%)」、「食品(18.4%)」、「医薬品(12.8%)」今年4月には全店に調剤薬局を併設する方針を発表しており、かかりつけ薬局として支持されていることがコメントからも読み取ることができます。

「娘が目のかゆみを訴えたので、病院に行く前に市販薬で様子を見る予定でしたが、まずは薬局に行って薬剤師のアドバイスをもとに目薬を購入。娘も嫌がらずに目薬をしてくれます(40代男性)」

「風邪薬を購入予定でコーナーへ行くと、丁寧な説明書きがあり、とても効きそうな感じがしたので購入を決めた(40代女性)」

◆コスモス薬品:食品の日常遣いの店として人気

各社カテゴリ構成において「日用雑貨」が大きな比重を占める中、コスモス薬品は「食品(44.3%)」と高く抜きんでています。レシートデータから詳細をみると「生鮮・惣菜(19.2%)」となり、日配品などの品揃えが豊富で、日常遣いされていることがわかります。また、”目的買い”をする購買コメントも数多く、スーパーとの価格競争にも対応出来ていると言えるだろう。

「スーパーやコンビニより安く買えるので、高いチョコレートを買うときはコスモスで購入(30代女性)」

「コスモスではいつもダノンビオが安いので購入(40代女性)」

◆ココカラファインG:化粧品の品揃えで支持集める

「日用雑貨(30.8%)」、「美容・化粧品(17.1%)」において10社中もっとも割合が高く、特に「美容・健康」は、2位のマツモトキヨシG(12.6%)に、4.5ポイント差をつけています。化粧品の豊富な品揃えや美容部員の対応の良さが、女性からの支持を集めています。

「担当の美容部員に相談しファンデーションを購入しました。自分の肌に合っていると思う(50代女性)」

「新しい口紅を買おうと、品揃えが多いココカラファインに入店。新商品のテスターで試してみて購入(30代女性)」

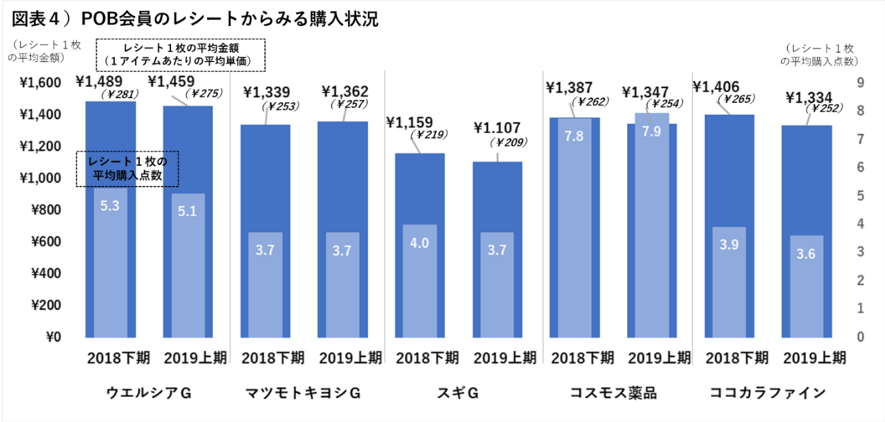

客単価1,107円~1,489円、平均購入点数3.6個~7.9個

次に、カテゴリ構成に特徴があった「ウエルシアG」、「マツモトキヨシG」「スギG」「コスモス薬品」「ココカラファインG」の5社をセレクトし購入状況を分析します。

レシート1枚あたりの平均購入金額は<1,107円~1,489円>、平均購入点数<3.6個~7.9個>1アイテムあたりの平均単価<209円~281円>となります。詳しくみると、食品のカテゴリ構成が高い「コスモス薬品」は平均購入個数が7.9個と抜きんでて高くなる傾向がありますが、平均レシート金額や1アイテムあたりの平均単価にあまり大きな差は生じていないことがわかりました。

購入のピークがくるのはポイントアップデー

最後に、レシート購入金額上位10社における、曜日別のレシート購入金額シェアを購買コメントとともに分析します。

曜日別シェアをみると、各社平均して土日に購入金額のピークがあり、なかでも「スギG」は、土日の”ポイント5倍デーや10倍デー”実施で4割のシェアを獲得していることがわかります。

「このお店がポイント5倍だったためお店に行き、ニベアのチューブタイプのクリームがチラシ商品で安く購入(30代女性)」

「サンテメディカルアクティブは安売りの対象になりにくいため、ポイント10倍デーで購入(40代女性)」

「ウエルシアG」は、月曜が”ポイント2倍デー”によりもっともシェアが高まっていることがわかります。

「ポイント2倍が貯まる月曜日にダヴを購入。しっとり癒される香りが気に入っています(40代女性)」

「ウエルシアがポイント2倍デーに合わせてボールドを買うようにしている(40代女性)」

食品カテゴリの比重が高い「クリエイトSD」「コスモス薬品」は、平日でも10%程度の購入金額割合を維持。チラシの集客や陳列による商品アピールが購買を後押ししていることが伺えます。

「チラシで、いつもより安く買えることが分かっていたので、来店。この値段で買えて満足(30代女性)」

「特設の売り場にこの商品が陳列されており目に入ったため、この商品を購入(20代女性)」

「クスリのアオキ」は、日曜と水曜に”ポイント3倍または5倍実施”により、この2日間で、週間6割以上の購入金額割合を確保していることがわかります。

「日曜日にアオキで買うと底値でポイント3倍デーお得なのでストックすることにしている(40代男性)」

「広告の品でいつもより安くさらに水曜日はポイントが3倍なのでおむつを購入(40代女性)」

今回の分析結果から、チェーン別レシート購入金額シェアについては、2018年下期と2019年上期ともに大きな変化はみられず、1位から10位までの10社で7割を占めていましたが、エリア別でみると経営統合などにより大幅にシェアを伸ばすチェーンや、地場の特定地域で大きなシェアを獲得しているチェーンなど特徴が表れていました。

また、個性豊かなカテゴリ構成や、購入者の声からは、調剤やPBなど、スーパーとの価格競争にも対応できている点など、各社の強みが浮彫となりました。曜日別シェアからは、ポイントデーや各種キャンペーンなど様々な販促を認知し、ストック購入や日々の生活必需品、高額商品の購入など上手に活用していることがわかり、店頭施策の強化も重要視されそうです。

消費者ニーズを巧みにとらえるドラッグストア市場は、まだまだ拡大の余地があると言えるでしょう。

調査概要

※図表1~5:ソフトブレーン・フィールド株式会社「マルチプルID-POS購買理由データPoint of BuyⓇ」調査期間18年下期(7月~12月)から19年上期(1月~6月)におけるドラッグストアる購買レシート40万枚分析結果。