小売業界をとりまく決済環境の動向

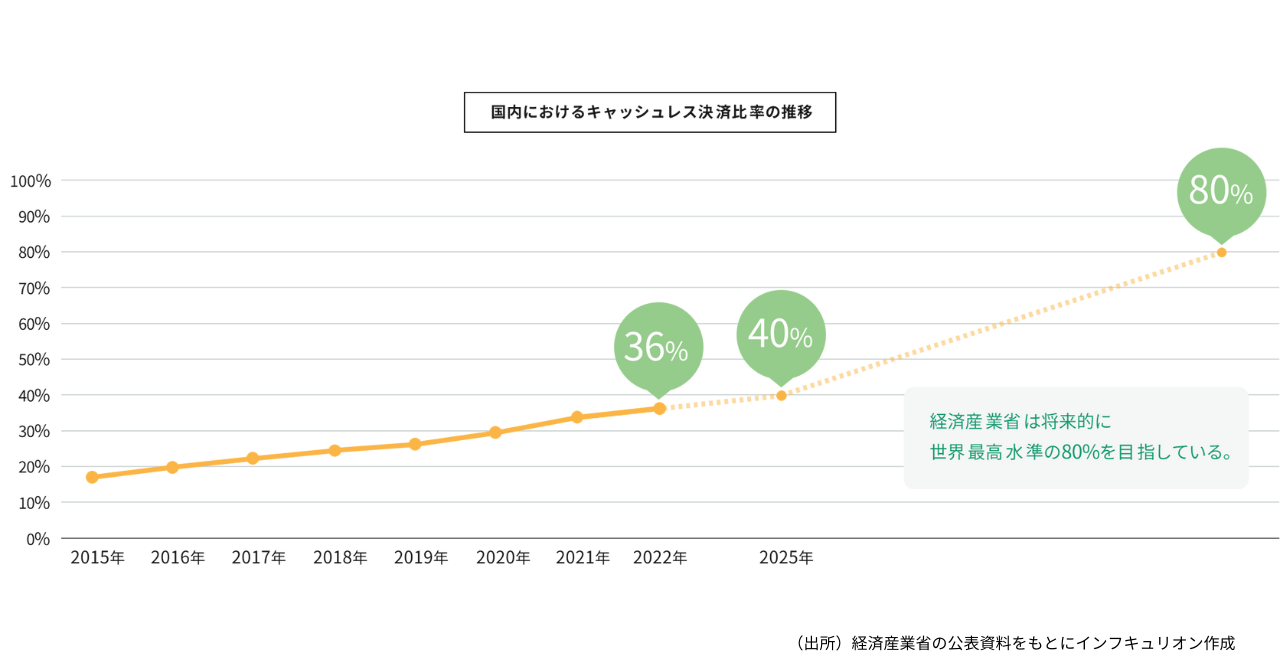

日本におけるキャッシュレス決済比率が右肩上がりに伸びている。経済産業省の発表によると、2022年のキャッシュレス決済比率は36.0%と、前年の32.5%に比べ3.5%アップ。同省が掲げる「キャッシュレス決済比率を2025年までに4割程度にする」という目標に迫る勢いだ。直近ではスマートフォンアプリによるコード決済の利用率が伸び、消費者の中でもキャッシュレス決済は当たり前のものとなりつつある。

キャッシュレス決済比率が飛躍的に伸びている背景には、消費者の行動や意識の変容がある。

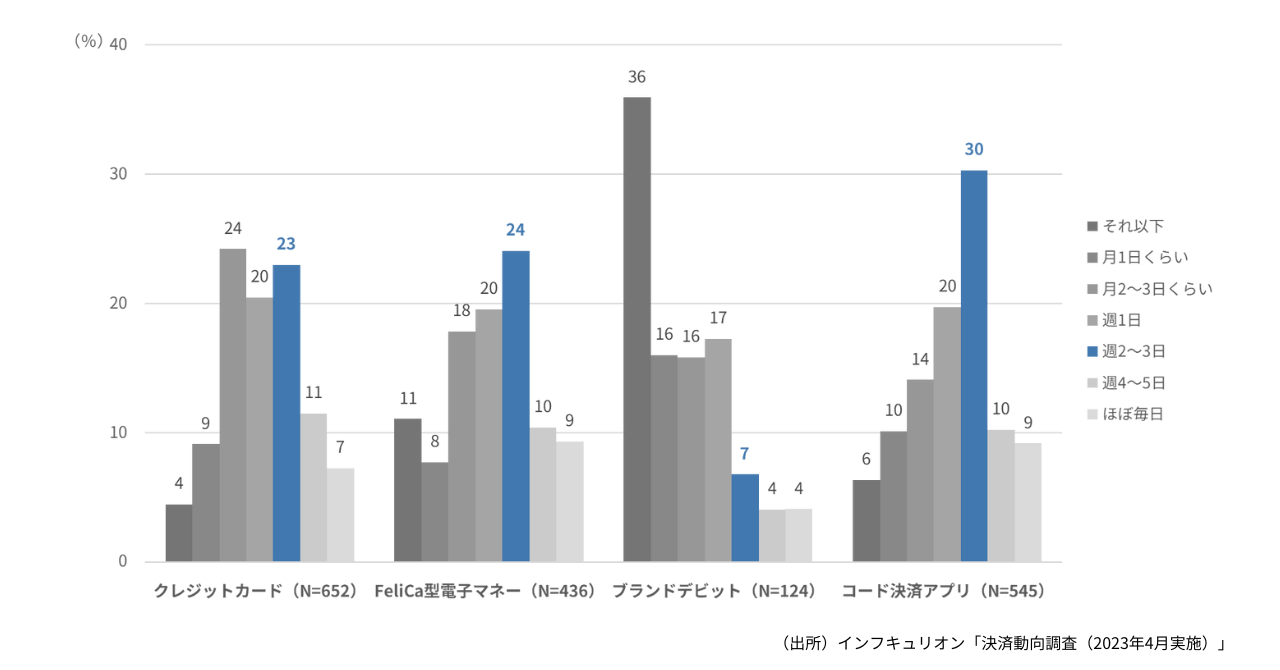

決済市場では2018年にPayPayがサービスの提供を開始したことで、ゲームチェンジが起きた。それまで、キャッシュレス決済の主体はクレジットカードだった。しかし、クレジットカードは18歳以上で、審査を通らなければ所持できない。

そこに登場したのがコード決済だ。今や、スマートフォンは年代問わず、日常的に欠かすことのできないツールとなっている。かつ、コード決済であればサービスを比較的簡単に利用することができ、現金をチャージして使用するプリペイド形式のため使いすぎ防止の観点からも安心感がある。折しもコロナ禍が発生し、非接触による決済へのニーズが高まったことも、スマートフォンアプリを用いたキャッシュレス決済の利用を後押しした。

消費者にとっても、財布から小銭を探して支払いをするよりも、スマートフォンをかざすだけで決済が完了するほうが素早く手軽だ。そうした高い利便性も、スマートフォンによるキャッシュレス決済の定着を促進している。

また、小売事業者の顧客囲い込み戦略もキャッシュレス決済の利用率を押し上げる理由の1つとなっている。小売事業者にとって、クレジットカードや各種コード決済、共通ポイントは、店舗に集客をするための有効な手段だ。これらを活用して集客した顧客に対し、小売事業者は自社ポイントサービスを提案することで店舗への再来店を促す。

「ここに自社店舗のみで利用できる決済手段(自社Pay)を組み込むことで、さらに顧客に対しロイヤリティを高めることができます」と伊與氏は提案する。「ポイントサービスだけでなく、決済手段まで組み込んだ自社アプリを利用してくれる顧客に対しては、“特別なリワード”をうまく活用することで、さらに踏み込んだマーケティングが可能となるでしょう」。

キャッシュレス決済の歴史

日本の小売業界におけるキャッシュレス決済の歴史は、戦後復興期までさかのぼる。白黒テレビや冷蔵庫、洗濯機といったいわゆる三種の神器が登場し、それを買い求める消費者が、物販クレジットのローン分割を利用しはじめた。ただ、物販クレジットの場合、ローンを組むために書類に記入し、クレジット会社の審査に都度通らなければならない。そこで1980年代に登場したのがクレジットカードだ。一度審査を通れば、与信枠内でいくらでも買い物ができる利便性が評価され、あっという間に広まった。

やがて、VISAやJCBなどのクレジットカードに小売事業者の屋号がついた提携カードが登場すると、提携カードを持つ顧客に対し特典を付帯して囲い込みを始めた。

ただ、クレジットカードは審査を通過した限られた人にしか持つことができない。そこで、より多くの顧客が利用できるサービスで顧客ロイヤリティを高めるために生まれたのが、ポイントカードや「ハウスプリペイド」と呼ばれる電子マネーだ。

その後、スマートフォンが普及したことで、プラスチックや紙のカードに情報を載せていた電子マネーが、スマートフォンアプリへと形を変えた。PayPayや楽天Payといったコード決済の登場である。

顧客の囲い込み効果と本人確認、決済機能と、できることは電子マネーと大きく変わらない。ただ、スマートフォンアプリであれば広告やクーポン、位置情報を使ったプロモーションなどが可能だ。ユーザーに届けられる情報量は、電子マネーとは比べものにならないほど増えている。

四六時中肌身離さず持ち歩くスマートフォンにポイントや決済機能が組み込まれていれば、ポイントカードを忘れたことによる機会損失も起きにくい。そうした利点も、スマートフォンアプリによるコード決済が広がる一因となっている。

キャッシュレス決済、4つのメリット

小売事業者がキャッシュレス決済に取り組むメリットは多い。1つは、レジの省人化だ。キャッシュレス決済は釣り銭のやり取りがないため、円滑な決済が可能だ。レジスタッフの関与を減らし、負荷を軽減できる。大手小売事業者ではセルフレジ、セミセルフレジを導入する店舗が増えているが、そこにキャッシュレス化が進むことで省人化にも貢献する。労働人口の不足が深刻化するなかでは大きなメリットではないだろうか。当然、採用費も抑えられる。

2つ目が、売上管理の効率化だ。キャッシュレス決済は現金でのやり取りとは異なり、データ上での売上記録・管理が可能なため、作業の多くを自動化できる。売上データを蓄積して分析・活用することで、効率のよい運営も可能となる。また、いわゆる「内引き」などの不正を防止できることから、セキュリティ効果も期待できる。

3つ目は、機会損失の防止だ。今や、「財布を自宅に忘れても、スマートフォンは忘れない」というほどスマートフォンは生活の中に浸透している。スマートフォンに決済アプリを入れていれば、現金を持ち歩かない消費者でも店頭での機会損失を防止し、売上増加効果が見込める。

4つ目が、顧客体験の向上による囲い込み効果だ。そもそも、電子チラシやクーポン配布といった購買の動機付けをするデジタルマーケティングツールとキャッシュレス決済は相性がいい。スマートフォンでチラシを見て、クーポンを取得し、決済するという購買行動の動線をつくることで、消費者はお得に買い物ができる。インフキュリオンが実施した「キャッシュレス決済未導入店における機会損失」に関する調査では、キャッシュレス決済を利用する4割強のユーザーが、キャッシュレス決済に非対応の店舗の利用を避けるという結果もある。

一方で、キャッシュレス決済を導入することにはデメリットもある。その1つが、故障や通信障害など、イレギュラーが発生し機器が使用できなくなると、決済自体が行えなくなる点だ。前述したように、経済産業省では今後キャッシュレス利用比率8割を目指すと宣言しているが、不足の事態に備え、一定の現金決済を残した運営をすることが必要とされる。

そして、キャッシュレス決済の最大のデメリットとなるのが決済手数料などのコストだ。キャッシュレス決済を導入する際、決済に対応したクレジットカードやバーコードなど情報を読み取る端末が必要となる。また、機器の取扱いを周知するためのマニュアル作成や研修といった従業員への教育コストも必要だ。

コストがかかることでキャッシュレス決済に二の足を踏む小売事業者は少なくない。しかし、キャッシュレス化への大きな流れが止められない以上、いかにコストを最小に抑えて運営するかを考えるのが得策だ。

伊與氏は以下のように語る。

「インフキュリオンでは、手数料負担を抑える方法を推奨しています。例えば、クレジットカードの手数料は約2〜3%ですが、自社Payであればより低料率で運営が可能です」。

そこで、一般的に高料率と言われる決済手段の伸長を抑えつつ、低料率の自社Payを導入することで、顧客の満足度を維持しながら手数料負担を抑えることを提案する。

また、現金のみでの決済と比較した場合、レジ対応する従業員の人件費、現金を安全に輸送するためのセキュリティコストなどを併せれば、自社Payのコスト(システム利用、ポイント還元など)のほうが安価ですむ場合もある。

自社アプリと連動した「自社Pay」が注目を集める3つの理由

キャッシュレス決済の中でも、現在注目を浴びているのが自社Payだ。インフキュリオンでは自社Payについて、クーポンやチラシなど小売事業者がすでにCRM戦略として導入している自社アプリに決済機能を組み込んだものと定義する。

自社Payには、大きく次の3つの特長がある。1つ目が、高い利便性だ。自社Payは会員情報やクーポン・ポイント機能と連携し、一連の購買体験をシームレスに提供できる。顧客はアプリを1つダウンロードするだけで、お得に便利に買い物ができる。さらに事業者側では、顧客の購買履歴や属性情報を分析し、再来店を促すための施策を打つことが可能だ。こうした販促ツールとしても非常に有用である。

2つ目が、決済機能の拡張性・柔軟性だ。キャッシュレス決済事業者が提供するサービスとは異なり、自社Payであれば機能の拡張が柔軟に行える。地域性に合ったキャンペーンを自由に実施できたり、電子レシートやチャージ手段の拡張をしたり、顧客のニーズに対応した固有のサービス設計が可能だ。

3つ目が、サービスの拡張性だ。自社Payは決済を起点とし、顧客のLTVに寄り添ったサービスの拡張を実現する。例えば、ドラッグストアのアプリから得られた商品の購買履歴といったデータなどから、健康相談を提供したり、ライトな保険商品を提案するようなことが可能になるだろう。

また、多くのドラッグストアがポイントサービスに力を入れているが、顧客囲い込みのためにポイントを付与したものの、ポイント引当金として会計に与えるインパクトも大きい。そのため、いかに適切にポイントを使っていただくかを悩みとしている事業者は少なくない。

そこで自社Payとポイントを連携させれば、例えば自社ポイントを原資として投資商品を購入してもらうような「ポイント運用」などのサービスを柔軟に提供することも可能である。

自社Payは消費者の購買行動に一番近いサービスとして、昨今注目を集めているリテールメディアとのより深い連携も容易になるだろう。ID-POSデータなどの幅広い購買情報に基づいた広告の効果を高めるために、自社Payのチャージ完了画面にクーポンを掲載するなど、購買意欲の高い消費者に適切なタイミングで情報発信することができる。

「経済産業省がフルキャッシュ社会を掲げ、キャッシュレス利用率8割を目指すなか、今後キャッシュレス化の波は止めることができないはずです。キャッシュレス事業者にイニシアチブを握られないよう早めに施策を打つことで、キャッシュレス化の波をうまく泳ぎ切っていきましょう」。(伊與氏)

監修:株式会社インフキュリオン 伊與隆博

プロフィール

2004年株式会社クレディセゾン入社。提携クレジットカードの企画、 営業を経て、クレジットカード会員向けのデジタルサービス企画開発などに従事。 2019年に提携先と協業でクレジットカードの入会受付、本人確認、発行、 決済利用までをデジタル完結し、即日利用が出来るデジタルカードサービスの構築に参画。 2020年5月よりインフキュリオンに参画し、Embedded Fintech事業部ビジネス開発部長として 金融機関や流通小売の新規事業立ち上げに参画中。