新規出店と店舗改装はDgSの成長戦略の両輪

図表1は上場DgSの店舗数、出退店状況である。4桁チェーンが6社、非上場の富士薬品グループ(店舗数1,372)を加えるとDgSには4桁(1,000店舗以上)チェーンが7社存在する。出店数も多く5社が100店以上出店、3社が純増で100店舗を超えている。DgSが出店をベースに成長してきたことは間違いない。

一方でこれだけの新規出店で店数が増えれば、顧客ニーズや買物行動の変化に合わせて改装すべき旧店も相当数存在することになり、店舗改装は新規出店と同じくらい重要な成長戦略となる。

改装には、カテゴリーや部門のみを改装する部分改装と店舗全体を改装する全面改装がある。ツルハホールディングス(HD)は改装には積極的で店舗年齢(一度全面改装すると店舗年齢はゼロ歳になる)に基準を設け、これを維持することを重視している。決算資料によれば2022年5月期は既存店改装を241店舗で行っている(部分、全面の種別表記はなし)。ウエルシアHDは2022年2月期の全面改装が88店舗、クスリのアオキHDは2022年5月期、前期の総店舗数728店舗の約16%に当たる120店舗を出店、大手DgSの中ではトップクラスの出店ペースである。2023年5月期の出店は90店舗とペースを抑制し、200店舗の改装を計画している。うち約半数は本拠地である北陸3県の店舗を対象としており、出店時期が早く、加齢の進んだ店舗を本格的にテコ入れする構えである。

こうした数値からは、積極的に出店を行い成長している企業は店舗年齢に一定の基準を設け、改装も計画的に行い店舗年齢の若年維持を進めていることが分かる。また、こうした出店と改装を繰り返してきたからこそ、大手に成長したともいえる。

店舗数が増えるほどに、既存店の活性化と成長は企業の命運を握ることになり、ライフスタイルの変化が大きく、小商圏内での競争が激しい現在は特にその必要性は高い。既存店活性化の柱となる手段が店舗改装である。

店数を増やさず、デジタルと改装で成長を続けるウォルマート

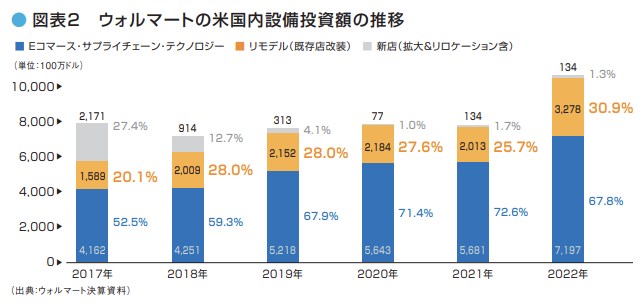

図表2はウォルマートの米国内設備投資額の推移である。「Eコマース・サプライチェーン・テクノロジー」に最も多く投資しているが、「既存店改装」にも全投資額の3割程度を充てている(直近32億7,800万ドル、130円換算で約4,260億円)。新店への投資は1%台で、店舗数を増やすことが同社の成長戦略ではないことを示している。

年次報告書によると、ウォルマートの米国内の店舗数は①スーパーセンター(SuC)、②ディスカウントストア(DS)、③サムズクラブ(コストコのような会員制業態)、④NSCなどの小型業態4つの合計で、2022年1月期は前期とまったく同じ5,342店舗である。前期よりSuCを3店舗、サムズクラブを1店舗増やして、DSを4店舗減らすという小幅な内訳変更はあるものの店舗数は変わっていない。一方で、米国内事業の売上高は2022年1月期が3,932億4,700万ドル(1ドル130円換算で51兆1,122億円)で前期比6.3%増となっている。同社は出店で商圏を広げることで売上拡大するのではなく、デジタルと改装に集中的に投資して既存店、既存商圏を深掘りしていくことで売上を伸ばす段階に入っている。

長期的に見れば、人口減少問題や出店飽和などで日本の小売業もいずれその段階に入ると思われ、いまのうちからデジタルと改装のノウハウ構築に向け投資すべきである。

閉店して作業する全面改装には大きなロスが生じている

エイジスマーチャンダイジングサービスは小売業の売場づくり、改装などを支援するリテールサポート企業だが同社の業務の中で、最近注目されているのが店舗を閉めることなく、営業を続けながらの改装=「営業改装」である。

「弊社は10年以上前から、『営業改装』を提案しています。DgSは最近食品売場の拡張という部分改装のニーズが高く、その機会に他の売場も見直して店舗全体を改装するというパターンが増えています。これまで小売業の改装はメーカー、ベンダーの応援を仰ぎつつ自社スタッフと協働で店を閉め、大量の人時をかけ短期間で行うパターンが主流でした。しかし、最近、コンプライアンス問題や人員確保が難しくなっていること。店舗を閉めることで生まれる売上ロスを防ぐために、弊社の『営業改装』のニーズは高まっていると思います」(エイジスマーチャンダイジングサービス株式会社 代表取締役社長 仁田 善郎氏)

仁田氏の発言にあるように、小売業は新店開店や既存店改装の際、取引先と自社スタッフで延べ数百人規模の混成チームをつくり、2〜3日という短期集中で作業を終わらせるパターンが多かった。そして、今もこの従来型手法は残っており、いくつかの問題をはらんでいる(図表3)。

まず、コンプライアンス問題である。大規模な取引先従業員の動員が独占禁止法で禁じられている「優先的地位の濫用」に違反するという指摘は度々なされ、これを改善するために小売業側は「応援手当」の支払いなどで対応してきた。たが、その額が適正なのかどうかなど依然グレーな部分は残る。

次に改装ノウハウ、技術などの差から生じる完全作業問題である。リテールサポートの専門企業は、工期日程、作業計画に関する「全体設計力」が洗練されている。また、商品、ゴンドラを移動させる運搬ツールであるマテハンや仮設販売用の什器など実作業を通じて開発・改良された「高機能ツール」を持っている。さらに、安全確保などの「現場管理力」、そして、経験豊富なスタッフで構成された「チーム力」など、改装作業の実務能力はもちろん、改装に関する周辺業務の処理能力は高く、完全作業の実行を基本としている。

自前で改装するとこうしたノウハウ、技術に差が出るのに加え「妥協」が生まれ、完全作業のレベルが落ちやすい。小さな「まあ、いいか」はチェーン全体の大きな損失につながり、さらに完全作業が行われなければ、正確な効果検証ができないという二次問題も生じる。

そして、もっとも問題なのは、改装で店舗を閉めることで発生する機会損失(売上ロス)である。例えば、坪当たり売上高が150万円で300坪の店舗なら年商4億5,000万円、日販は約120万円、改装のために3日間閉店すれば360万円の売上ロスとなり、年間100店舗改装するなら企業全体で3億6,000万円が失われることになる。

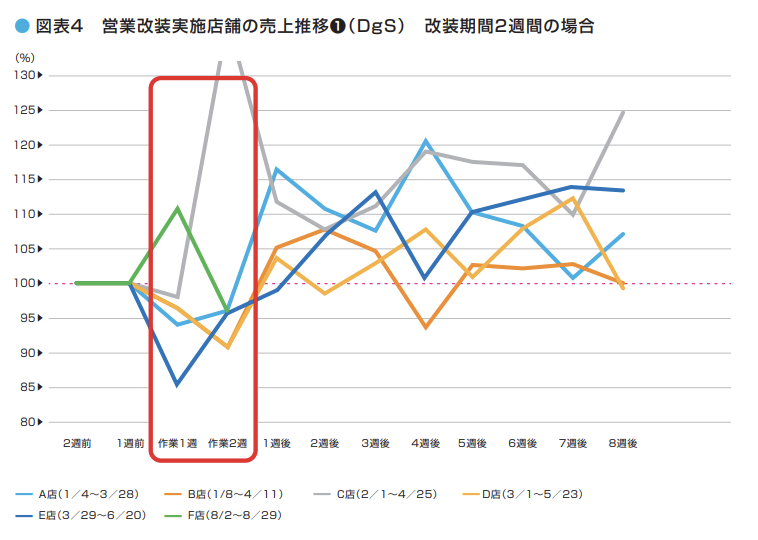

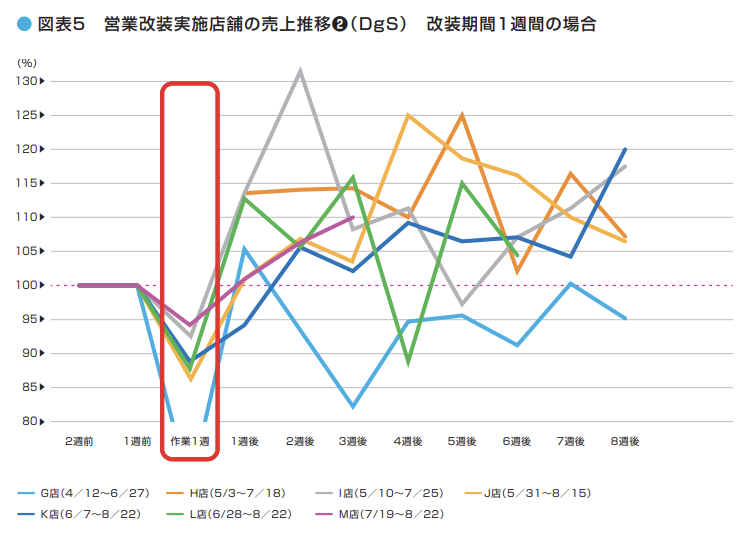

図表4、5はエイジスマーチャンダイジングサービスが実際に「営業改装」を手掛けたDgSの売上推移である。縦軸は改装前2週間の平均売上を100とした場合の売上の変化、横軸が期間となる。赤い線で囲まれた部分が改装期間で、図表4は改装工期2週間の場合、図表5は同1週間の場合でそれぞれ複数店舗で見ている。改装前後にセールを行っているので、山と谷ができているが、注目すべきは改装期間中でも売上は80〜85%以上を維持している点である。

同社の分析によれば、300坪のDgSの場合、2週間(実質作業日数10日間)の営業改装なら売上の約95%を維持、1週間(同5日)なら約85%が維持できる。2週間の営業改装による1日の売上ロスを5%とすると、日販120万円の例を当てはめれば、120万円×10日×0.05=60万円、100店舗改装で6,000万円のロスとなり、3日間完全閉店の改装で生じる3億6,000万円と比較すると、営業改装には3億円のインパクトがある。これを改装の原資と考えれば、その他従来型改装で生まれる弊害も考え合わせても、極めて合理的な投資ではないだろうか。

小売業は、改装計画とそれに必要な投資基準を持つべきだろう。

売上ロス対策と完全作業を目的に計画的、効率的に全面改装

それでは、エイジスマーチャンダイジングサービスによる営業改装は実際にどのような工程や手法によって行われのるかを見てみよう。

図表6は営業改装に関するプロセス図である。まず、小売企業の担当部署、大手企業なら開店改装部とエイジスマーチャンダイジングサービスが密に連携するパートナーシップを構築する。計画的に頻度高く改装している小売企業の中には、同社のスタッフが常駐して協働態勢をとっている企業もある。

小売企業は工事の施工業者、什器業者などを手配、もっとも人時を要して改装の完成度を左右する商品の撤去と陳列が、エイジスマーチャンダイジングサービスの担当となる。

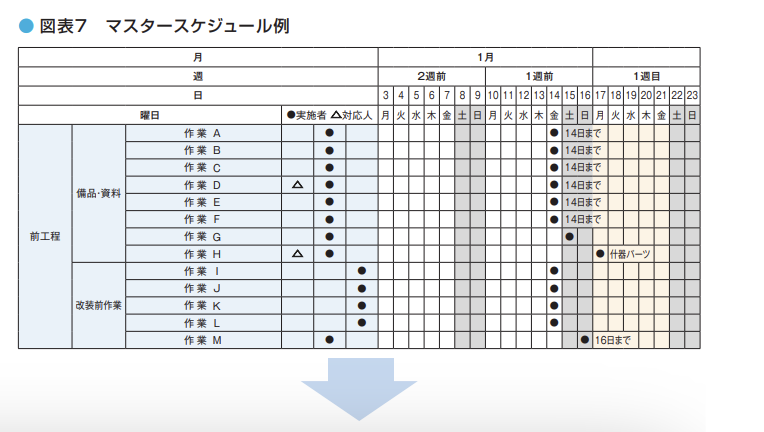

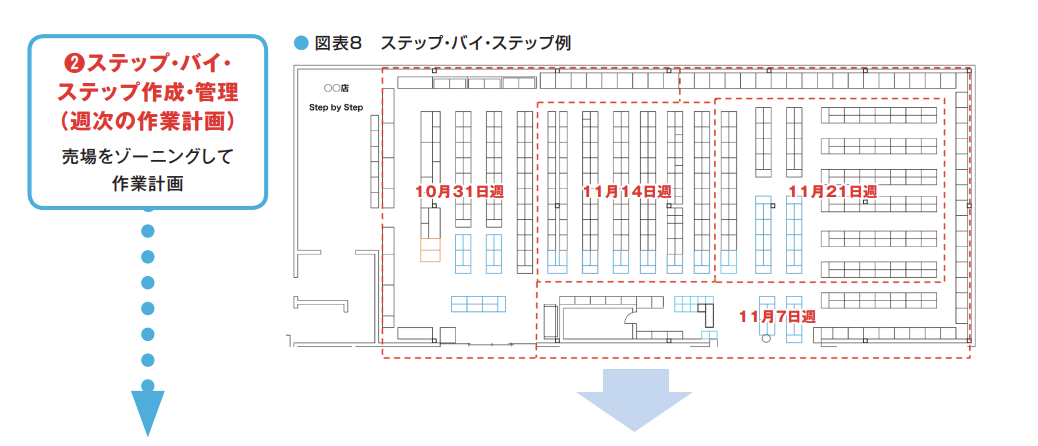

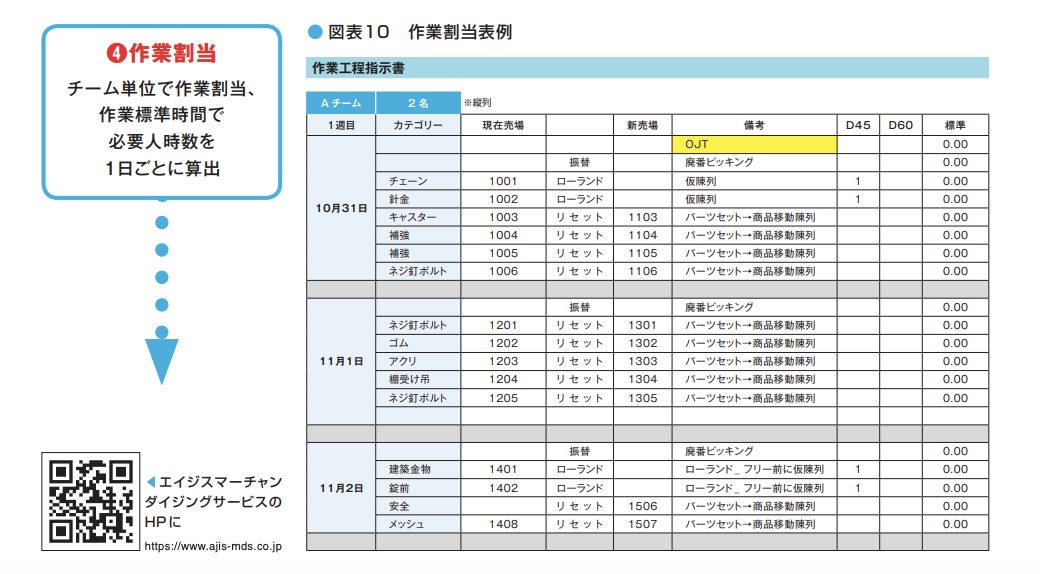

営業改装に当たっては、まず「マスタースケジュール」を作成(図表7)、ここには自社の作業計画だけでなく、作業前の工事の施工業者との調整なども含まれる。次に「ステップ・バイ・ステップ」(図表8)というゾーン単位の週次計画を立て、さらに「デイ・バイ・デイ」(図表9)というゴンドラ単位の日次計画に落とし込む。作業は1〜2名のチームで担当、カテゴリーによって標準人時が決まっており、これをもとにチームごとに日々の作業割当表(図表10)を作成する。

営業改装で肝となるのは、短期間に多くの売場を閉めて集中作業するのではなく、適正な期間を決め少しずつ改装作業すること。先述の通り300坪のDgSなら2週間を掛けて改装すれば売上は95%程度維持できる。図表4、5で営業改装実施店舗の売上推移を見ているが、同等の売場規模なら1週間よりも2週間を掛けた方が閉店による売上ロスは少ないのがわかる。2,000坪クラスのホームセンター(HC)なら約6週間の営業改装で90%程度の売上が維持できる。

さらに、同社の営業改装では、作業する売場を完全閉鎖するのではなく、Aランクなどの売れ筋商品は移動式の仮設什器「ローランド什器」(自社開発)に陳列して販売する(写真1)。これも売上ロス対策に貢献している。

ローランド什器以外にも営業改装で使用するツール類を写真2〜4で紹介している。

売上をなるべく落とさないこと、完全作業が実行されることを目的として、エイジスマーチャンダイジングサービスでは、図表6〜10で示したような細かな計画を立て進捗管理を行い、作業には各種専用ツールを駆使している。

既存店の変化対応には宝の山が埋まっている

「日本では春と秋の棚替えや期末の一斉棚卸しのように短期集中型の売場作業が多いと思います。このやり方にはいい面もあるのですが、メーカー、小売本部側の都合という側面もあり、お客様や現場スタッフにとって必ずしも好都合なことだけではありません。改装にも同じことが言え従来の短期集中作業には課題が多くあるように思います。私たちが提案している『営業改装』は従来型の課題をクリアして、なおかつ今でも現場の声を生かして進化を続けています。

お客様の志向は目まぐるしく変わりますし、競合環境も変わります。既存店の売場はお客様や商圏の変化に対応することで、売上が上がる宝の山です。それを発掘するための手法が『営業改装』ですので、ぜひこれをご活用頂きたいです」(仁田氏)。

新規出店の勢いが止まらないDgSだが、これまでの歴史を見ても出店投資の償却が終わり利益の出ている古い店舗の改装を怠った企業はどこかで停滞を経験している。チェーンストアにとって、新規出店の原資は既存店の成長であり、この成長が止まれば、既存店の不調→新店投資の原資不足→出店鈍化→企業全体の成長鈍化(マイナス成長)→既存店活性化の原資不足→既存店の不調という負のスパイラルに陥いる。こうした事態にならないためにも、また新規出店と既存店改装を両輪に成長を続けるためにも、効率的な全面改装は重要である。

-

- <エイジスマーチャンダイジングサービス>

- 本社 千葉市花見川区幕張町3-7727-1

- 代表 代表取締役社長 仁田善郎

- 問い合わせ 043-213-2006

https://www.ajis.jp/contact/service/

〈取材協力〉

代表取締役社長

仁田 善郎氏